Договор ГПХ в 1С ЗУП 8.3 — пошаговая инструкция

Кроме трудовых договоров организации могут заключать с физическими лицами договоры гражданско-правового характера. В 1С ЗУП 8.3 есть возможность учитывать договоры ГПХ. Рассмотрим подробнее.

Настройка программы

Откроем в меню «Настройка — Расчет зарплаты».

Установим флажок «Регистрируются выплаты по договорам гражданско-правового характера».

Также выбираем способ отражения в бухучете при обмене с 1С:Бухгалтерией, а именно проводку по Кт счета:

- Расчеты с контрагентами — используется счет 76.

- Расчеты по оплате труда — используется счет 70.

- Вариант выбирается в конкретном документе.

Общая схема учета

Общая схема учета выглядит так:

- Создаем сотрудника.

- Описываем условия договора в документе «Договор (работы, услуги)».

- Начисляем вознаграждение:

- В конце месяца документом «Начисление зарплаты и взносов». Рассчитываются также НДФЛ и страховые взносы.

- Если оплату нужно сделать посреди месяца — документом «Начисление по договорам». НДФЛ в документе также считается, а взносы рассчитываются только в документе «Начисление зарплаты и взносов».

- В конце месяца создаем ведомости со способом выплаты «Зарплата за месяц».

- Посреди месяца создаем ведомости со способом выплаты «Начисления по договорам».

Далее разберем пример.

Получите понятные самоучители по 1С бесплатно:

Организация заключила договор на выполнение работ с Ивановым Дмитрием Сергеевичем (не работает в нашей организации). Срок работ с 1 по 31 августа 2020 г. Сумма по договору 20 000 р. с оплатой после завершения работ.

Создание сотрудника и договора подряда

Добавим нового сотрудника.

В примере сотрудник не работает в нашей организации, поэтому прием на работу не оформляем. Нажимаем кнопку «Оформить договор».

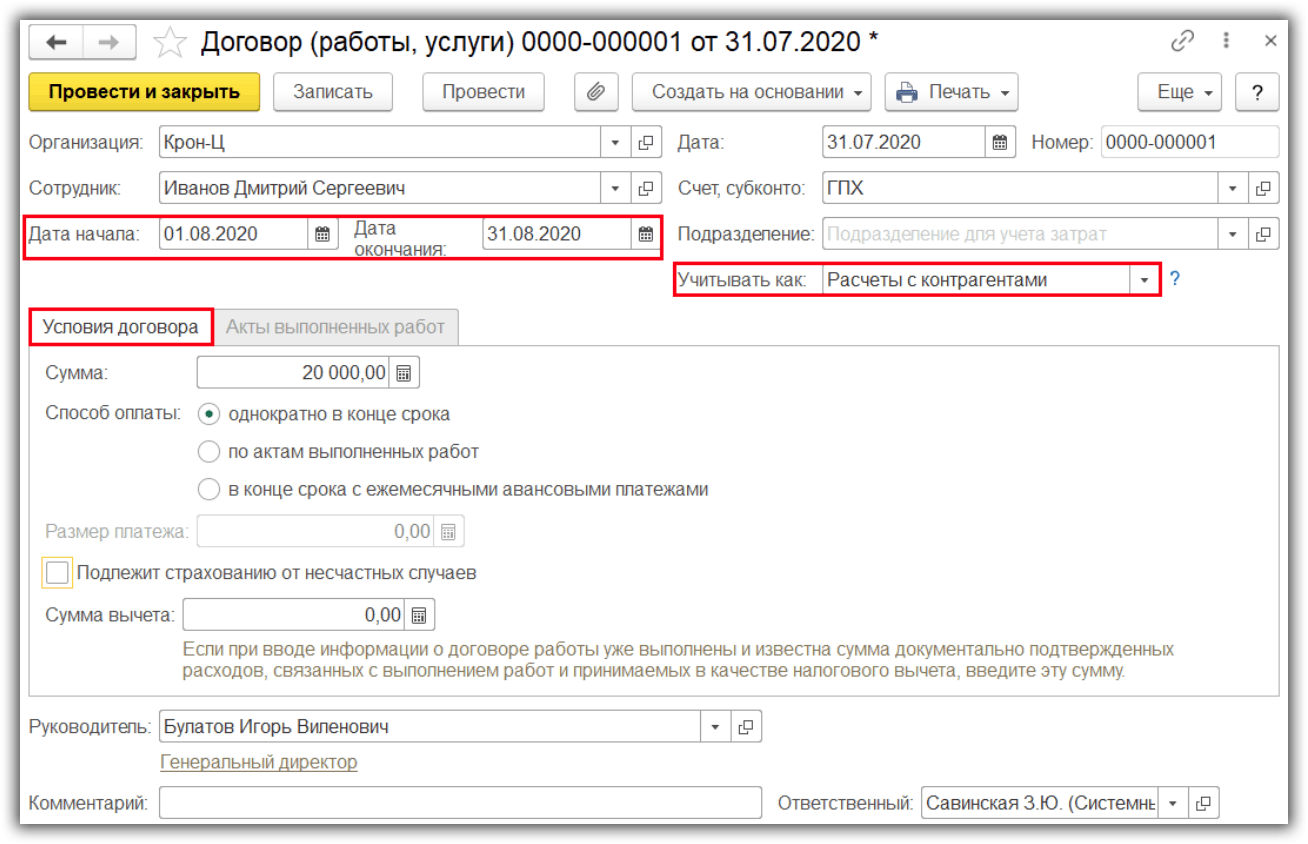

Откроется документ, заполняем его:

- Указываем дату документа, организацию, сотрудника.

- Указываем дату начала и окончания договора.

- В поле «Счет, субконто» выбираем способ отражения в бухучете.

- Указываем вариант учета: расчеты с контрагентами или расчеты по оплате труда. Как уже отмечали ранее, это влияет на Кт счета в проводках при обмене с бухгалтерией.

- Вводим условия договора:

- Сумму.

- Способ оплаты:

- в конце срока — сумма попадет в документы «Начисление зарплаты» или «Начисление по договорам»;

- по актам — фактическая сумма фиксируется документами «Акт приемки выполненных работ». Создать можно из этого же документа на отдельной закладке.

- в конце срока с ежемесячными авансовыми платежами — оплата ежемесячно и без актов, но при этом при начислении зарплаты будет начисляться аванс. Сумма указывается в договоре в отдельном поле.

Сохраняем информацию и выводим печатные формы.

Начисление вознаграждения по договору ГПХ

Создадим документ «Начисление зарплаты и взносов».

Заполняется закладка «Договоры», также рассчитываются НДФЛ и взносы.

Оплата работ по договору ГПХ

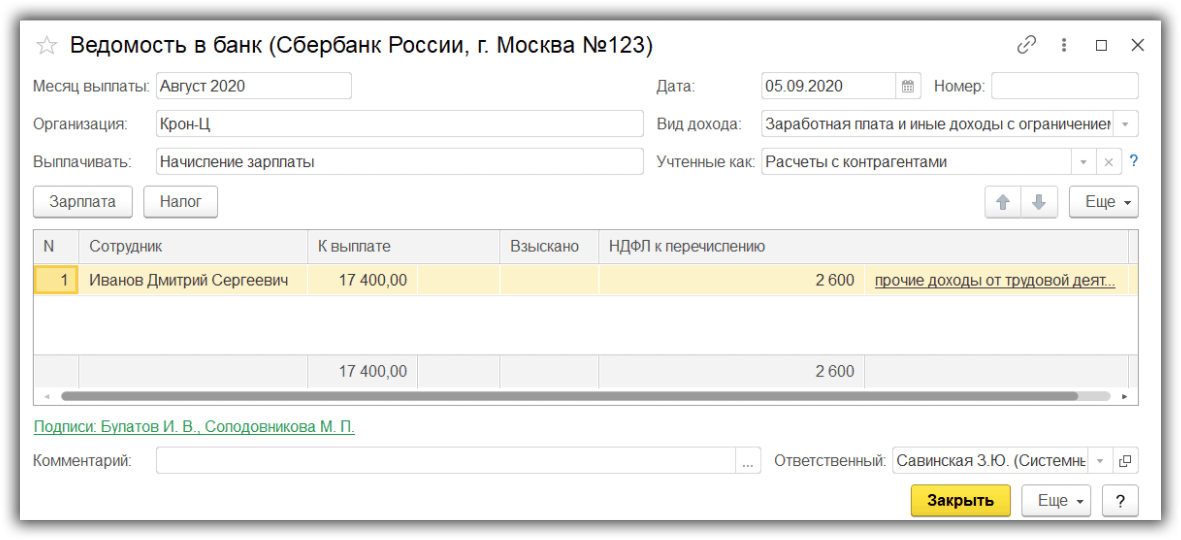

После расчетов нажмем кнопку «Выплатить».

Проверяем и сохраняем ведомость.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Способы оплаты договоров гражданско-правового характера в конфигурации «1С:Зарплата и Управление Персоналом»

Прежде, чем осуществлять начисления по договорам ГПХ в конфигурации «1С:ЗУП» (ред. 3), необходимо в настройках зарплаты установить флажок в строке «Регистрируются выплаты по договорам гражданско-правового характера».

Договоры ГПХ регистрируются в программе посредством документа «Договор (работы, услуги)», а авторские договоры – «Договором авторского заказа». Все начисления (в т.ч. взносы и НДФЛ) по договорам осуществляются в документе «Начисление зарплаты и взносов». Если же необходимо выплатить вознаграждения до конца месяца (например, в середине), то для начисления сумм вознаграждения нужно использовать документ «Начисление по договорам». В данном документе рассчитывается все по выбранному виду вознаграждения, кроме взносов, которые начисляются уже непосредственно в документе «Начисление зарплаты и взносов».

Рассмотрим более подробно регистрацию условий способов оплаты по договору ГПХ.

В программе представлены 3 способа оплаты в зависимости от условий договора:

1) Способ «Однократно в конце срока» предполагает начисление вознаграждения единожды по истечении срока договора, при этом необходимо указать сумму вознаграждения, которую полагается начислить по условиям договора. Например, с сотрудником Черниченко заключен договор сроком на 2 месяца с однократным способом выплаты по окончании договора.

После указания заданных условий договора, при начислении зарплаты за сентябрь данному сотруднику по этому договору ничего не будет начислено, исходя из выбранного способа оплаты. При начислении зарплаты за октябрь будет осуществлено начисление в полном размере.

2) Способ «По актам выполненных работ» предполагает ежемесячные начисления по отдельно созданным актам, при этом суммы могут быть различными. При выборе данного способа строку «Сумма» на вкладке «Условия договора» оставляем пустой.

После регистрации договора в программе для начисления вознаграждения необходимо создать акт выполненных работ. Акт можно создать из самого договора, выбрав «Создать на основании» (это более удобно, поскольку большинство полей заполняются автоматически).

При создании акта таким способом в обязательном порядке нужно указать сумму по акту, вычет (при наличии), предполагаемую дату выплаты. Указанная дата выплаты повлияет на НДФЛ с этого вида дохода.

Если же акт вводится отдельно (не на основании договора), то помимо сотрудника необходимо указать месяц начисления, соответствующий договор, по которому выполнены работы, а также сумму, вычет и дату выплаты.

Акты приемки выполненных работ можно увидеть в зарегистрированном договоре на вкладке «Акты выполненных работ». Также на этой вкладке можно создавать новые акты.

В зависимости от фактического выполнения работ (т.е. все ли работы по договору выполнены и отражены в акте или же частично) можно сформировать нужную печатную форму (поэтапное закрытие или же полное).

3) Способ «В конце срока с ежемесячными авансовыми платежами» предполагает начисление равных сумм каждый месяц без оформления акта выполненных работ, при этом в договоре нужно указать размер платежа (данное поле будет доступно после выбора способа оплаты). Например, сумма по договору составляет 20 000, авансовые платежи – 5000, следовательно, ежемесячно на протяжении срока договора будет начисляться сумма, равная размеру платежа. Если же в каком-то месяце не будет начисления, то в последнем месяце срока договора будет начислена вся оставшаяся сумма.

К примеру, в сентябре был начислен авансовый платеж, а в остальные месяца начислений не происходило, тогда при начислении зарплаты в декабре (месяц истечения срока договора) сотруднику необходимо начислить оставшуюся сумму.

Самсонова Валерия,

Консультант Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.

Как оформить договор гражданско-правового характера в 1с Зарплата и управление персоналом 3.1

Договор гражданско-правового характера (далее сокр. Договор ГПХ) заключается между организацией и физ. лицом для исполнения работ или услуг. При этом организация и физ. лицо заключают трудовой договор.

Для оформления в программе вознаграждения по договору ГПХ нужно в настройках установить данную возможность( рис. 1):

Меню — Настройка — Расчет зарплаты — Регистрируются выплаты по договорам гражданско-правового характера.

К тому же в настройках нужно определить как начисления по договорам ГПХ будут учитываться в бух. учете.

-расчеты с контрагентами (проводки по ДТ 76)

-расчеты по оплате труда (проводки по ДТ 70)

-вариант расчетов выбирается в документеПосле включения возможности учета в 1с ЗУП договоров ГПХ в меню Зарплата появляется документ «Договоры (в т.ч. Авторские)» (рис.2)

Рассмотрим пример:

Организация заключила договор подряда на исполнение работ с физ. лицом Ивановым А.В., не являющегося сотрудником организации. Срок выполнения работа 01.09.2021-30.09.2021. Вознаграждение составляет 100 000 рублей, выплачивается по окончании работ.Для оформления договора ГПХ с физическим лицом, который не оформлен по трудовому договору в организации необходимо внести по нему сведения в справочник Сотрудники в разделе Кадры, ранее созданное физ. лицо.

Если на данное физ. лицо в последующем будут оформляться новые договоры ГПХ, то заводить заново нового сотрудника не требуется.

Далее после добавления сотрудника нужно отразить в 1с ЗУП факт заключения Договора ГПХ.

Меню — Зарплата — «Договоры (в т.ч. Авторские)» — Создать

На выбор предлагается 2 вида договора:

«Договор (работы, услуги)»

«Договор авторского заказа» (По договору авторского заказа одна сторона (автор) обязуется по заказу другой стороны (заказчика) создать обусловленное договором произведение науки, литературы или искусства на материальном носителе или в иной форме.)

В нашем примере создаем «Договор (работы, услуги)»(рис.3)

Поле «Организация» заполняется основной организацией по умолчанию, либо в списке нужно выбрать необходимую.

Поле «Сотрудник» выбираем ранее созданное в справочнике Сотрудники физ. лицо с которым у нас оформлен договор.

Поля «Дата начала» и «Дата окончания» заполняем как определено в договоре.

Условия договора:

Поле «Сумма» — ввести всю сумму оплаты по договору.

«Способ оплаты» выбираем из предложенных:

— однократно в конце срока (оплата происходит 1 раз по окончанию договора)

— по актам выполненных работ (при данном способе необходимо будет заводить документ: Акт приемки выполненных работ)

— в конце срока ежемесячными авансовыми платежами (оплата происходит каждый месяц в течении срока действия договора, согласно сумме по договору в поле Размер платежа)При выборе первого и последнего способа оплаты, когда заранее известна сумма фактических затрат, становится доступным поле «Сумма вычета», куда необходимо внести данную сумму расходов для налогового вычета.

Также в шапке документа можете указать Счет, субконто, подразделение затрат и порядок учета отражения данного договора в бухгалтерском учете.

Нажав на кнопку Печать можно распечатать сам договор и акт выполненных работ, если он был заведен. (Рис.4)Расчеты по договору ГПХ в 1С ЗУП 3.1

Что такое договор ГПХ, когда нужен, почему целесообразен

Договор гражданско-правового характера (ГПХ) – это договор предоставления услуг или выполнения работ по заданию заказчика, за которое предполагается выплата вознаграждения. Это работа или услуга, которая носит разовый характер. Факт ее выполнения отражается актом выполненных работ. Договор оформляется в письменной форме, если сумма превышает десять тысяч рублей.

У исполнителя есть возможность совмещать работу по нескольким договорам, привлечь третьих лиц для выполнения работ.

При этом заказчик может в любой момент времени разорвать договор ГПХ.

Какие бывают договоры гражданско-правового характера:

- договор подряда;

- договор возмездного оказания услуг;

- договор хранения;

- договор поручения;

- агентский договор;

- транспортная экспедиция или перевозка.

Антикризисное предложение с 1С:ЗУП

- Настройку 1С ЗУП под изменения законодательства и новые введения в связи с ограничениями;

- Настройку электронного кадрового документооборота с сотрудниками;

- Настройку интеграции 1С:ЗУП с Корпоративным порталом;

- Создание корпоративного портала, если у вас его нет.

Как законодательно регулируются такие отношения, какие документы оформить в 1С ЗУП?

Отношения участников по договору подряда регламентируются Гражданским кодексом РФ. При заключении договора ГПХ не проводится прием на работу, не оформляется приказ по форме Т-1 и не делается отметка в трудовой книжке исполнителя.

Он должен предъявить заказчику свои

- ИНН,

- СНИЛС,

- паспорт.

Для иностранца необходимо разрешение на работу или патент. Договор заключается на определенный срок, включает список работ или услуг, а также стоимость вознаграждения. Договор подряда не входит в состав формы Т-3 «Штатное расписание», не предоставляет льготы и гарантии для физлица, по нему не выплачивается заработная плата. Это не трудовые отношения между работодателем и сотрудником. В этом основное отличие. По договору подряда не оплачиваются больничные листы, не предоставляется ежегодный оплачиваемый отпуск.

Трудовые отношения предполагают личное выполнение функций, предусмотренных должностной инструкцией, и это продолжительный ежедневный процесс, который соответствует режиму работы организации. Работник не в праве привлекать помощника. Работодатель обязан вести табель учета рабочего времени, оплачивать работу в ночные, сверхурочные, выходные и праздничные дни. А также обеспечить надлежащие условия труда (спецодежда, инвентарь, рабочее место). Заказчик не несет за это ответственности. При этом исполнитель по договору подряда сам устанавливает себе рабочее время и план выполнения работ, может привлечь субподрядную организацию себе в помощь.

Если по факту отношения между организацией и физлицом являются трудовыми, физлицо в праве обратиться в суд и признать такой договор трудовым.

Трудовой договор интересен контролирующим органам, таким как Фонд социального страхования (ФСС) и Трудовой инспекции, поскольку по такому договору есть обязательства по соблюдению трудовых норм и уплате взносов в фонды, за неисполнение чего они вправе наложить санкции, выписать штрафы и рассчитать пенни.

Начисление вознаграждения по договору подряда в 1С ЗУП 3.1: пошаговая инструкция

Шаг 1. Настройка

В программе 1С:ЗУП 3.1 предусмотрен функционал по начислению вознаграждения по договорам подряда. Для его включения, можно воспользоваться помощником начальной настройки программы и поставить галку «Использовать договоры ГПХ».

Если вы уже давно работаете в программе и не сможете зайти в помощник начальной настройки, не расстраивайтесь, можно открыть меню «Настройка», перейти в «Расчет зарплаты» и поставить галку «Регистрируются выплаты по договорам ГПХ».

Шаг 2. Заполняем кадровую информацию

Далее нам необходимо перейти в раздел «Кадры», справочник «Сотрудники» и создать нового. Заполняем фамилию, имя и отчество, ИНН, СНИЛС, дату рождения, пол. Программа автоматически проверит по фамилии, имени и отчеству, есть ли такое физическое лицо в справочнике, предложит его использовать или создаст новое. В этот момент очень важно не пропустить, если такое физическое лицо уже есть в базе, чтобы избежать дублирования данных. Сохраняем введенные данные.

Программа подсветит цветом и выдаст сообщение в случае, если введенный ИНН или СНИЛС неверный. По гиперссылке «Страхование» укажем страховой статус физического лица, а по гиперссылке «Налог на доходы» установим статус «резидент» и право применения вычетов при необходимости. После этого нажимаем гиперссылку «Оформить договор».

Шаг 3. Создаем договор

Заполняем период действия договора. Вводим сумму договора и выбираем способ выплаты. Возможны три варианта: единовременно по окончанию договора, по актам выполненных работ и по окончанию договора с авансовыми платежами каждый месяц.

Есть возможность указать необходимость расчета страховых взносов от несчастных случаев. Так же возможно указать, на какой счет будет формироваться проводка для выгрузки в 1С:БП 3.0.

Договор провести и закрыть.

Стоит также отметить, что количество оформленных договоров с одним и тем же физлицом в программе 1С:ЗУП 3 не ограничено.

Хотя договоры заключаются с физлицами, которые могут не являться сотрудниками предприятия, учет по договорам не автоматизирован и не предусмотрен в программе 1С:БП 3.0, для этих целей в том числе предназначена программа 1С:ЗУП, поскольку организация будет выступать налоговым агентом по налогу на доходы физлиц не только по своим сотрудникам, но и по физлицам, с которыми заключены договоры.

На основании договора подряда мы можем создать акт выполненных работ. Заведем два акта. Первый акт от 12 февраля 2019 на сумму 20 000 рублей. Дата выплаты 12 февраля. Месяц начисления февраль 2019.

В программе предусмотрены печатные формы договора подряда и акта приема-передачи выполненных работ. Эти формы так же можно редактировать и добавлять свои собственные.

Шаг 4. Расчет

Создадим начисление вознаграждения по договору подряда, для этого заходим в раздел «Зарплата» — «Начисления по договорам», создаем документ. Выбираем месяц начисления февраль 2019, дата 12.02.2019. На закладке «Договоры» нажимаем «Заполнить». Программа рассчитала результат начисления, используя информацию по актам выполненных работ. Обращаю ваше внимание, в этом документе не рассчитываются страховые взносы на обязательное пенсионное и медицинское страхование.

На закладке НДФЛ рассчитана сумма налога на доходы физлиц. По договору подряда предоставляются профессиональные вычеты, в случае, если не компенсируются расходы, связанные с выполнением договора, на материалы, например. Предоставляются стандартные вычеты на исполнителя и/или его детей. Вычеты применяются в течение всего срока действия договора. Если по договору вознаграждение выплачивается не каждый месяц, то вычеты все равно применяются за каждый месяц действия договора. Налог на доходы физлиц не удерживается со стоимости материалов, транспортных или других расходов, которые организация компенсирует исполнителю по договору.

После этого в этом документе нажимаем на кнопку «Выплатить», «Провести и закрыть». Программа создаст ведомость в кассу.

Ведомость будет с видом «начисления по договорам».

В конце месяца отразим акт выполненных работ на оставшуюся сумму вознаграждения. Месяц начисления февраль 2019, дата акта 28.02.2019, начисление рассчитаем при окончательном расчете заработной платы.

В акте поле «учитывать как» может быть двух видов: расчеты по заработной плате и расчеты с контрагентами. Первый вид соответствует бухгалтерскому счету 70, второй – счету 76. Проводки с такой корреспонденцией сформируются в 1С:Бухгалтерии предприятия 3.0 после обмена данными с 1С:Зарплата и управление персоналом 3.0.

Для итогового расчета заработной платы создадим документ «Начисление зарплаты». Помимо информации о рассчитанной зарплате, налоге на доходы физлиц и страховых взносов сотрудникам предприятия, в этом документе на закладке «Договоры» заполнятся начисления по договорам подряда, рассчитается налог на доходы физлиц исполнителей договора.

В случае, если договор включает в себя страхование от несчастных случаев, страховые взносы будут рассчитываться в конце месяца документом «Начисление зарплаты».

При этом доход по договору подряда облагается страховыми взносами на обязательное пенсионное и медицинское страхование. Страховые взносы исполнителям-нерезидентам будут рассчитываться исходя из их статуса: постоянно проживающий, временно проживающий, временно пребывающий в Российской Федерации.

После этого по нажатию кнопки «Выплатить», создадим ведомость в кассу на выплату.

Будет создана ведомость в кассу с видом «начисление зарплаты».

Для того, чтобы отразить бухгалтерские проводки, после расчета зарплаты за весь месяц, создайте и заполните документ «Отражение зарплаты в бухгалтерском учете». Этот документ после синхронизации загрузится в программу 1С:Бухгалтерия предприятия 3.0 и при проведении сформирует необходимые проводки.

Как отразиться в отчетности по НДФЛ?

Для налогового учета в части заполнения регламентированного отчета 6-НДФЛ в строке 100 будет отражена дата фактического получения дохода по договору подряда, то есть дата выплаты из ведомости. Дата удержания налога, это строка 110, также дата выплаты дохода по ведомости. В строке 120 будет указан срок перечисления налога – не позднее дня, следующего за днем выплаты дохода. Эта дата автоматически определяется программой.

Чтобы всегда заполнять отчеты без ошибок и в актуальной форме, заключите договор сопровождения с компанией Первый БИТ. Наши специалисты помогут обновить программу и составить отчет. А также ответят на все возникающие вопросы.

Расчеты по договору ГПХ в 1С ЗУП если есть авансовые платежи

Мы рассмотрели процесс отражения договоров подряда на примере создания актов выполненных работ. Если мы будем выплачивать вознаграждение по окончанию договора, а также выплачивать аванс, то отражать акты нет смысла. В договоре заполните размер аванса. В документ «Начисление зарплаты» на закладку «Договоры» он будет попадать автоматически, а после заполнится оставшейся суммой по договору подряда.

Выплачивать вознаграждение можно не только через кассу, но и выплатой на лицевой счет физического лица.

Если у вас остались вопросы, вы всегда можете обратиться в компанию «Первый Бит» и получить консультацию специалистов.

Заключайте договор сопровождения, будьте в курсе всех изменений законодательства и получайте самую актуальную информацию!