Порядок и учет пожертвований некоммерческой организации

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Пожертвования могут приниматься организациями, перечень которых утвержден в ГК РФ в ст. 582. В их числе значатся медицинские организации, учреждения образовательного профиля, предприятия, специализирующиеся на социальном обслуживании, благотворительности, развитии науки, культуры, религиозные структуры и прочие виды НКО (некоммерческие организации). НКО отличаются от других субъектов хозяйствования тем, что для них получение прибыли не является целью и причиной для создания предприятия, их предназначение заключается в реализации общественно полезных задач.

Порядок пожертвования некоммерческой организации

Для совершения операции по дарению некоммерческой организации определенных ресурсов необходимо составить договор. В соглашении жертвователем указывается, для каких целей передаются имущественные блага в пользу НКО. Прописанные договорной документацией цели должны соотноситься со специализацией некоммерческой организации. Одаряемый обязуется использовать полученные активы только по предписанному назначению.

Гражданское право (ст. 582 ГК РФ) в качестве пожертвования разрешает передавать НКО такие ресурсы:

- вещественные активы (движимое и недвижимое имущество, ценные бумаги, денежные ресурсы);

- имущественные права.

При решении сделать пожертвование в пользу НКО получать согласие или разрешительную документацию третьих лиц или государственных структур не требуется.

ОБРАТИТЕ ВНИМАНИЕ! Согласия третьих лиц на передачу и получение пожертвования не требуется, но необходимо заручиться готовностью принять подарок самой НКО. Некоммерческая организация вправе отказаться от пожертвования, если для использования его по прямому предназначению учреждению придется столкнуться с рядом трудноразрешимых проблем.

Договор на передачу пожертвования может составляться в устной или письменной форме. Письменный вариант оформления операции дарения обязателен для таких ситуаций:

- если предметом жертвования является объект недвижимости, для регистрации прав на который нужны документальные основания;

- если оформляется не само пожертвование, а только дается обещание его реализовать в ближайшем будущем, то в соглашении о намерениях прописывают объект, подлежащий передаче;

- при операциях, связанных с пожертвованиями, заверяемыми нотариусами.

Если в одной из перечисленных ситуаций не будет составлено письменное соглашение, то договор будет признан контролирующими органами недействительным. В договоре в обязательном порядке прописываются все существенные условия, дополнительно можно вносить конкретизирующие сделку условия, любые элементы, которые не противоречат действующим законодательным нормам.

СПРАВОЧНО! Сделки, связанные с пожертвованиями в пользу НКО, могут подвергаться двойному контролю: с одной стороны, проверку операции по получению подарка и его последующему использованию осуществят налоговые органы, с другой стороны, даритель может затребовать отчет о фактическом применении предмета договора.

Договор пожертвования подписывается обеими сторонами сделки. Некоммерческая организация обязательно заверяет соглашение своей печатью.

Денежные средства, используемые в качестве пожертвования, могут быть переданы в разных формах:

- Наличностью. В этой ситуации деньги могут быть переданы в момент подписания соглашения или в срок, оговоренный договором.

- Безналичным переводом. Деньги переводятся на отдельный банковский счет некоммерческой структуры. Такой вариант не требует официального подтверждения сделки договорной документации. Жертвователь может выступать в качестве анонимного дарителя.

Если предметом дарения становятся денежные ресурсы, в договоре между сторонами надо указать цели, на которые передаваемые средства могут быть потрачены, сумму сделки. Отчетную информацию НКО может публиковать на своем официальном интернет-ресурсе или направлять отдельно каждому жертвователю.

Налогообложение, проводки НКО

Доходы, получаемые НКО в качестве пожертвования, имеют признаки целевых поступлений. Этот тип доходных поступлений не подлежит отражению в составе налогооблагаемой базы по налогу на прибыль (ст. 251 НУ РФ). Правило распространяется на пожертвования, которые предназначены для использования в основной деятельности некоммерческой организации в соответствии с направлениями работы компании, указанными в ее Уставе.

Для исключения подарка из налоговой базы надо соблюсти такие условия:

- в договоре передаваемые ценности охарактеризованы как пожертвование;

- средства имеют целевое предназначение;

- бухгалтерия НКО ведет обособленный учет пожертвований (в отношении операций по их поступлению и расходованию).

Целевое предназначение приходуемых пожертвований можно подтвердить договорной документацией или платежными документами, в которых прописано назначение денег. По итогам каждого налогового периода некоммерческие организации составляют отчеты о целевом использовании полученных пожертвований. Заполненный бланк отчета передается в ФНС.

КСТАТИ, для деятельности НКО характерно, что от 80% ее поступлений внереализационного типа направляются на благотворительность.

В бухгалтерских отчетных формах жертвователя расходы по благотворительным мероприятиям включаются в статью прочих расходов. Признание затрат осуществляется по нормам ПБУ 10/99. Отражение в учетных данных произведенных трат должно осуществляться с привязкой к периоду, в котором они фактически имели место. Для отражения этого типа издержек применяется счет 91. Типовые корреспонденции имеют такой вид:

- Д91 – К10 – в качестве благотворительной помощи переданы материальные ценности;

- Д19 – К68/НДС – выделен восстанавливаемый НДС по передаваемым материалам;

- Д91 – К19 – величина входного НДС засчитана в прочих расходах;

- Д91 – К01 – списана остаточная величина стоимости объекта основных средств, который передается НКО в качестве пожертвования;

- Д91 – К76 – отражение затрат, предназначенных для благотворительных целей;

- Д76 – К51 – осуществлен банковский перевод денег в некоммерческую благотворительную организацию.

ОБРАТИТЕ ВНИМАНИЕ! При отражении расходных операций по благотворительности в бухгалтерском учете они признаются затратами отчетного периода, а в налоговом учете их величина исключается из налогооблагаемой базы.

Возникающие в результате несоответствия в порядке признания операций, связанных с благотворительностью, постоянные налоговые обязательства надо учитывать проводкой Д99 – К68.

В числе типовых корреспонденций счетов некоммерческих организаций при отражении операций с получением и использованием пожертвований применяют такие записи:

- Д76 – К86 – произведено начисление целевых поступлений по заключенному договору пожертвования;

- Д50 – К76 – пожертвования в форме денежных средств были получены наличными и проведены по кассе НКО;

- Д51 – К76 – на расчетный счет некоммерческой организации поступили денежные пожертвования;

- Д86 – К10 – материалы были использованы по прямому предназначению в соответствии с обозначенным Уставом организации направлению деятельности.

СПРАВОЧНО! Для благотворительных НКО характерен отказ от использования синтетических счетов финансовых результатов. Они заменяются в учете счетом 86, обозначающим расчеты по целевому финансированию.

К 86 счету рекомендуется открывать аналитические счета. Это делается для разделения данных об источниках поступления средств. Если предметом договора пожертвования выступают объекты основных средств, то в учете НКО делаются такие записи:

- Д08 – К76 – в качестве добровольного пожертвования было получено основное средство;

- Д01 – К08 – пожертвованное некоммерческой структуре основное средство начало эксплуатироваться;

- Д76 – К86 – было фактически использовано целевое финансирование.

При получении в качестве пожертвования материалов или сырьевых ресурсов по дебету проходит 76 счет, а по кредиту — 86. Второй проводкой проводится расшифровка предмета сделки – Д10 и К76. Затраты, относящиеся к некоммерческой деятельности, предусмотренной уставной документацией, обозначаются в учете через дебетование счета 20 или 26 и кредитовые обороты по счету 10 (или 60, 69,70). Погашение затрат за счет выделенного целевого финансирования осуществляется корреспонденцией Д86 – К20 или 26.

Путеводитель для НКО: финансы

Шестая глава сборника, составленного вместе с фондом «Искусство, наука и спорт» в помощь руководителям и сотрудникам некоммерческих организаций.

Фрагмент главы VI «Финансы». Автор: Павел Гамольский, президент Ассоциации «Клуб бухгалтеров и аудиторов некоммерческих организаций».

Какие налоговые льготы могут получать НКО?

Некоммерческие организации могут получать следующие налоговые льготы и освобождения:

- право не облагать налогом на прибыль (при применении упрощенной системы налогообложения – налогом, взимаемым при применении УСН) целевые поступления, перечисленные в ст. 251 Налогового кодекса РФ;

- при продаже товаров, работ, услуг, относящихся к социальной сфере, пользоваться льготами по налогу на добавленную стоимость (согласно главе 21 НК РФ);

- право не удерживать налог на доходы физических лиц при осуществлении некоторых выплат, связанных с благотворительной деятельностью.

Какие поступления для НКО не облагаются налогом на прибыль?

В соответствии с п. 2 ст. 251 НК РФ налогом на прибыль не облагаются:

- пожертвования, признаваемые таковыми в соответствии с гражданским законодательством Российской Федерации;

- взносы учредителей (участников, членов) НКО, осуществленные в соответствии с законодательством Российской Федерации;

- безвозмездно полученные работы (услуги), выполненные (оказанные) при наличии договора;

- средства и иное имущество, имущественные права, которые получены на осуществление благотворительной деятельности;

- средства, предоставленные из федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов, бюджетов государственных внебюджетных фондов на осуществление уставной деятельности;

- имущество, имущественные права, переходящие по завещанию в порядке наследования.

Что такое пожертвование?

В соответствии со ст. 582 Гражданского кодекса РФ пожертвованием признается дарение вещи или права в общеполезных целях.

Кому могут делаться пожертвования?

Пожертвования могут делаться всем НКО, на которые распространяется действие Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях».

На какие цели может передаваться и фактически использоваться пожертвование?

В ст. 582 ГК РФ говорится, что основное условие передачи и использования пожертвования – «на общеполезные цели». При этом перечень таких целей законодательство РФ не раскрывает. Прояснить, что это такое, помогает анализ Конституции РФ и ряда законодательных актов. Он позволяет сделать вывод о том, что к общеполезным можно отнести цели благотворительной деятельности, указанные в ст. 2 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях», а также цели создания некоммерческих организаций, перечисленные в Федеральном законе «О некоммерческих организациях».

На практике возникают вопросы о том, можно ли расходовать пожертвования на содержание организации, включая заработную плату административно-управленческого персонала НКО, уплату налогов (на имущество, транспортного налога, земельного налога и др.), содержание помещений и оборудования, приобретение канцтоваров и т. д.

С точки зрения экспертов Клуба бухгалтеров и аудиторов НКО, при решении этих вопросов первичны цели деятельности организации. Если вся деятельность НКО является общеполезной, то и расходы на содержание организации допустимо финансировать из средств пожертвований.

В то же время невозможно получить такого рода поступления, как «пожертвование на уплату налогов», «пожертвование на содержание организации» и т. д. Сама по себе уплата налогов не может быть общеполезной целью, как и содержание организации.

Обязательно ли подписывать договор пожертвования в письменной форме?

В соответствии со ст. 574 ГК РФ договоры дарения (к которым относится и договор пожертвования) необходимо заключать в письменной форме, если сумма договора превышает 3 тыс. рублей, а жертвователем является юридическое лицо.

Обязательно ли указывать назначение пожертвования?

Согласно п. 3 ст. 582 ГК РФ, жертвователь может (но не обязан) определить назначение использования этого имущества, когда речь идет о передаче пожертвования некоммерческой организации.

Кто может передавать пожертвования?

Никаких ограничений по стороне, имеющей право передавать пожертвование, действующее законодательство не содержит. Иными словами, передать пожертвование может коммерческая и некоммерческая организация, иностранное юридическое или физическое лицо и т. д.

Какие льготы по НДС могут получать НКО?

Ст. 149 Налогового кодекса РФ освобождает от налогообложения следующие виды деятельности, которыми могут заниматься НКО:

- услуги по уходу за больными, инвалидами и престарелыми, необходимость ухода за которыми подтверждена соответствующими заключениями организаций здравоохранения, органов социальной защиты населения и (или) федеральных учреждений медико-социальной защиты;

- услуги по присмотру и уходу за детьми в организациях, осуществляющих образовательную деятельность по реализации образовательных программ дошкольного образования;

- услуги по проведению занятий с несовершеннолетними детьми в кружках, секциях (включая спортивные) и студиях;

- услуги в сфере образования, оказываемые организациями, осуществляющими образовательную деятельность, являющимися некоммерческими организациями, по реализации основных и (или) дополнительных образовательных программ, указанных в лицензии, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений, услуг по социальному обслуживанию несовершеннолетних детей;

- услуги по поддержке и социальному обслуживанию граждан пожилого возраста, инвалидов, безнадзорных детей и иных граждан, которые признаны нуждающимися в социальном обслуживании и которым предоставляются социальные услуги в организациях социального обслуживания в соответствии с законодательством РФ о социальном обслуживании и (или) законодательством РФ о профилактике безнадзорности и правонарушений несовершеннолетних;

- услуги по выявлению несовершеннолетних граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких несовершеннолетних граждан и их семей;

- услуги по выявлению совершеннолетних недееспособных или не полностью дееспособных граждан, нуждающихся в установлении над ними опеки или попечительства, включая обследование условий жизни таких граждан и их семей;

- услуги по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями несовершеннолетних граждан либо принять детей, оставшихся без попечения родителей, в семью на воспитание в иных установленных семейным законодательством РФ формах;

- услуги по подбору и подготовке граждан, выразивших желание стать опекунами или попечителями совершеннолетних недееспособных или не полностью дееспособных граждан;

- услуги населению по организации и проведению физкультурных, физкультурно-оздоровительных и спортивных мероприятий;

- услуги по профессиональной подготовке, переподготовке и повышению квалификации, оказываемые по направлению органов службы занятости;

- реализация товаров (работ, услуг), за исключением подакцизных товаров, реализуемых (выполненных, оказанных) в рамках оказания безвозмездной помощи (содействия) РФ в соответствии с Федеральным законом «О безвозмездной помощи (содействии) РФ и внесении изменений и дополнений в отдельные законодательные акты РФ о налогах и об установлении льгот по платежам в государственные внебюджетные фонды в связи с осуществлением безвозмездной помощи (содействия) Российской Федерации»;

- услуги, оказываемые организациями, осуществляющими деятельность в сфере культуры и искусства;

- работы (услуги) по производству кинопродукции, выполняемые (оказываемые) организациями кинематографии, реализация прав на использование (включая прокат и показ) кинопродукции, получившей удостоверение национального фильма;

- реализация (передача, выполнение, оказание для собственных нужд) товаров (за исключением подакцизных, минерального сырья и полезных ископаемых, а также других товаров по перечню, утверждаемому Правительством РФ по представлению общероссийских общественных организаций инвалидов), работ, услуг (за исключением брокерских и иных посреднических услуг), производимых и реализуемых:

- общественными организациями инвалидов (в том числе созданными как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов;

- организациями, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда – не менее 25 процентов;

- учреждениями, единственными собственниками имущества которых являются общественные организации инвалидов, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)», за исключением подакцизных товаров;

- реализация входных билетов и абонементов, форма которых утверждена в установленном порядке как бланк строгой отчетности, организациями физической культуры и спорта на проводимые ими спортивно-зрелищные мероприятия; оказание услуг по предоставлению в аренду спортивных сооружений для подготовки и проведения указанных мероприятий;

- услуги санаторно-курортных, оздоровительных организаций, организаций отдыха и оздоровления детей, в том числе детских оздоровительных лагерей, расположенных на территории РФ, оформленных путевками или курсовками, являющимися бланками строгой отчетности;

- безвозмездное оказание услуг по производству и (или) распространению социальной рекламы в соответствии с законодательством РФ о рекламе.

Полное содержимое статьи о финансах можно скачать здесь: pdf, epub (zip-архив).

Сборник «Путеводитель для НКО: что нужно знать, чтобы деятельность некоммерческой организации была успешной» дает возможность изучить все основные стороны деятельности некоммерческой организации. Сборник будет интересен как опытным руководителям, так и тем, кто только начинает свой путь. Вы узнаете о фандрайзинге и юридических аспектах деятельности НКО, об информационных технологиях, о том, как выстроить стратегию коммуникаций и работать с волонтерами. В каждой главе кратко раскрывается содержание темы и приводятся дополнительные источники, чтобы изучить ее глубже.

Авторы сборника — эксперты с многолетним опытом, известные в некоммерческом секторе. Следуя их советам, вы шаг за шагом сможете выстроить работу своей организации, достигнуть экономической устойчивости и находить лучшие решения задач, возникающих каждый день.

«Путеводитель для НКО» создан по программе НКО-СОКРАТ — НКО для социального и культурного развития территорий.

Программа реализуется по инициативе Благотворительного фонда Алишера Усманова «Искусство, наука и спорт» совместно с Агентством социальной информации при поддержке правительства Белгородской и администрации Курской областей.

Некоммерческие поступления в НКО. Добровольные взносы и пожертвования.

Добровольные взносы и пожертвования — это отдельный вид поступлений НКО, характерный именно для этой организационно правовой формы. В статье 251 Налогового кодекса РФ, определено, что они не подлежат налогообложению. Другими словами, поступления добровольных взносов и пожертвований не являются налогооблагаемой базой. Путаницу вносит большое количество отдельных видов этих поступлений. Даже по сути одинаковое поступление в АНО и Ассоциации звучит по разному.

Ниже Я опишу все подвиды этого поступления.

И зачем производят такие оплаты в НКО.

Но сейчас, рассмотрим признаки по которым можно определить, что поступление относится к добровольному взносу и пожертвованию:

- Оно не является выручкой, на его основании не предоставляются акт выполненных работ, товарные накладные, УПД (универсальный передаточный документ), счет-фактура и другие документы характерные для выручки.

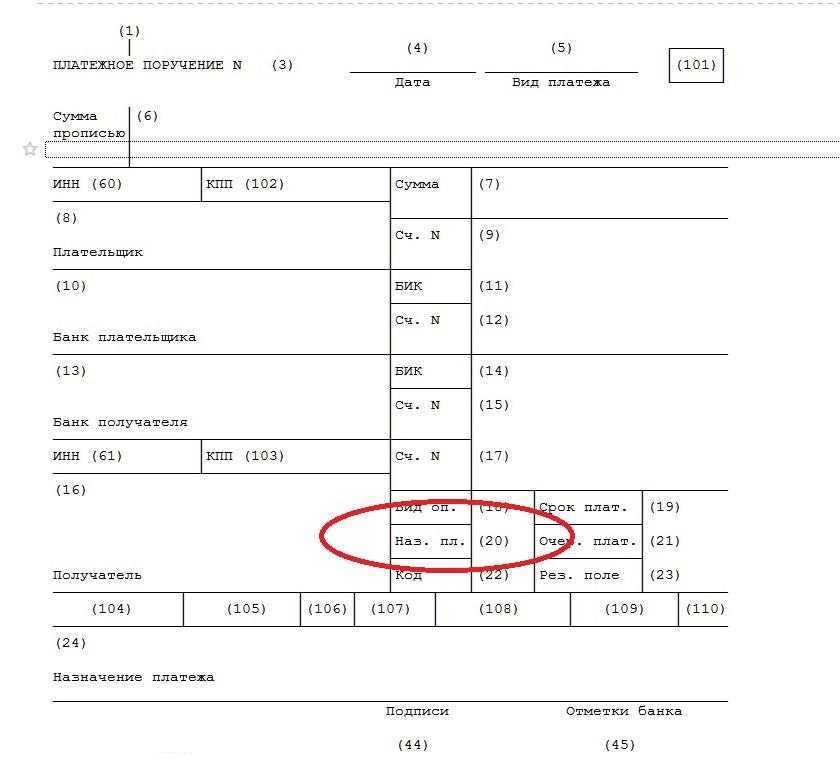

Важно! Часто плательщик — юридическое лицо, само не понимает, какой перевод совершает. Сначала руководитель производит платеж, а потом требует акт выполненных работ, т.к. бухгалтеру надо «закрыть» сумму и должен быть подтверждающий документ. Не должен! Юридические лица производят оплаты добровольных взносов и пожертвований в НКО за счет чистой прибыли, после оплаты своих налогов. Закрывающий или подтверждающий документ, не обязателен, достаточно платежного поручения с корректным основанием. Учесть в себестоимости такие расходы юридические лица не могут. Это одна из причин, почему сами НКО с таких поступлений уже налоги не платят. Грубо говоря, такие средства попадают в НКО от:

— физических лиц, с доходов которых взимается НДФЛ.

— юридических лиц после уплаты налога на прибыль.

- Учет таких средств ведется на бухгалтерском счете 86 «Целевые поступления». Название счета отражает суть этого вида поступлений. НКО получает финансирование не за что-то, а на что-то. Что именно, определено в уставе некоммерческой организации и в большинстве случаев это социально-ориентированные целим. К ним относится спорт, наука, права граждан, благотворительность, культура, искусство, и.т.д.

- Суть этого вида поступлений близка к доверительному управлению капитала, физические и юридические лица предоставляют НКО свои средства, чтобы оно их использовало в обозначенном уставе направлении.

Важно! Направление использования средств в НКО не направлено на интересы плательщика или учредителей НКО, это запрещено, МИНЮСТ преследует такие действия. Направление интересов НКО лежит строго в социально-ориентированном направлении, согласно федеральному закону №7 о некоммерческих организациях.

Виды добровольных взносов и поступлений.

Я начну с общих определений и самых простых.

Важно! Налоговые органы и МИНЮСТ первично определяют вид поступления по основанию платежного поручения, это очень важно. Все поступления с некорректным основанием признаются налогооблагаемой базой и потом надо будет в рамках проверки доказывать обратное. Во время отреагировать и отстоять свою позицию сложно. Намного проще не допускать ошибок с основаниями платежей.

Отвечу сразу на вопрос, как это происходит. Налоговая или МИНЮСТ имеют онлайн доступ на просмотр банковских счетов. В теневом режиме они постоянно проверяют структуру движения средств и по основаниям могут примерно определить, что относится к выручке, а что к добровольным взносам и пожертвованиям. Если анализ показывает грубое несоответствие с предоставленной бухгалтерской и налоговой отчетностью, гос.органы инициирую проверку организации.

Исключение составляют благотворительные фонды, в рамках закона о благотворительной деятельности, все поступления, по умолчанию, признаются пожертвованиями. Только прямое коммерческое основание сформирует им налоговую базу.

Важно! Данные риски напрямую зависят от компетенции бухгалтера НКО, применение стандартных правил учета в коммерческих организациях приведут к доначислению огромного количества налогов, штрафов и пеней.

Теперь рассмотрим каждый вид поступления и пример корректного основания.

Взнос на уставную деятельность.

Это самое общее основание, если не знаете как определить поступление, применяйте его.

По нему вносителем может быть любое физическое или юридическое лицо. Оно применимо к любой форме НКО. Вноситель полностью доверяет НКО использование средств, в рамках её устава. После оплаты никаких закрывающих документов предоставлять вносителю не требуется.

Основание платежа: » Добровольный взнос на развитие уставных целей некоммерческой организации. сумма. НДС не облагается».

Обычно так платят мелкие суммы при большом доверии к НКО.

Взнос на мероприятие.

НКО публикует на сайте, листовках или любым доступным способом программу мероприятия. Которая обычно состоит из описания целей/проблемы, как они будут достигнуты/решены, необходимое количество средств. Обязательно указывается идентификатор мероприятия.

Примеры основания платежа:

Взнос на проведение некоммерческого мероприятия No131 «Очистка парка Измайлово», согласно уставным целям НКО.

Общий отчет по проведенному мероприятию, как правило, фактическая смета расходов публикуется на сайте или другом доступном месте, чтобы все вносители средств могли с ним ознакомиться.

Публикация отчета не обязательна, но очень рекомендуема. Её отсутствие говорит о непрозрачности использования средств, появляется статус высокорискованной деятельности, что значительно повышает риск проведения проверок государственными органами и падения уровня доверия со стороны вносителей.

Целевое финансирование.

Прямое целевое финансирование, одним или ограниченным списком плательщиков.

Суть данной формы, что еще до предоставления финансирования обе стороны обсуждают все условия его предоставления и использования. Закрепляют их в договоре целевого финансирования. Этот договор может называться по-разному, например:

- Договор благотворительной помощи

- Договор финансирования некоммерческого мероприятия

- Договор пожертвования

- Договор оказания помощи НКО

- Другие

Но все эти договора являются разной интерпретацией договора целевого финансирования и содержат следующее описание:

- Указание плательщика целевого финансирования.

- Описание предмета договора, на какие именно цели предоставляется финансирование, в рамках уставных целей НКО.

- График финансирования

- Смета расходов для реализации предмета договора

- Описание условий подтверждения целевого использования средств: платежными документами, актами, товарными накладными и.т.д.

- Форма акта о целевом использовании полученных средств

Важно! «Акт о целевом использовании полученных средств» нельзя принять к себестоимости, не путайте его с «Актом оказанных услуг».

Нулевая 1500 руб. Деятельность 3500 руб. Деятельность + Зарплата 5000 руб.

• Персональный бухгалтер • Возможно удаленно • 12 лет опыта • 1000+НКО • Все формы • Гранты

Позвонить сразу бухгалтеру: 8(800)100-42-36

*Стоимость в Москве и МО , СПБ и Лен.области составляет соответственно: 2000, 5000, 7000 рублей

Гранты.

Также относятся к целевым поступлениям, очень похожи на целевое финансирование, но регламент работы с этим финансированием строже и часто происходит через ЭЦП на интернет площадках.

Подробно гранты описаны в отдельной статье: Гранты НКО.

Описанные виды поступлений могут быть в любых формах НКО. Но есть дополнительные виды поступлений, характерные только для отдельных видов НКО. Опишу основные формы НКО и их особенные поступления.

Поступления в Благотворительные Фонды.

Пожертвования. Отличительная черта БФ, любые поступления, даже без указания плательщика и основания платежа признаются пожертвованием. Это позволяет благотворительным фондам принимать «обезличенные» платежи или собирать средства просто в коробку.

Поступления в НКО основанные на членстве.

НКО основанные на членстве: Общественные организации, Ассоциации, Союзы.

Обязательные членские взносы. Являются обязательным условием для членов организации, основанной на членстве. Первично, размер и сроки оплаты членских взносов регламентируются ежегодным собранием. Также может быть создано положение о членстве подробно регламентирующее права и обязанности членов НКО.

Отдельно, можно сказать, что в этих организациях существуют еще два основания для поступления:

Добровольный членский взнос. Когда член организации инициативно вносит на уставную деятельность дополнительные средства.

Добровольный взнос третьих лиц. То же самое, что и обычный взнос на уставную деятельность, но с уточнением, что внес его не член организации.

Важно! Все добровольные взносы и пожертвования не являются выручкой НКО. Если Вы принимаете их наличными в кассу, применять ККМ (Кассовый аппарат) не нужно.

Я перечислил основные, но не все виды некоммерческих поступлений в НКО. Если, что-то упустил, укажите в комментариях.

Договор пожертвования между юридическими лицами

Елена Абросимова, кандидат юридических наук, доцент юридического факультета МГУ имени М.В. Ломоносова.

В последнее время российские компании стали больше расходовать средств на решение социальных вопросов путем безвозмездной передачи денежных и иных средств. Каковы особенности заключения договора пожертвования между юридическими лицами? Каков режим налогообложения средств, поступающих по такому договору? Автор отвечает на эти вопросы и дает практические рекомендации.

В современных компаниях в России в последнее время все больше внимания уделяется вопросам социальной ответственности бизнеса — концепции, предполагающей расходование средств компании на социальные и филантропические программы. Иногда российские предприятия для обозначения своей социальной вовлеченности используют термин «социальные инвестиции». Социальные инвестиции не противопоставляются коммерческим интересам компании, они дополняют и расширяют возможности предприятий по влиянию на местное сообщество и снижают возможный ущерб от основной деятельности.

Получателями этих социальных инвестиций становятся, как правило, некоммерческие организации (общественные объединения, разного рода фонды, образовательные и медицинские учреждения, спортивные организации, учреждения культуры и искусства), которые решают проблемы местного уровня и непосредственно создают благоприятные условия для жизни людей в регионах присутствия компании. Несмотря на название «социальные инвестиции», инвестиционный договор в этом случае не может быть заключен, так как он предполагает извлечение прибыли. Отношения между компанией и внешним окружением, на которое направлено социальное инвестирование, оформляются договором дарения или пожертвования.

Понятие договора пожертвования и его отличие от дарения

Правовой статус пожертвования определяется статьей 582 ГК РФ. В п. 1 данной статьи определяется, что пожертвование — это дарение вещи или права в общеполезных целях. В свою очередь, дарение законодательство определяет как безвозмездную передачу или обещание передачи вещи или права или освобождение от обязанности (долга).

Пожертвование имущества юридическому лицу может быть, а не должно быть обусловлено жертвователем использованием этого имущества по определенному назначению (п. 3 ст. 582 ГК РФ).

Пожертвование является частным случаем дарения, однако у них есть существенные различия (см. таблицу 1).

Таблица 1. Сравнение договора пожертвования и договора дарения

Стороны договора пожертвования

Сторонами договора пожертвования являются жертвователь и получатель пожертвования. Именно так стороны именуются в договоре.

Пожертвования могут делаться гражданам, лечебным, воспитательным учреждениям, учреждениям социальной защиты и другим аналогичным учреждениям, благотворительным, научным и учебным учреждениям, фондам, музеям и другим учреждениям культуры, общественным и религиозным организациям, а также государству и другим субъектам гражданского права, указанным в статье 124 ГК РФ.

Этим вариантом не могут, к сожалению, воспользоваться многие некоммерческие организации, не перечисленные в ст. 582 ГК РФ (ассоциации, союзы, некоммерческие партнерства, автономные некоммерческие организации и пр.), они не могут быть получателями пожертвования. Безвозмездную передачу имущества в собственность таким организациям следует признавать простым дарением, которое не входит в перечень целевых поступлений, не включаемых в налоговую базу по налогу на прибыль.

О форме договора

Заключение договора пожертвования возможно как в форме составления единого документа, так и в форме обмена письмами. Договор, заключенный таким образом, признается договором, заключенным в письменной форме. В России второй вариант более известен как наградное письмо. В нем должны содержаться все существенные условия договора пожертвования. К таким условиям относятся: решение о предоставлении пожертвования, его цели, сумма и порядок финансирования (единовременный или периодический), процедура расходования денежных средств и приобретения оборудования, предоставления отчетности, а также другие условия.

Договор пожертвования должен иметь следующие основные разделы:

- предмет договора с указанием названия программы или кратким описанием проекта, на который выделяются средства;

- права и обязанности сторон;

- порядок перечисления средств;

- процедура предоставления финансовой и содержательной отчетности;

- срок действия договора;

- ответственность сторон;

- изменение условий договора;

- другие условия;

- адреса и банковские реквизиты сторон;

- приложения к договору (описание проекта, смета, календарный план).

Целевое назначение средств, передаваемых в качестве пожертвования

Следует обратить особое внимание на то, что целевое назначение пожертвования должно четко вытекать из условий договора. Обычно в договоре пожертвования его целям посвящается отдельная статья или раздел. Как правило, пожертвования предоставляются на реализацию какого-либо социального (благотворительного) проекта организацией-получателем или на осуществление уставных целей организации-получателя (иначе говоря, содержание организации). Оптимальным является не только упоминание целей в общем виде, но и достаточно подробное описание мероприятий, которые получатель пожертвования для достижения этих целей обязуется выполнить.

В отдельных случаях в договорах пожертвования делается ссылка на приложения, которые являются неотъемлемой частью договора. В этих приложениях могут предусматриваться подробное описание мероприятий проекта, списки оборудования, которое должен приобрести получатель пожертвования для достижения цели.

Довольно подробное описание целей, на которые предоставлено пожертвование, вызвано необходимостью контроля как со стороны самого жертвователя, так и со стороны налоговых служб. Как показывает практика, налоговыми инспекциями при проведении проверок правильности применения налоговых льгот особое внимание обращается на целевое использование безвозмездно полученных средств. Причем налоговые инспекторы часто подменяют понятие «нецелевое использование» на «нецелесообразное», руководствуясь при этом собственными представлениями о целесообразности.

Безвозмездный характер договора пожертвования

Еще один момент, на котором стоит остановиться, — это вопрос о безвозмездности пожертвования. В договоре пожертвования должно быть определенно указано на то, что оно предоставлено безвозмездно. В российском законодательстве понятие безвозмездности трактуется как отсутствие встречной передачи имущества (в том числе денег) или встречного исполнения обязательств как в отношении жертвователя, так и в отношении третьих лиц, связанных с жертвователем какими-либо обязательствами. Предоставление пожертвования, например, медицинскому учреждению для оплаты лечения сотрудников компании-жертвователя означает отсутствие безвозмездности, потому что получатели пожертвования связаны с компанией-жертвователем договорными отношениями.

При этом обязанность получателя пожертвования предоставить жертвователю отчет о целевом использовании средств не является таким встречным обязательством, поскольку предоставление отчета является для жертвователя лишь средством контроля за целевым использованием средств.

Никакие другие обязанности не могут быть возложены на получателя пожертвования, как-то: возвратить имущество, приобретенное в ходе использования пожертвования, по требованию жертвователя, сообщать во всех публикациях, касающихся проекта, финансируемого за счет пожертвования, сведения о жертвователе, передавать безвозмездно жертвователю информацию, созданную в ходе работы по договору и являющуюся интеллектуальной собственностью, не допускать замены специалистов (в том числе руководителей проекта), работающих на предоставленные средства.

В этом смысле безвозмездность отличается от безвозвратности договора пожертвования. Так, договор пожертвования может предусматривать возврат оборудования, полученного по этому договору и используемого не по назначению, жертвователю. Данная норма договора не противоречит законодательству. Она определяет данную сделку как сделку, совершенную под условием. Право собственности у получателя пожертвования возникает с так называемыми имущественными обременениями. Оно обременено специальными обязательствами — использовать имущество только в определенных целях.

Необходимо отметить, что отнесение таких поступлений к целевым средствам определяется не только формулировками в платежном поручении на перевод средств, в договоре, но и фактическим безвозмездным характером отношений, не предусматривающим никаких встречных предоставлений передающей стороне.

Выполнение некоторых незаконных требований жертвователей может привести к негативным последствиям. Так, например, обязанность размещать в средствах массовой информации сведения о компании-жертвователе может быть расценена как реклама, а договор пожертвования, содержащий такое условие, может быть признан в судебном порядке притворной сделкой, то есть сделкой, которая совершена с целью прикрыть другую сделку (ст. 170 ГК РФ). В свою очередь, признание договора притворной сделкой повлечет налогообложение суммы пожертвования как оплаты за услугу.

Отчетность по договорам пожертвования

Существуют два вида отчетов, которые получатель пожертвования должен представить в соответствии с законодательством: программный отчет, включающий описание мероприятий, выполненных за счет пожертвованных средств, — он предоставляется жертвователю для осуществления контроля за целевым использованием средств, и финансовый отчет. Организации, получившие пожертвования, по окончании отчетного года представляют в налоговый орган по месту своего нахождения отчет о поступивших суммах и об их расходовании.

Налоговый режим средств, поступающих по договору пожертвования

Пожертвование признается целевым поступлением и не облагается налогом на прибыль (подп. 1 п. 2 ст. 251 НК РФ).

Пожертвование может не учитываться при определении налоговой базы получателя пожертвования — некоммерческой организации при соблюдении всех условий ГК РФ и дополнительных условий НК РФ:

Договор благотворительного пожертвования некоммерческой благотворительной организации

1.1. « » является некоммерческой организацией, созданной в соответствии с законодательством Российской Федерации.

1.2. Организация в соответствии с Уставом преследует цели .

1.3. Благотворитель является , ведущей свою деятельность на территории .

1.4. Целью настоящего Договора является взаимодействие Сторон настоящего Договора по осуществлению Благотворителем своих пожертвований.

1.5. На настоящий Договор распространяется действие ст.582 Гражданского кодекса Российской Федерации.

2. ПРЕДМЕТ ДОГОВОРА

2.1. Благотворитель безвозмездно передает Организации денежные средства (далее – Пожертвования) на цели, указанные в п.2.2. настоящего Договора, а Организация принимает Пожертвование и обеспечивает его целевое использование.

2.2. Благотворитель безвозмездно передает Организации Пожертвование на реализацию целей и задач Организация, предусмотренных Уставом.

3. ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И РАСХОДОВАНИЯ ПОЖЕРТВОВАНИЯ

3.1. Пожертвования передаются Благотворителем Организации путем безналичного банковского перевода на расчетный счет Организации, указанный в настоящем Договоре, разовых платежей.

3.2. Размер разовых платежей (Пожертвований) определяет Благотворитель в одностороннем порядке на свое усмотрение без согласования с Организацией.

3.3. Общая сумма Пожертвований по настоящему Договору не установлена.

3.4. Минимальный размер разового платежа составляет рублей, без налога НДС (не облагается).

3.5. Стороны договорились, что денежные средства, предоставляемые Благотворителем по настоящему Договору в качестве Пожертвования, должны расходоваться строго в соответствии с целевым назначением платежа, указанным в п.2.2. настоящего Договора.

3.6. Денежные средства, полученные Организацией от Благотворителя в качестве Пожертвования, но неиспользованные на цели, указанные в п.2.2. настоящего Договора, могут быть использованы на иные нужды Организации после положительного согласования с Благотворителем.

4. ОТЧЕТНОСТЬ

4.1. Организация представляет Благотворителю в письменном виде отчет об использовании Пожертвования ежемесячно, не позднее последнего дня месяца, следующего за отчетным.

5. ПОРЯДОК ИЗМЕНЕНИЯ И РАСТОРЖЕНИЯ ДОГОВОРА

5.1. Изменение и расторжение настоящего Договора возможны по соглашению Сторон. Соглашение об изменении или расторжении договора должно быть совершено в письменной форме.

5.2. Использование Пожертвования не в соответствии с указанными в п.2.2. настоящего Договора назначением дает право Благотворителю требовать отмены Пожертвования и его возврата.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

6.1. Настоящий Договор вступает в силу с момента его подписания обеими Сторонами и действует до исполнения Сторонами своих обязательств по нему.

6.2. Во всем, что не предусмотрено настоящим Договором, Стороны руководствуются действующим законодательством Российской Федерации.

6.3. Все приложения к настоящему договору являются его неотъемлемой частью.

6.4. Настоящий договор составлен в двух экземплярах, по одному для каждой Стороны.