Как правильно заполнять декларацию по налогу на прибыль при выплате дивидендов

Форма декларации по прибыли, используемая с отчетности за 2020 год, утверждена приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ в редакции приказа ФНС от 11.09.2020 № ЕД-7-3/655@.

Заполнить ее вам помогут комментарии от экспертов КонсультантПлюс. Если вы получили дивиденды, отразить их в прибыльной декларации вам поможет это готовое решение. Если вы выступаете налоговым агентом и удерживаете налог на прибыль при выплате дивидендов юрлицу, вам в помощь этот материал. Пробный доступ к правовой системе можно получить бесплатно.

Организации, выплачивающие дивиденды, заполняют:

- ;

- подраздел 1.3 разд. 1 листа 01.

Дивиденды, выплачиваемые физлицам, отражают также в отчетности по НДФЛ.

Заполнение листа 03 осуществляется исключительно налоговыми агентами. Если компания таковым не является, может в декларацию его не включать.

О том, в каких случаях юрлицо становится налоговым агентом по прибыли, читайте в материале «Кто является налоговым агентом по налогу на прибыль (обязанности)?».

Порядок заполнения листа 03

Порядок заполнения листа 03 содержится в том же документе, которым утверждена форма декларации.

Лист состоит из трех разделов, посвященных:

- доходам в виде дивидендов — раздел А;

- доходам по государственным и муниципальным ценным бумагам (процентам) — раздел Б;

- расшифровке сумм дивидендов — раздел В.

При этом основная масса организаций заполняет только разделы А и В, а раздел Б не составляет.

Раздел А выглядит следующим образом:

Заполняют его за период, в котором были выплачены дивиденды, и за следующие периоды в течение года. Например, при выплате дивидендов в 3-м квартале раздел А нужно включить в декларацию за 9 месяцев и год.

В шапке раздела нужно проставить:

- код категории налогового агента: 1 — если вы эмитент ценных бумаг, по которым платите дивиденды, 2 — если нет;

- вид дивидендов: промежуточные или годовые;

- код налогового периода и отчетный год. Например, для дивидендов за 2020 год, выплаченных в июне 2021 года, код периода будет 34, отчетный год — 2020.

Далее заполняются сведения о дивидендах — общей суммой (строки 001 и 010) и в разрезе налоговых ставок и категорий получателей (строки 020-070).

Если вы тоже получали дивиденды заполните строки 080 и 081, указав в них общую сумму дивидендов и сумму, на которую при расчете налога были уменьшены начисленные дивиденды соответственно.

В строке 090 нужно указать разницу между строкой 010 и строкой 081, в строке 091 — общую налоговую базу дивидендов, с которой рассчитан налог по ставке 13%, в строке 092 — общую налоговую базу для дивидендов, облагаемых по ставке 0%.

Далее приводится налог на прибыль, начисленный с дивидендов: общая сумма (строка 100), на дивиденды, выплаченные в прошлые периоды (строка 110), и в последнем квартале отчетного года (строка 120).

Раздел В листа 03 выглядит так:

Его включают в декларацию только за тот квартал, в котором была выплата дивидендов и заполняют на каждого участника. В поле «Признак принадлежности» нужно поставить А, в поле «тип» — 00, что означает первичный расчет. При подаче уточненок тут проставляется порядковый номер корректировки от 01 до 98. Код 99 используется при аннулировании информации.

После заполнения листа 03 сведения о дивидендах нужно перенести в подраздел 1.3 разд. 1 листа 01.

Его тоже заполняют только в том квартале, когда выплачивались дивиденды, а в декларации за следующие периоды уже не включают.

В строке 010 нужно поставить 1 (код 2 используется для доходов по государственным и муниципальным ценным бумагам).

В строке 01 указать срок уплаты налога (день, следующий за днем выплаты дивидендов), а в строке 040 — сумму налога. Если дивиденды выплачивались несколько дней заполняют соотвествующее количество строк.

Скачать образец заполнения декларации за 2020 год с дивидендами, выплаченными физлицу и организации, вы можете в КонсультантПлюс, получив бесплатный пробный доступ к системе:

Как заполнить Приложение № 2 к декларации по налогу на прибыль

Приложение № 2 в последний раз использовалось для отражения выплаченных физлицам дивидендов с ценных бумаг в декларации по налогу на прибыль за 2019 год. В декларации за 2020 год Приложение № 2 предназначено для иных целей. Теперь в нем отражаются сведения о доходах (расходах), полученных (понесенных) при исполнении соглашений о защите и поощрении капиталовложений, а также о налоговой базе и сумме исчисленного налога на прибыль организаций.

Приложение № 2 по дивидендам сдвали в том числе акционерные общества. Заполняли его только по итогам года, отдельно на каждое физлицо — получателя дивидендов.

В шапке указывался порядковый номер и дата справки в составе этого приложения, а также ее тип:

- 00 — первичное представление;

- 01-98 — номер корректировки;

- 99 — аннулирование ранее представленной справки.

Далее приводились персональные данные физлица: ИНН, Ф. И. О., налоговый статус, дата рождения, гражданство, данные документа, удостоверяющего личность. Затем сведения о сумме дивидендов и налоге с них (строки 010-034).

На второй странице в строках 040-052 давалась расшифровка общих сумм дохода и налоговых вычетов, указанных в строках 020 и 021.

Итоги

Состав сведений о дивидендах в декларации по налогу на прибыль зависит от того, кто является налоговым агентом, кто получает дивиденды и когда они были выплачены (в отчетном периоде или ранее). Если в текущем году была выплата дивидендов, в декларацию обязательно включается раздел А листа 03. Остальные страницы и Приложение 2 в отчетном периоде могут отсутствовать.

ФНС разъяснила новые правила уплаты налога с дивидендов. Кто и как его будет считать

Федеральная налоговая служба (ФНС) разъяснила новые правила уплаты налога на доходы физических лиц (НДФЛ) с дивидендов. Порядок изменился в этом году с введением 15% ставки для доходов свыше 5 миллионов ₽. Разобрались, кто и как теперь будет считать налог на дивиденды. Также вспомнили, в каких ещё случаях нужно, а в каких не нужно платить НДФЛ в размере 15% вместо 13%.

Что случилось

С 1 января 2021 года доходы свыше 5 миллионов ₽ облагаются налогом по ставке 15%. Новый закон касается в том числе доходов по дивидендам.

Получатель дивидендов платит НДФЛ с них отдельно от остальных налогов. Впоследствии, если общая сумма доходов человека за год превысит 5 миллионов, налог доначислят. Об этом говорится в разъяснении Федеральной налоговой службы (ФНС).

Как считать НДФЛ по новым правилам

Ставка 13% по-прежнему действует для доходов до 5 миллионов ₽. По ставке 15% облагается только сумма сверх 5 миллионов.

Например, инвестор за год заработал 6 миллионов. Налог с 5 миллионов составит 650 тысяч. Для остальной суммы, в нашем случае это 1 миллион, будет действовать ставка 15%. То есть ещё 150 тысяч, а не 130 тысяч, как это было бы по прежним правилам при ставке 13% для доходов вне зависимости от суммы.

Итого сумма НДФЛ при доходе в 6 миллионов составит 800 тысяч — на 20 тысяч больше, чем при прежней схеме налогообложения.

Налог, рассчитанный по новым правилам, нужно будет платить в 2022 году за доходы, полученные в 2021 году.

Как платить налог с дивидендов

Налог с доходов в виде дивидендов по акциям российских компаний удерживает и уплачивает в бюджет налоговый агент при выплате такого дохода, поясняет руководитель отдела НДФЛ Управления бухгалтерского учёта компании «Финам» Татьяна Миняева.

То есть налоги в этом случае перечисляет брокер, который выплачивает дивиденды держателю акций, а сам акционер получает чистую прибыль.

По дивидендам на акции иностранных эмитентов исчислить и уплатить налог должен сам акционер (исключение — дивиденды с американских ценных бумаг). Для этого по итогам года нужно подать декларацию в соответствии с правилами, указанными в статье 229 Налогового кодекса России. Оплатить налог необходимо не позднее 15 июля года, следующего за годом, в котором получены дивиденды.

Новые правила расчёта НДФЛ с дивидендов

При расчёте налога с дивидендов налоговый агент будет учитывать только прибыль по акциям. Соответственно, если она будет меньше 5 миллионов ₽, то и НДФЛ будет считаться по ставке 13%, вне зависимости от размера других доходов, выплачиваемых налоговым агентом, поясняет Татьяна Миняева.

Далее налоговая рассчитает совокупный доход налогоплательщика на основании данных о выплатах от всех налоговых агентов и определит общую сумму налога. Эту цифру сравнит с суммой уже уплаченных налогов налоговым агентом и по декларации. Если общая сумма налога будет выше, налогоплательщик получит уведомление, где будет указано, сколько нужно доплатить, отмечает эксперт. Перечислить деньги необходимо до 1 декабря.

Для каких ещё доходов применяется ставка 15%

Ставка в 15% применяется в отношении любых других доходов, по сумме превысивших 5 миллионов ₽. То есть складывайте все свои поступления — зарплату, доход от сдачи в аренду жилья, выигрыш в лотерею. Если общая сумма больше 5 миллионов, считайте разницу. С неё и нужно будет заплатить в бюджет 15%.

Инструкция для инвестора: как платить налоги по дивидендам

Существует две основные статьи дохода, по которым инвестору нужно заплатить налог: с прибыли от продажи ценных бумаг и с дивидендов. В нашей статье разберем подробно, как платить налоги с дивидендов. Об этом расскажет автор курсов по инвестициям и член экспертного совета ЦБ Александра Вальд.

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Но в случае с дивидендами все сложнее: есть ситуации, при которых инвестор должен самостоятельно подать декларацию. Все зависит от того, откуда пришли дивиденды .

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

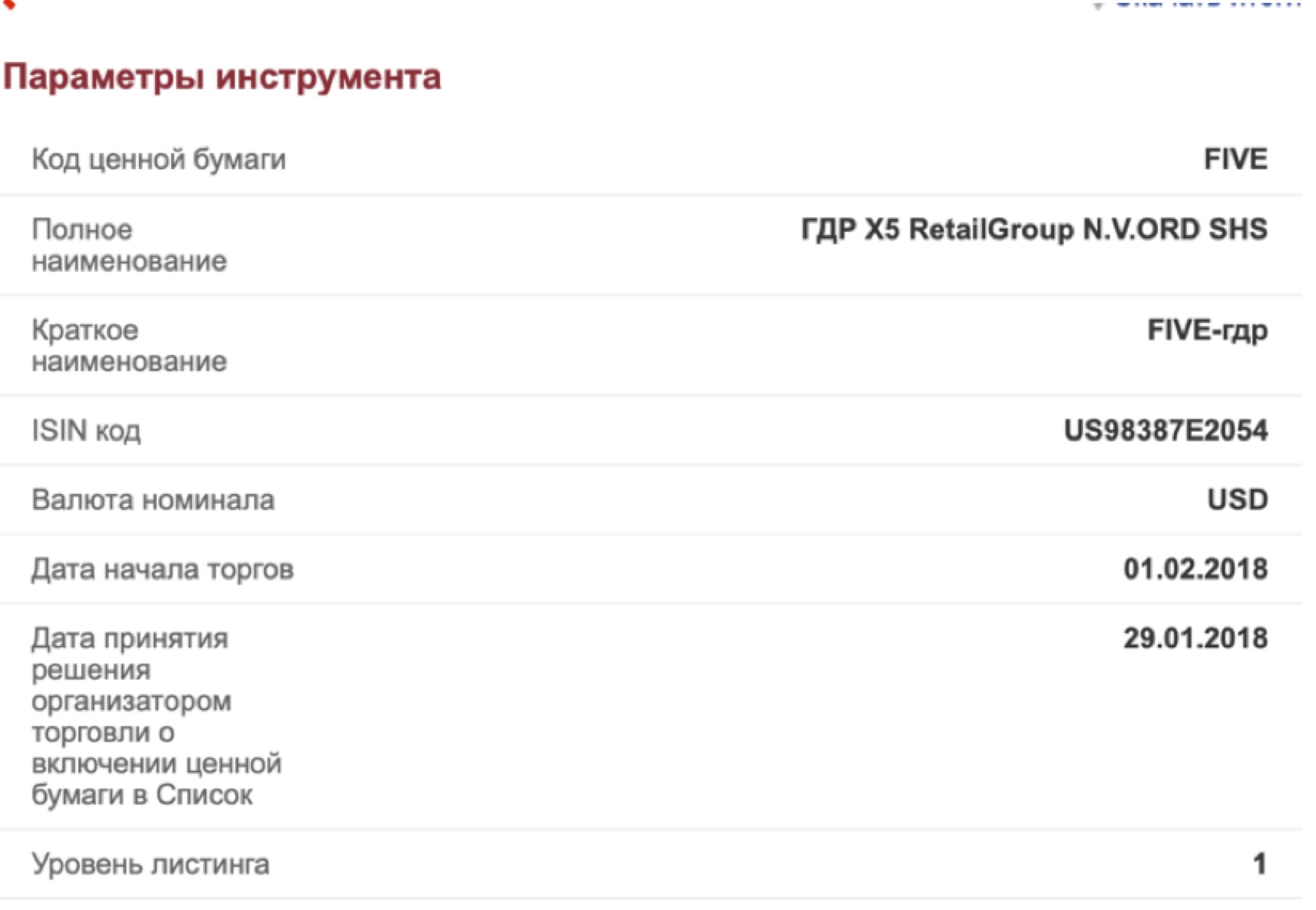

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

В этом коде нужно обратить внимание на первые две буквы — они будут обозначать страну эмитента. Если первые буквы RU, значит компания из России. Если в начале кода стоит любая другая комбинация букв — это иностранный эмитент , по такой бумаге придется самостоятельно отчитаться о налогах.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

Дивиденды в декларации по налогу на прибыль в 2021 году

dividendy_v_deklaracii_po_nalogu_na_pribyl.jpg

Похожие публикации

Декларация по налогу на прибыль (НП) содержит раздел, который необходимо заполнить, если компания выступает в качестве налогового агента, когда получает или выплачивает доходы от дивидендов – это подраздел 1.3 раздела1(ПР1.3 Р1) и лист 03 (Л03). Поговорим о нюансах формирования данных по дивидендам.

Как отразить налог на прибыль с дивидендов

Приказом ФНС от 23.09.2019 № ММВ-7-3/475@ (ред. от 11.09.2020) утверждены бланк и порядок оформления декларации по НП. Лист 03 (раздел А) в ней отведен для информации о величине налога, удерживаемого из выплачиваемых дивидендных доходов по собственным акциям и ценным бумагам других эмитентов.

Дополнением к Л03 выступает раздел В, фиксирующий информацию о предприятиях и физлицах, получающих дивиденды. В этом разделе должны быть отражены сведения:

- об эмитенте ЦБ;

- о виде начислений: промежуточном или итоговом по году;

- о величинах выплачиваемых дивидендов и их распределении с разграничением сумм по применяемым ставкам налога на прибыль;

- об исчислении налога.

Заполнять раздел А следует по каждому эмитенту в отдельности, формировать Л03 необходимо в том отчетном периоде, когда проводилась выплата дивидендов.

Порядок подачи деклараций зависит от применяемой компанией периодичности (квартальной или месячной) уплаты авансов по налогу на прибыль. Так как декларация формируется нарастанием с начала года, данные разделов А Листа 03 в промежуточных отчетных формах будут дублироваться либо пополняться до годового отчета.

Декларация по налогу на прибыль: дивиденды — заполнение листа 03

Приступая к заполнению Листа 03 следует помнить:

- количество Л03 в декларации определяется числом принятых решений о распределении прибыли (п. 14.2.1 Порядка заполнения — приложения № 2 к приказу № ММВ-7-3/475@);

- раздел А содержит объединенные данные по выплаченным дивидендам. Детализация выплат по датам фиксируется в ПР1.3 Р1: в нем указывают сроки уплаты удержанного налога. Заметим, что уплатить в бюджет НП с дивидендов закон требует не позднее дня, следующего за днем их выплаты (п. 4 ст. 287 НК РФ);

- раздел В аккумулирует информацию о российских компаниях — получателях дохода, обязанных уплачивать с него ННП. Если доход выплачивается лицам, не являющимся плательщиками налога на прибыль организаций (зарубежным фирмам, физлицам или предприятиям, через которых производится выплата дохода фактическому получателю), то раздел В не заполняют.

- доходы, распределяемые исключительно физлицам, должны фиксироваться в листе 03. Расшифровка данных о таких получателях в декларации не предусмотрена. До 2021 г. ее формировали по итогам года в специальном приложении № 2, но приказом ФНС № ЕД-7-3/655 от 11.09.2020 эта норма упразднена.

Ставка налога на прибыль по дивидендам

Дивиденды не являются расходами при исчислении НП (ст. 270 НК РФ). Дивиденды выплачивают из прибыли и при выплате из их сумм агенты удерживают налоги: НДФЛ при выплате физлицам и налог на прибыль при выплате компаниям.

В зависимости от вида компании дивиденды в декларации по налогу на прибыль облагаются по разным ставкам НП. Так, полученные отечественными предприятиями дивиденды могут облагаться по ставке:

- 13% — в общем случае;

- 0% — при наличии доли вклада в УК более 50% и владении ею не менее 365 дней на день принятия решения о выплате (п.3 ст. 284 НК РФ).

НП в размере 15% предусмотрен с дивидендов, полученным иностранными компаниями от российских юрлиц.

Расчет налога

Исчисляют налог с дивидендов по формуле:

НП = К × С × (Д 1 — Д 2 ), где:

К — отношение суммы распределяемых дивидендов в пользу получателя к общей величине дивидендов;

С — ставка налога на прибыль;

Д 1 — размер дивидендов к распределению между всеми получателями;

Д 2 — общая сумма полученных компанией дивидендов.

С 01.01.2021 вступили в силу некоторые изменения, повлиявшие на расчет НП с дивидендов:

- из значения Д 2 исключаются суммы дивидендов, облагаемых по нулевой ставке, а также дивиденды отечественных плательщиков, полученные от иностранных лиц, необлагаемые в РФ (закон № 374-ФЗ от 23.11.2020);

- расчет НДФЛ по дивидендам, выплачиваемым физлицам, осуществляется нарастающим итогом с начала года (закон № 372-ФЗ от 23.11.2020). Ставка НДФЛ составляет 13% при величине дивидендов до 5 млн. руб., 15% — при превышении указанного размера дивидендов. С 2023 года планируется рассматривать величину дивидендов и иных доходов в совокупности, пока же эти показатели разделяют.

Пример

Приведем пример расчета налога и отражения его в декларации.

АО «Людмила» в декабре 2021 г. получило дивиденды 100 000 руб.

20 июля 2021 г. АО «Людмила» начислило и выплатило акционерам дивиденды в сумме 300 000 руб., из них 160 000 руб. – российскому ООО «Спектр», 80 000 руб. – физлицам, являющимся резидентами РФ, 60 000 руб. перечислены через депозитарий.

В разделе А Листа 03 эти данные будут отражены в следующих строках:

- 001 – 300 000 (общая сумма дивидендов к выплате);

- 010 – 240 000 (160 000 + 80 000);

- 020 – 160 000 (выплаты ООО «Спектр»);

- 022 – 160 000 (выплаты юрлицам по ставке 13%);

- 030 – 80 000 (дивиденды физлицам);

- 070 – 60 000 (перечислено депозитарию);

- 080 – 100 000 (полученные АО «Людмила» дивиденды).

Ставка налога – 13%. Далее показатели необходимо рассчитать.

Распределяемые дивиденды в декларации по прибыли составили:

300 000 – 100 000 = 200 000 руб. (строка 090)

Отношение распределяемой суммы дивидендов к их общей начисленной величине:

160 000 / 300 000 х 100 = 53,33%,

Облагаемая налогом сумма составит 106 660 руб. (200 000 х 53,33%) и будет внесена в строку 091.

НП к удержанию равен 13 866 руб. (106 660 х 13%), что будет отмечено в строке 100 раздела А Листа 03.

razdel_a.jpg

В подразделе 1.3 Раздела 1 указывается срок уплаты налога – 21.07.2021

podrazdel_1.3.jpg

А в разделе В Листа 03 – сведения о получателе дивидендов – российской организации.

razdel_v.jpg

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Налог на прибыль: дивиденды в расходы

Компания выплатила дивиденды. В расходах по налогу на прибыль можно ли учесть эти суммы или существует запрет на их включение в расчет налога? Разрешено ли учесть в налоговой базе расходы, сопутствующие выплате дивидендов? На эти и другие вопросы ответим в статье.

Критерии признания

Перечислим критерии, при соответствии которым, затраты организации считаются расходы, учитываемыми в рамках расчета налога на прибыль. Итак, расходы должны быть:

- экономически обоснованными;

- документально подтвержденными;

- связанными с деятельностью, направленной на получение дохода.

Важно понимать, что для включения затрат в расходы указанные условия должны исполняться одновременно. Поэтому если хотя бы один пункт не соответствует требования налогового законодательства, то расходы для целей налогообложения прибыли признать нельзя (п. 1 ст. 252 НК РФ).

Экономическая обоснованность

Начнем с экономической обоснованности расходов. Это обязательное условие для признания затрат. Что же под этим понимать? Единого определения экономической обоснованности нет. Более того, действующее законодательство вообще не раскрывает суть этого термина.

При принятии решения об обоснованности тех или иных расходов имеет смысл опираться на внутреннее письмо ФНС от 27.04.2007 № ММ-6-02/356. В нем предлагаются следующие правила:

- компания может признать в составе расходов любые затраты, а не только те, которые поименованы в главе 25 НК РФ. Дело в том, что перечень расходов по налогу на прибыль является открытым (подп. 49 п. 1 ст. 264, подп. 20 п. 1 ст. 265 НК РФ);

- обоснованными считаются расходы, связанные с деятельностью, направленной на получение дохода. При этом не важно, получена прибыль или убыток от конкретной операции. Главное именно направленность (письма Минфина 05.09.2012 № 03-03-06/4/96, от 21.04.2010 № 03-03-06/1/279);

- необоснованными расходами считаются затраты, совершенные с единственной целью – сэкономить на налоге на прибыль. Критерии необоснованной налоговой выгоды и получения необоснованной экономии на налоге определены в постановлении Пленума ВАС от 12.10.2006 № 53.

Документальное подтверждение

Другим обязательным условием включения затрат компании в расходы является их документальное оформление. Без него признать расходы не получится. Для каждого конкретного случая предусмотрены свои документы. Естественно, никакого перечня подтверждающих документов, законодательство не предусматривает. Любой документ нужно оценивать с учетом того, может ли он в совокупности с другими доказательствами подтвердить факт и размер расходов.

Перечислим самые распространенные подтверждающие документы (п. 1 ст. 252 НК РФ, определение Конституционного суда от 04.06.2007 № 320-О-П):

- первичные документы (накладные, акты, путевые листы, чеки и т.д.);

- другие документы (приказы, инвойсы, таможенные декларации и т.д.).

Категорически нельзя

Таким образом, ответ на вопрос, включаются ли дивиденды в расходы по налогу на прибыль, отрицательный. Эти выплаты не уменьшают налогооблагаемые доходы, так как такие выплаты нельзя считать расходами по налогу на прибыль (п. 1 ст. 252 НК РФ).