Декларация по НДС в 2021-2022 годах — бланк и образец

Декларация по НДС в 2022 году представляется налогоплательщиками 4 раза в год в электронном виде (за некоторым исключением). В данной рубрике мы расскажем, что нового в законодательстве по НДС, об актуальном бланке декларации, а также покажем, как быстро и безошибочно ее оформить.

- Все материалы

- Новости

- Статьи

Декларация по НДС за 4 квартал 2019 года — кто, куда и когда сдает

Согласно п. 5 ст. 174 и подп. 1 п. 5 ст. 173 НК РФ по НДС отчитываются компании и ИП (включая посредников), если они:

- не спецрежимники и осуществляли в отчетном квартале продажи с НДС;

- налоговые агенты;

- спецрежимники, освобожденные от НДС (ст. 145 НК РФ), в отчетном квартале выдававшие деловым партнерам счета-фактуры с НДС.

О том, кто по закону считается плательщиком налога, читайте в этом материале.

Срок подачи декларации по НДС за 4-й квартал 2019 года установлен на 25 января 2020 года, но так как этот день — выходной (суббота), срок переносится на 27 января включительно. «Обособки» отчет не сдают (п. 5 ст. 174 НК РФ).

Способ отправки — электронный. Выбор имеют только спецрежимники — налоговые агенты (из них исключительно те, численность сотрудников у которых за предшествующий год не превысила 100 человек и которые не выдавали и не получали счета-фактуры с НДС в качестве посредников).

О том, как подать декларацию при отсутствии возможности сдать ее электронно, читайте в статье «Как сдать отчет по НДС, если нет электронной отчетности?».

Электронно придется отправлять контролерам не только НДС-отчет, но и пояснения к нему. Об этом смотрите в публикациях:

- ;;.

Какой нужен бланк

Декларация НДС в 2019-2020 годах формируется на бланке, утвержденным приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 с учетом изменений, внесенных приказом ведомства от 28.12.2018 № СА-7-3/853. Подробнее о новом бланке, применяемом с отчетности за 1 квартал 2019 года, см. здесь.

Подробнее о способах, сроках и форме сдачи отчетности по НДС читайте в этой статье.

Формируем отчетность по НДС за 4 квартал 2019 года

Вспомним основные правила заполнения декларации по НДС:

- Титульник и раздел 1 оформляют все, кто обязан отчитываться по НДС.

- Разделы 2–12, а также приложения к разделам 3, 8–9 оформляйте, только если у вас были соответствующие хозоперации. Если таковых не было, незаполненные листы к отчету не прикладывайте.

- Разделы 8–9 оформляют плательщики НДС, ведущие книги покупок и продаж. В листы 8–9 попадут все сведения из этих регистров, в т. ч. по корректировкам и исправлениям.

- Разделы 10–11 — для посредников, включая неплательщиков НДС. Эти листы идентичны разделам 8–9, однако информация для них берется из иного источника — журнала учета счетов-фактур.

- Раздел 12 — прерогатива неплательщиков НДС, оформляющих счета-фактуры с обозначенным строкой налогом. Те, кто не уплачивает налог (или освобожден от него), в случае выписки счета-фактуры с НДС представляют контролерам декларацию, состоящую из титула, разделов 1 и 12.

Образец декларации по НДС за 4 квартал 2019 года, заполненный на основании примера, можно скачать в материале «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

ВАЖНО! Оформляя налоговую декларацию по НДС, проверьте, корректно ли указаны коды вида операций (КВО) в налоговых регистрах по НДС. Нестыковки в КВО, внесенных в книги покупок, продаж и журналы учета счетов-фактур, приведут к тому, что отчетность не пройдет форматно-логическую проверку и будет приравнена к несданной.

НДС-декларация — одна из самых сложных. Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Разделы декларации по НДС за 4 квартал 2019 года вам помогут заполнить рекомендации наших экспертов:

- ;;;;;;;.

А если вы практикуете раздельный учет, загляните сюда. Не забудьте перед отправкой отчета проверить корректность его заполнения, используя бухрегистры и контрольные соотношения, рекомендуемые ФНС. Иначе не исключено, что отчетность не будет принята, а налоговики не замедлят наложить штрафы.

Упрощенная или нулевая декларация — как правильно

Если в 4 квартале 2019 года у вас не было хозопераций, отражаемых в декларации по НДС, можно ее не оформлять, а вместо этого заполнить упрощенный отчет. Его форма введена приказом Минфина РФ от 10.07.2007 № 62н. Это рекомендуют сами чиновники (письмо Минфина РФ от 10.03.2010 № 03-07-08/64). Однако для того чтобы воспользоваться такой возможностью, необходимо соблюсти ряд условий.

О том, какие это условия, читайте в этой статье. А здесь вы найдете заполненный образец упрощенной декларации за 4-й квартал 2019 года.

ВАЖНО! Если необходимые условия не соблюдены, придется составлять нулевку по НДС. О том, как это сделать, расскажет наша публикация. Не забудьте, что за несдачу нулевого отчета тоже предусмотрена административная и налоговая ответственность.

Подходит время 4 декларационной кампании по НДС за 2019 год, а проблем меньше не становится. Давайте справляться с трудностями вместе! В нашей рубрике «Декларация НДС 2019-2020» вас всегда ждут актуальные материалы, а наши эксперты помогут разобраться с самыми каверзными вопросами. Вы сможете задать их через форму отправки сообщений, расположенную под каждой статьей, или на нашем профессиональном форуме. Мы ждем и профессионалов, и новичков!

Декларация НДС налогового агента: как правильно заполнить

Декларация по НДС налогового агента — обязательная отчетность при возникновении обязанности уплаты налога на добавленную стоимость за иное лицо. Порядок ее формирования зависит от того, является ли сама компания налогоплательщиком или нет.

Кто такой налоговый агент

Налоговый агент — лицо, рассчитывающее и уплачивающее налог за налогоплательщика. Подробнее: о правах и обязанностях, возникающих при налоговом агентировании.

В отношении налога на добавленную стоимость такая ситуация возникает при (статья 161 НК РФ):

- приобретении товаров (работ, услуг) на территории России у иностранных лиц, не стоящих на учете в ФНС РФ;

- аренде государственного (муниципального) имущества у госорганов и органов местного самоуправления;

- покупке государственного (муниципального) имущества у органов госвласти;

- приобретении металлолома, макулатуры, вторичного алюминия, сырых шкур животных у налогоплательщиков;

- иных случаях, поименованных в статье 161 НК РФ и разделе V приложения 1 к порядку заполнения, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Агент по НДС обязан:

- рассчитать НДС к уплате по каждой сделке;

- выставить счет-фактуру и зарегистрировать ее в книге продаж;

- уплатить налог в бюджет;

- сдать отчетность за отчетный квартал не позднее 25-го числа следующего месяца.

Как и по какой форме подается отчетность при агентском НДС

Действующий бланк, используемый при заполнении отчетности по налогу на добавленную стоимость арендатором по договору аренды нежилого муниципального имущества и в иных перечисленных выше случаях, утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Предоставляется отчетность ежеквартально в ИФНС по месту нахождения организации.

С 3 квартала 2021 применяется новая форма отчетности, обновленная приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Связано это с введением системы прослеживаемости товаров.

Правила заполнения декларации

От того, является ли организация плательщиком НДС, зависит установленный порядок заполнения отчета (приложение 2 к приказу № ММВ-7-3/558@).

Если организация является плательщиком налога на добавленную стоимость, то дополнительно налоговый агент обязан заполнить раздел 2 декларации по НДС и перенести в раздел 9 данные книги продаж по операциям агентирования с кодом 06. Остальные разделы заполняются в стандартном порядке.

Налогоплательщик вправе принять к вычету уплаченный агентский налог при выполнении условий:

- платеж перечислен в бюджет;

- товары (работы, услуги) приняты к учету и приобретены для облагаемой деятельности;

- оформлен счет-фактура в установленном порядке.

Пример

ООО «Clubtk.ru» является плательщиком НДС. В 3 квартале 2021, кроме обычных операций, общество арендовало недвижимое имущество у местной администрации. Сумма арендной платы ежемесячно составляла 30 000 руб. Организация ежемесячно исчисляла и уплачивала в бюджет налог в размере:

После уплаты налог принят к вычету. Заполняя раздел 2, ООО «Clubtk.ru» указало:

- в строке 070 — код операции 1011703, относящийся к аренде госимущества;

- реквизиты госоргана, у которого арендуется имущество;

- в строке 060 — сумму НДС к уплате налогового агента в декларации;

- КБК и ОКТМО — указываются аналогичные заполнению при исчислении налога налогоплательщиком.

Образец заполнения декларации по НДС налоговым агентом при аренде муниципального имущества 2021 года налогоплательщиком

Перечень кодов всех операций, отнесенных к налогообложению в порядке агентирования, приведен в разделе V приложения 1 к порядку заполнения декларации, утвержденному приказом ФНС № ММВ-7-3/558@ от 29.10.2014.

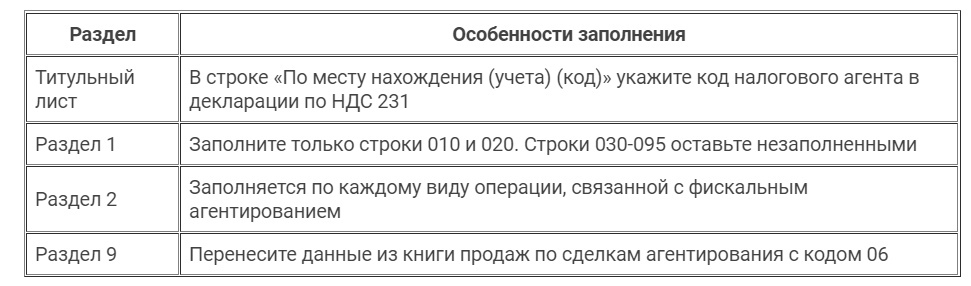

Неплательщики НДС заполняют отчет в особом порядке. Обязательно включите в декларацию по НДС налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Образец заполнения декларации по НДС при аренде муниципального имущества в 2021 году для неплательщика

Штрафы за неисполнение обязанностей налогового агента

За несвоевременное предоставление отчетности пунктом 1 статьи 119 НК РФ предусмотрена ответственность: 5% от суммы неуплаченного налога за каждый месяц просрочки срока сдачи, но не более 30% от указанной суммы, но не менее 1000 руб.

Кроме того, не получив отчет, ИФНС вправе заблокировать банковские счета организации.

Новая форма декларации по НДС

Данные графы рассчитаны на внесение в них следующей информации:

- регистрационного номера поступившей партии импортного товара, который с 1 июля 2021 года подлежит отслеживанию на территории Российской Федерации

- конкретную единицу измерения товара, которая будет использоваться с целью отслеживания партии импортного товара и его передвижений (товарооборота) на территории РФ

- количество товара, который подлежит отслеживанию, в избранной единице измерения товара, что необходимо с целью осуществления процедуры отслеживания товара (новые пп. 16—18 п. 5 ст. 169 Налогового Кодекса РФ)

Отмечается, что в случае, когда покупатель товара, подлежащего отслеживанию на территории Российской Федерации, не обязан осуществлять оплату НДС или, в отдельных случаях, имеет освобождение от его уплаты, начиная с 1 июля 2021 года, всё равно обязан получить (а продавец — выставить) счёт-фактуру в электронном виде.

Кроме того, коррективы были внесены и в другие разделы декларации по НДС:

- восьмой и девятый разделы, в которых указываются сведения из книги покупок о операциях, которые были произведены в истекшем налоговом периоде

- десятый и одиннадцатый разделы, которые содержат информацию из журнала учёта выставленных счетов-фактур в отношении операций, которые были осуществлены в интересах третьих лиц

Согласно новой форме, выше названные разделы содержат дополнительные строки для отображения такой информации, как:

- регистрационный номер товарной партии, которая должна отслеживаться, согласно положениям законодательства

- код измерения товара, который используется с целью отслеживания продукции;

- объёмы продукции, которая подлежит отслеживанию

- цена продукции, которая подлежит отслеживанию

Сдача отчётности – трудоёмкий и волнительный процесс, однако его можно сделать более комфортным и быстрым. Для этого существует специализированные программы, а также веб-сервисы, одним из которых является «Контур.Экстерн». В нём содержатся все актуальные формы, а также автоматизированное выставление контрольных соотношений. Веб-сервис избавляет компанию от необходимости подачи «уточнёнок» и оплаты штрафных санкций.

Ещё материалы по теме

Форма РСВ с 2022 года и учёт коронавирусных расходов

Как заполнить платёжку при уплате налогов за других лиц?

Порядок заполнения заявления на патент: образцы и примеры

Leave a Reply Отменить ответ

Отчетность

- ФНС

Последнее

Статус самозанятого: ограничения для плательщиков НПД

Выбор системы налогообложения: какие запреты и ограничения для самозанятых установлены законом. Ограничения по доходу, видам деятельности и не только.

Единый налоговый платёж для ИП и юрлиц в 2022 году

По ФЗ от 29.11.2021 № 379-ФЗ о едином налоговом платеже юрлица и ИП смогут одним платёжным поручением платить налоги, сборы, взносы, штрафы и пени. Такой механизм будет действовать с 01.07.22 по 31.12.22.

Форма РСВ с 2022 года и учёт коронавирусных расходов

Учёт расходов на профилактику коронавируса: на вакцинацию от COVID-19, анализы и не только. Новые формы отчётности с 2022 года: форма РСВ, декларация по налогу на прибыль.

Бланк и образец заполнения декларации НДС

Новый бланк декларации по НДС был утвержден приказом российской налоговой службы от двадцатого декабря 2016 г. Согласно приказу были изменена форма декларации по НДС и процедура ее заполнения. Предоставлять отчет в соответствии с новой формой нужно начиная с первого квартала 2017 г. — не позже 25-го апреля. Скачать бесплатно бланк декларации НДС можно ниже.

Изменение декларации вызвано тем, что федеральным законодательством были внесены поправки в 21-ю главу налогового кодекса. Так, ст.149 была дополнена нормой, согласно которой нельзя облагать НДС услуги, предоставляемые в ходе арбитража.

Кардинально форма по КНД 1151001 не поменялась. Компаниям больше не нужно выставлять печать на титульной странице. Это вызвано тем, что АО и ООО отныне имеют право отказаться от применения печати.

Помимо этого, как показывает пример заполнения декларации по НДС, видоизменены штрих — коды, которые присутствуют в разделах документа. В третьем разделе возникли строчки 042 и 041, где следует отражать операции по продаже продукции, если относительно них во время декларирования на таможне был начислен соответствующий налоговый платеж. Также появилась строчка 125, где необходимо указывать вычеты по затратам на капитальные строительные работы.

Если посмотреть на образец заполнения декларации НДС, то можно заметить, что убраны значения параметров по строчкам, где указывались коды операций касательно продажи продукции, обоснованность использования нулевой ставки.

Работодатели должны сдать декларацию в налоговое ведомство по месту собственного учета в электронной форме в срок не позже двадцать пятого числа месяца, который следует за истекшим отчетным периодом, если другое не предусмотрено 21-й главой российского налогового кодекса. Пользователи могут скачать бланк декларации по НДС в Excel, чтобы сразу приступить к заполнению документа.

Кроме прямых плательщиков НДС сдавать отчет должны также те, кто в налоговом периоде хотя бы однажды выставил счет — фактуру с размером налога, который был включен в нее. К подобным субъектам, обычно, относят:

— лица, которые не платят НДС (те, кто ведет деятельность по упрощенке, на основе патента, те, кто платит аграрный налог, а заодно налоговый платеж на временную работу) в соответствии со ст. 346 налогового кодекса;

— плательщики налога, которые осуществляют реализацию услуг и работ, операции по которым налоговому обложению не подлежат.

Как известно, НДС — это косвенный налоговый платеж. Исчисление выполняется продавцом во время продажи продукции (услуг, работ, прав по имуществу) покупателю.

Осуществлять составление и сдачу декларации по местопребыванию обособленных филиалов нет необходимости. Весь размер налога поступает в федеральную казну.

В случае если налоговый плательщик не представит декларацию в налоговое ведомство в течение десяти суток по истечении определенного законом периода, это может привести к приостановке операций по счетам.