Когда пробивать чеки: ФНС разъяснила сложные случаи

Организация-туроператор выплачивает возмещение документально подтвержденных расходов, понесенных клиентами, через суд или в рамках досудебного урегулирования. Круизная компания отменила круиз, а туристы в дополнение к путевке покупали еще и авиабилеты за свои деньги. И вот стоимость этих билетов туроператор и возмещает. Нужно ли при этом пробивать чеки?

Ключевое условие применения термина «расчет» – это прием или выплата денежных средств за товары, работы или услуги.

В указанной ситуации есть возврат денежных средств не за товары, работы и услуги. Соответственно, в историях с выплатами по суду, неустойками и т.д. чеки не пробиваются.

Родители детей, посещающих детскую спортивную школу, вносят 100% предоплату за занятия. В течение трех дней школа пробивает чек, а потом оформляет реализацию на ту же сумму. А на следующий день, бывает, родители приносят справку, что ребенок болел, и требуют вернуть половину суммы, согласно договору. Что нужно делать в таком случае? Оформлять чек коррекции?

Может ли фирма, в которой такие случаи часты, пробивать чек не в течение трех дней, а продлить этот период до 15 дней с внесением изменений в учетную политику?

Деньги школе поступают в качестве аванса за тот период, когда ребенок будет в ней находиться. Период закрывается, и школа формирует чек на зачет предоплаты аванса.

Правильнее будет сказать, что услуга длящаяся, и охватывает, к примеру, месяц пребывания ребенка в школе. В конце месяца, если ребенок не ходил какое-то время, не нужно никакой коррекции, просто делается возврат части предоплаты.

И на этом все. Учетную политику менять не надо.

Институт Сербского проводит экспертизу состояния психически больных по решению суда по тем данным, которые присылает суд. Договорных отношений с физлицами, соответственно, нет. Потом суд выдает квитанцию на оплату экспертизы, оплата приходит институту, он пробивает чек. Передать чек некому, координат физлица у института нет. Что делать?

Вы чек сформировали, и пусть он лежит. Бумажный чек вы можете отдать при непосредственном взаимодействии.

Организация проводит обучение специалистов. Клиенты вносят аванс в кассу наличными в сентябре, услуга закрывается в июле следующего года. Как лучше оформлять?

В законе 54-ФЗ есть изъятие, касающееся применения ККТ при образовательных услугах.

При безналичной оплате фискализация вообще не требуется (п. 13 ст. 2 54-ФЗ).

При внесении аванса в кассу наличными формируется кассовый чек, и организация передает его клиенту.

Для образовательных услуг есть еще одно изъятие: можно сформировать один кассовый чек за весь период по всем обучающимся сразу по окончании учебного цикла. Но надо зафиксировать этот цикл. Например, договор наверняка предусматривает окончание обучения в какую-то дату.

Вот в эту дату и формируется общий чек.

Надо также учитывать момент, который определен как момент реализации таких услуг в целях налогового учета. Если реализация происходит ранее, чем дата окончания договора, то чек формируется в эту дату на сумму реализации.

Организация оказывает услугу sms-информирования о состоянии расчетов с кредитным учреждением. Агент организации принимает деньги при заключении кредитного договора на весь срок кредита. А перечисляет их организации-принципалу только по окончании месяца (услуга оказывается раз в месяц). Три чека или два нужно формировать? Аванс, услуга, возврат аванса?

Агенту поступил аванс, и он фискализирует операцию.

Дальше уже разделение. Организация, когда оказывает услугу раз в месяц, формирует зачет аванса и отправляет чек клиенту.

То есть два чека получается. Агент должен передавать организации сведения, от кого он принял деньги. У него будет предоплата, а у организации — полная оплата с учетом аванса.

Компания пробивает чеки на безналичные платежи, которые поступают по выписке банка через «1С:Бухгалтерию 8». Чеков очень много, но к клиентам они не попадают. Компания хочет отключить в кассовом аппарате печать чека на бумаге. Но это возможно, если указан параметр «используется в сети интернет» и предполагается указание в чеке статуса интернет-магазина. Но компания — не интернет-магазин. Будет ли правомерна установка такого параметра для отключения?

В этом году в 54-ФЗ было внесено много изменений, в том числе и по ситуациям, в которых чек на бумаге не печатается. Например, при дистанционной торговле.

Если компания знает электронный адрес клиента, чек можно отправлять сразу ему и не печатать на бумаге.

Здесь, скорее, вопрос настройки кассовой техники. Если фирма технически может исполнять обязанность по отправке чеков на e-mail клиента, то бумажные варианты можно не изготавливать.

Нужно ли пробивать чеки при выдаче займов сотрудникам на личные цели?

Есть разъяснение ФНС по займам (письмо от 19.10.2018 № ЕД-4-20/20518).

Предоставлением займа в данном случае считается передача денежных средств покупателем продавцу позднее получения товара, а не в момент такой передачи.

Фискализация при выдаче займов сотрудникам на личные цели не требуется.

Если организация получила 100% предоплату за товар, а товар отгрузила через несколько дней, при отгрузке тоже нужно пробивать чек?

Да. Поступили деньги – организация сформировала чек на предоплату/аванс.

Когда она отгрузила товар покупателю, делается зачет предоплаты/аванса.

Нужно ли пробивать чеки при взаимозачетах между контрагентами?

В законе 54-ФЗ термина «взаимозачет» нет. Есть встречное предоставление за товары и услуги. Оно может быть использовано между юрлицами при взаимозачете.

В этом случае ККТ не применяется.

Подробные разъяснения ситуации приведены в письме ФНС от 21.08.2019 №АС-4-20/16571@.

Если организация заключает договор купли-продажи с физлицом, но предоплату за физлицо вносит юрлицо, надо ли оформлять чек?

Это примерно как агентская схема, но агент тут выступает на стороне не организации-продавца, а покупателя.

Оплата не требует фискализации.

Но когда организация будет отгружать товар физлицу (и это прописано в договоре), надо оформлять зачет предоплаты.

Компания оказывает физлицам услуги по обслуживанию дачных поселков – охрана, вывоз мусора. Всего 1300 клиентов. ОКВЭД – управление и эксплуатация жилого и нежилого фонда за вознаграждение или на договорной основе. Распространяется ли на компанию послабление, предоставленное в 54-ФЗ организациям ЖКХ?

Подобные компании в перечень, в котором упоминаются товарищества собственников недвижимости, не входят. Но можно воспользоваться нормой, позволяющей формировать единый чек на зачет аванса.

А можно ли сделать одним чеком реализацию и зачет всех авансов? По каждому клиенту отдельная история: кто-то переплатил 20 копеек, и это уже аванс, а кто-то 10 000 рублей сразу внес, и эти деньги списываются частями. Но обычно услуги оказываются в кредит, в конце месяца клиенты оплачивают квитанцию.

Можно все чеки, которые формируются, формировать на полную оплату — на ту сумму, которая получена от клиента.

И все, один чек одному клиенту. Не два чека.

Но у компании упрощенка 6% и очень много клиентов, все оплачивают услуги по безналу.

Нет никаких исключений, если чеков много.

На каждый расчет с клиентом необходим один кассовый чек. Для того, чтобы не загружать бухгалтера монотонной работой, нужно автоматизировать задачу фискализации.

НДС при возврате аванса: учет у продавца

Если по какой-либо причине договор был расторгнут или изменены его условия и покупатель возвратил аванс (его часть), продавец вправе принять к вычету суммы НДС, ранее исчисленные с аванса и уплаченные в бюджет.

Какие нюансы при этом должны учитывать предприятия, возвратившие покупателю сумму аванса?

Нормы НК РФ в отношении вычета НДС при возврате аванса

Объектом обложения НДС признается реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав (пп. 1 п. 1 ст. 146 НК РФ).

Согласно пп. 1 п. 1 ст. 167 НК РФ налоговая база по НДС определяется за тот налоговый период, на который приходится день отгрузки или день оплаты, частичной оплаты в счет предстоящих поставок.

В соответствии с абз. 2 п. 1 ст. 154 НК РФ при получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной платы с учетом налога.

На основании п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму налога на установленные данной статьей налоговые вычеты.

По общему правилу НДС с полученного аванса подлежит вычету у продавца с даты отгрузки товаров (выполнения работ, оказания услуг) на основании п. 8 ст. 171 и п. 6 ст. 172 НК РФ. Для ситуаций расторжения договора или изменения его условий действует специальное правило.

Согласно абз. 2 п. 5 ст. 171 НК РФ вычетам, в частности, подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ, в случае изменения условий либо расторжения договора и возврата соответствующих сумм авансовых платежей.

Вычеты сумм налога, указанные в п. 5 ст. 171, производятся в полном объеме после отражения в учете операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Обратите внимание: указанные нормы НК РФ предусматривают возврат авансовых платежей как условие применения налогового вычета в случае расторжения договора либо изменения его положений.

То есть продавец имеет право на вычет налога при возврате аванса в результате изменения условий или расторжения договора при отражении соответствующих корректировок в учете в определенный период времени. Например, как следует из разъяснений Минфина в Письме от 24.03.2015 № 03-07-11/16044, в графе 7 книги покупок отражаются, в частности, реквизиты документов, подтверждающих возврат покупателю авансового платежа.

Отметим, что право на вычет возникает у продавца и в случае, если возврат платежей контрагенту производится не в денежной форме (см. п. 23 Постановления Пленума ВАС РФ от 30.05.2014 № 33).

Еще один важный нюанс – принять к вычету НДС поставщик может в течение года с момента отказа покупателя от товаров (работ, услуг) (п. 4 ст. 172 НК РФ). Правило о трехлетнем сроке здесь не применяется (оно предусмотрено п. 1.1 указанной статьи для вычета входного НДС при приобретении товаров, работ, услуг).

Пример 1.

ГУП, выступая исполнителем по договору выполнения работ, в январе 2020 года получило аванс от покупателя (ООО) в размере 1 200 000 руб. (в том числе НДС 20% – 200 000 руб.). По итогам I квартала 2020 года налог был уплачен в бюджет.

В мае 2020 года стороны изменили условия договора. В связи с этим предприятие вернуло покупателю часть аванса в размере 360 000 руб. (в том числе НДС 20% – 60 000 руб.) и внесло корректировки в учет.

Предприятие может принять к вычету сумму налога в размере 60 000 руб. (360 000 руб. x 20/120) в течение года с момента отказа от работ, например, уже при расчете НДС за II квартал 2020 года.

Если вместо возврата аванса осуществлен взаимозачет…

Стороны, изменившие условия по договору, по которому был перечислен аванс, могли иметь другие действующие договоры или заключить новый договор. Предположим, они договорились, что аванс, который следует вернуть, засчитывается либо в качестве аванса по новому договору, либо в счет имеющейся задолженности по другим действующим договорам. Можно ли в этих случаях стороне, выступавшей продавцом по первоначальному договору и исчислившей НДС с полученного аванса, принимать налог к вычету?

В случае зачета суммы предварительной оплаты по расторгнутому договору поставки товаров в счет поставки товаров по новому договору, то есть без возврата соответствующей суммы предварительной оплаты, норма абз. 2 п. 5 ст. 171 НК РФ не применяется (Письмо Минфина России от 01.04.2014 № 03-07-РЗ/14444).

Вместе с тем в соответствии с п. 8 ст. 171 и п. 6 ст. 172 НК РФ суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров, подлежат вычету с даты их отгрузки. В связи с этим сумма НДС, исчисленная и уплаченная продавцом с суммы предварительной оплаты, принимается к вычету при фактической отгрузке товаров по новому договору.

Пример 2.

ГУП, выступая исполнителем по договору № 1 о выполнении работ, в январе 2020 года получило аванс от покупателя (ООО) в размере 1 200 000 руб. (в том числе НДС 20% – 200 000 руб.). По итогам I квартала 2020 года налог был уплачен в бюджет.

В апреле 2020 года стороны расторгли договор № 1, а в мае заключили договор № 2 на сумму 1 800 000 руб. (в том числе НДС 20% – 300 000 руб.), где ГУП также выступало исполнителем.

При этом стороны договорились, что имеющаяся задолженность по невозвращенному авансу по договору № 1 будет засчитана в счет аванса по договору № 2.

Акт выполненных работ по договору № 2 подписан в июле 2020 года.

НДС в размере 200 000 руб., уплаченный с суммы аванса по договору № 1, не будет принят ГУП к вычету в мае, когда аванс по договору № 1 стал считаться авансом по договору № 2. Эта сумма будет принята к вычету, когда стороны подпишут акт выполненных работ, то есть в июле 2020 года (основание – п. 8 ст. 171 и п. 6 ст. 172 НК РФ).

В Письме от 01.04.2014 № 03-07-РЗ/14444 Минфин рассмотрел и другую ситуацию – когда аванс по одному договору зачтен в счет задолженности по другому договору.

В соответствии со ст. 407 ГК РФ обязательство прекращается полностью или частично по основаниям, предусмотренным Гражданским кодексом, другими законами, иными правовыми актами или договором. Так, ст. 410 ГК РФ установлено, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

Таким образом, осуществление налогоплательщиками взаимозачета в отношении сумм предварительной оплаты, полученных взаимно, признается прекращением обязательства по возврату указанных сумм оплаты. В связи с этим в целях применения НДС суммы предварительной оплаты, в отношении которых осуществлен взаимозачет, по мнению Минфина, следует считать возвращенными.

Значит, суммы НДС, исчисленные и уплаченные в бюджет продавцами товаров по полученным друг от друга суммам предварительной оплаты, подлежат вычетам при заключении соглашения о взаимозачете.

Аналогичное мнение высказано в письмах Минфина России от 31.10.2018 № 03-07-11/78172, от 11.09.2012 № 03-07-08/268.

Пример 3.

ГУП, выступая исполнителем по договору № 1 о выполнении работ, в январе 2020 года получило аванс от покупателя (ООО) в размере 1 200 000 руб. (в том числе НДС 20% – 200 000 руб.). По итогам I квартала 2020 года налог был уплачен в бюджет.

В апреле 2020 года стороны расторгли договор № 1. К этому моменту у ГУП имелась кредиторская задолженность перед ООО по договору № 2 о поставке материалов на сумму 1 800 000 руб. (в том числе НДС 20% – 300 000 руб.).

Стороны договорились, что имеющаяся задолженность по невозвращенному авансу по договору № 1 будет засчитана в счет оплаты по договору № 2.

НДС с аванса в размере 200 000 руб. предприятие примет к вычету на момент подписания соглашения о взаимозачете (по сути, «возврата аванса» по договору № 1).

Если с покупателем заключено соглашение о новации долга в заемное обязательство…

В силу ст. 818 ГК РФ по соглашению сторон долг, возникший из купли-продажи, аренды имущества или иного основания, может быть заменен заемным обязательством. Замена осуществляется с соблюдением требований о новации. Исходя из ст. 414 ГК РФ соглашение о новации преследует цель прекратить существующее между сторонами обязательство и установить между ними же иное обязательство. Прекращение обязательства означает, что первоначальная юридическая связь между сторонами, выраженная в конкретном обязательстве, утрачивается и возникает новое обязательство.

Как уже отмечалось, в случае расторжения или изменения условий договора и возврата сумм авансовых платежей, полученных в счет предстоящих поставок, продавец, исчисливший и уплативший в бюджет НДС с указанных сумм, может принять уплаченный налог к вычету на основании п. 5 ст. 171 НК РФ.

Возникает вопрос: вправе ли продавец принять «авансовый» НДС к вычету, если он не возвращает аванс покупателю, а заключает с ним соглашение о новации долга в заемное обязательство (то есть бывший покупатель становится займодавцем, а продавец, соответственно, заемщиком)?

В вышеупомянутом Письме от 01.04.2014 № 03-07-РЗ/14444 Минфин отметил, что при заключении такого соглашения обязательство продавца по договору поставки товаров прекращается и возникает обязательство заемщика по договору займа. Поскольку при заключении соглашения о новации сумму предварительной оплаты продавец не возвращает, указанная норма п. 5 ст. 171 НК РФ в данном случае не применяется.

Однако в судебной практике, сложившейся после выхода этого письма, сформировалось иное мнение.

Так, в Определении ВС РФ от 19.03.2015 по делу № 310-КГ14-5185, А48-3437/2013 указано, что в соответствии с пп. 15 п. 3 ст. 149 НК РФ операции займа в денежной форме и ценными бумагами, включая проценты по ним, не подлежат налогообложению (освобождаются от него). Следовательно, сумма НДС, ранее исчисленная к уплате в бюджет при получении авансовых платежей, является излишне уплаченной с момента заключения соглашения о новации договора поставки в заемное обязательство. Ее предъявление к вычету не нарушает интересов бюджета, поскольку в соответствии со ст. 78 НК РФ эта сумма возвращается в установленном законом порядке.

К сведению: по мнению высших арбитров, продавец вправе принимать к вычету НДС, уплаченный с полученного аванса, при заключении с покупателем соглашения о новации долга в заемное обязательство.

Аналогичное мнение высказали судьи в постановлениях АС ВВО от 10.01.2019 № Ф01-6307/2018 по делу № А79-12577/2017 и АС СКО от 31.07.2015 № Ф08-4639/2015 по делу № А32-20721/2014.

Когда невозвращенный аванс превращается в неосновательное обогащение…

Приведем еще один пример из судебной практики – Постановление АС СКО от 09.10.2019 № Ф08-8466/2019 по делу № А53-41736/2018 (поддержано Определением ВС РФ от 29.11.2019 № 308-ЭС19-23395), где рассматривался спор между налоговой инспекцией и ООО «Р.».

Данное общество выступило подрядчиком по договору строительного подряда, условия которого предусматривали авансирование заказчиком работ в размере 442 млн руб. При получении авансов ООО «Р.» исчисляло НДС и перечисляло в бюджет.

Позже между сторонами договора подряда возник спор относительно объема и стоимости выполненных работ. В рамках судебного разбирательства между обществами (дело № А53-25906/2016) была назначена судебная строительно-техническая экспертиза, согласно которой стоимость фактически выполненных ООО «Р.» работ по договору составила 265 млн руб. С ООО «Р.» в пользу заказчика было взыскано 177 млн руб. (442 – 265) неосновательного обогащения. Из содержания решения суда следует, что подлежит взысканию именно ранее полученная предварительная оплата, и исполнение этого решения не может быть расценено иначе, чем фактический возврат аванса.

ООО «Р.», полагая, что взысканная сумма 177 млн руб. является неосновательным обогащением и в связи с этим не является объектом обложения НДС, представило в инспекцию уточненные налоговые декларации, в которых уменьшило НДС с сумм предварительной оплаты (авансов) за те периоды, когда исчисляло НДС с авансов. Инспекция в уменьшении отказала.

В вышеупомянутом Постановлении АС СКО № Ф08-8466/2019 судьи поддержали налоговиков, отметив следующее. Денежные средства, взысканные с подрядчика после расторжения договора подряда, правомерно квалифицированы для целей обложения НДС как возврат заказчику предварительной оплаты по такому расторгнутому договору, вне зависимости от того, как они поименованы в решении суда: как «взыскание аванса» или «взыскание денежных средств применительно к правилам об обязательствах вследствие неосновательного обогащения».

Каков вывод из данного судебного решения? Если сумма невозвращенного аванса «превратилась» в неосновательное обогащение, не нужно уточнять базу того периода, когда были получены авансы. Можно, применяя положения абз. 2 п. 5 ст. 171 и п. 4 ст. 172 НК РФ, воспользоваться правом на принятие НДС к вычету.

Особенности учета НДС по возвращенному авансу

Больше материалов по теме «НДС» вы можете получить в системе КонсультантПлюс .

Налоговый кодекс требует при получении частичного или полного аванса за поставку товара (выполнение работ, услуги) продавцу (исполнителю) начислять и уплачивать в бюджет НДС с полученных сумм. Поговорим о ситуации, когда поставка по тем или иным причинам не состоялась. При каких условиях продавец может принять налог к вычету? Как должен действовать покупатель?

Авансовые платежи в Налоговом кодексе

Говоря об НДС и авансовых платежах, необходимо учитывать положения ряда статей НК РФ. Статья 168 п. 1 декларирует обязанность продавца предъявлять к оплате покупателю НДС с сумм предоплаты, частичной предоплаты за товар, работы, услуги, имущественные права. Налог рассчитывается по правилам ст. 164 п. 4, расчетным методом по ставке 20/120 (в отдельных случаях 10/110).

В пятидневный срок со дня получения денег покупателю, внесшему предоплату, предъявляется счет-фактура (ст. 168 п. 3). Покупатель имеет право суммы, предъявленные продавцом, принять к вычету (ст. 171 п. 12).

Если поставка не состоялась: договор между сторонами расторгнут либо его условия изменились, аванс возвращен:

- НДС с частичной или полной предоплаты продавец может принять к вычету (ст. 171 п. 5);

- покупатель обязан полной суммой восстановить принятый к вычету «авансовый» НДС в том налоговом периоде, когда произошел возврат аванса от продавца (ст. 170 п. 3-3).

НДС к вычету: действия и сроки

Возврат аванса дает возможность продавцу принять уплаченный ранее НДС к вычету. Рассмотрим для примера вариант расторжения договора между сторонами.

Очевидно, чтобы законным путем осуществить вычет, необходимо:

- фактически расторгнуть договор, по которому произошло авансирование;

- возвратить перечисленную сумму покупателю;

- отразить возврат средств в документах.

Расторжение договора может происходить по соглашению сторон, в одностороннем порядке (если покупатель отказывается от товара, работ или услуг, продавец отказывается от поставки) либо на условиях, указанных в самом документе в момент его составления (к примеру, указаны сроки поставки, и при их нарушении договор теряет силу).

Перед тем как расторгнуть договор, целесообразно провести сверку расчетов с деловым партнером, чтобы избежать ошибок при работе с НДС. Расторжение можно оформить, составив соответствующее письмо, как правило, с приложением акта сверки, и получив ответное письменное согласие. Другой способ – составление допсоглашения к договору о его расторжении. Оба варианта с точки зрения законодательства полностью равноценны.

Возврат аванса возможен перечислением, наличными из кассы, третьему лицу (если об этом письменно заявил покупатель).

Также возврат может иметь место в счет расчетов по другим договорам с этим же покупателем. Чтобы у чиновников налоговой службы не было оснований отказать в принятии к вычету НДС, необходимо оформить этот факт письмом к покупателю, уведомлением или иным аналогичным документом и убедиться, что он получен. В уведомлении развернуто указываются данные двух договоров – проавансированного и по которому имеется задолженность по оплате; суммы, с указанием НДС. Сообщается о зачете со ссылкой на ст. 410 ГК РФ — статья позволяет произвести зачет при наличии заявления только одной стороны.

При наличии незачтенного остатка аванса указывается его сумма и способ возврата. Наиболее безопасный вариант зачета – соглашение контрагентов или двусторонний акт. Судьи, как правило, выносят в такой ситуации решение в пользу организации. В общем случае подтверждением возврата аванса будут платежные документы, например, банковское платежное поручение.

На заметку! Возврат аванса имуществом не повод для отказа в принятии НДС к вычету (пост. Пленума ВАС № 33 от 30/05/14 г. п. 23).

Право на вычет продавец может реализовать не позднее года с момента возврата аванса (ст. 172 п. 4 НК РФ), при условии что соответствующие корректировочные операции отражены в учете.

Налоговый учет: на что обратить внимание

При работе с авансовыми платежами необходимо внимательно подходить к заполнению счетов-фактур. Налоговики в частности обращают внимание на правильное указание ставки налога — 10/110 или 20/120, а не 10% и 20%. При осуществлении авансовых платежей расчеты по НДС ведутся только по расчетным ставкам.

Регистрируя счет-фактуру на аванс в книге покупок в случае возврата, продавец использует код вида операции 22 (Перечень кодов видов операций, указываемых в книге покупок, прил. к приказу ФНС № ММВ-7-3/136@ от 14/03/16 г.).

Указываются также реквизиты счета-фактуры на аванс, документа, подтверждающего возврат денег покупателю – как правило, платежного поручения (гр. 7, см. письмо Минфина № 03-07-11/16044 от 24/03/15 г.).В соответствующих графах нужно указать наименование своей фирмы, ИНН, КПП, полностью сумму аванса, НДС по авансу только к вычету. Налог должен соответствовать сумме возврата (гр. 16).

Покупатель в той же ситуации обязан налог восстановить, отразив в книге продаж счет-фактуру продавца на аванс (он уже был раньше отражен в книге покупок). Используется код вида операции 21 (приказ ФНС № ММВ-7-3/136, приложение).

НДС: Если полученный аванс не возвращается

В статье рассмотрим ситуации, когда полученный аванс по одному договору решено зачесть в оплату поставок по другому договору, либо произвести зачет полученного аванса во исполнение встречных требований, либо решено новировать полученный аванс в заем. Как и когда будет правильным принять к вычету НДС с такого аванса.

Продавец исчисляет НДС к уплате в бюджет с аванса согласно подпункту 2 пункта 1 статьи 167 НК РФ. Если дальнейшей отгрузки не происходит, он вправе принять к вычету «авансовый», но при этом должны выполняться в том числе следующие условия: договор расторгается или в него вносятся изменения и предоплата фактически возвращается контрагенту (п. 5 ст. 171 и п. 4 ст. 172 НК РФ, письмо ФНС России от 24.05.10 № ШС-37-3/2447).

На практике налоговики зачастую оспаривают возможность применения вычета авансового налога, если считают, что одно из этих условий не выполнено.

1. Новация аванса

Новацией признается замена первоначального обязательства другим обязательством между теми же лицами, которое предусматривает иной предмет или способ исполнения (п. 1 ст. 414 ГК РФ). В этом случае первоначальное обязательство прекращается, а полученная предоплата возвращается уже в рамках договора займа.

Проверяющие, как правило, не возражают против принятия к вычету «авансового» НДС в случае трансформации первоначального договора в заемное обязательство. Также считает и Минфин (письмо от 1 апреля 2014 г. N 03-07-РЗ/14444). Но суды высказывают различные точки зрения по поводу момента, когда организация может воспользоваться своим правом на вычет.

ФАС Московского округа посчитал, что расторжение договора происходит в момент подписания соглашения о новации (ст. 414 и 818 ГК РФ). Следовательно, и право на вычет «авансового» НДС организация реализует в том периоде, когда договор новирован в заем (постановление от 21.04.10 № КА-А40/3418-10). В постановлении ФАС Северо-Западного округа от 16.10.07 № А56-48068/2006 содержатся аналогичные выводы.

Но существует другая точка зрения, по которой, сумма налога НДС, ранее уплаченная при получении предоплаты, подлежит вычету только после возврата займа по договору новации. Ведь именно тогда компания выполнит условие о фактическом возврате аванса (постановление ФАС Северо-Западного округа от 24.02.11 № А42-880/2009).

Совет! Исходя из судебной практики, считаем более безопасным вариантом, заключить договор цессии на сумму аванса, если таковой возвращать не планируется или не представляется возможным.

2. Аванс переносится на другой договор

Нередко компания заключает несколько договоров на поставку товаров, работ или услуг, часть из которых содержит условие о предоплате. В случае расторжения одного из таких договоров стороны могут принять решение зачесть аванс по расторгнутому договору в счет предварительной оплаты по другому договору.

Как разъяснял Минфин России в аналогичной ситуации, при зачете аванса, полученного по одному договору, в счет предоплаты по другому договору при подписании соглашения о зачете с сумм зачтенной предоплаты по новому договору нужно исчислить НДС. И на основании пункта 5 статьи 171 НК РФ принять к вычету «авансовый» НДС по прежнему договору (письмо Минфина от 01.04.08 № 03-07-11/125).

Право на вычет НДС, исчисленного с нового аванса, возникает обычно в периоде исполнения договора. Аналогичные выводы можно сделать из письма Минфина России от 12.11.12 № 03-07-11/482.

3. Если компании заключили встречные договора на поставку товаров (работ, услуг)

Минфин не возражал против вычета «авансового» НДС, если обязательство по возврату предоплаты погашается зачетом взаимных требований. Финансовое ведомство приравнивало взаимозачет и возврат авансовых платежей в случае, если две компании — продавцы товаров проводят зачет обязательств по возврату полученных друг от друга сумм предоплаты (письмо от 22.06.10 № 03-07-11/262).

Некоторые суды не согласны с односторонним зачетом предоплаты с точки зрения гражданского законодательства

Согласно пунктам 1 и 2 статьи 328 ГК РФ кредитор вправе требовать оплаты только уже отгруженных товаров, оказанных услуг или выполненных работ (постановления Девятого арбитражного апелляционного суда от 14.12.09 № 09АП-23846/2009-ГК, от 07.12.09 № 09АП-18665/2009-ГК и Семнадцатого арбитражного апелляционного суда от 22.06.10 № 17-АП-5284/2010-ГК). Следовательно, в одностороннем порядке зачесть в счет оплаты по договору аванс, полученный ранее по расторгнутой сделке, компания не может.

Но есть судебная практика, подтверждающая возможность зачета авансов в счет оплаты по другим договорам. Стороны вправе заключить любой договор (ст. 421 ГК РФ). А значит, организация может распорядиться суммой, подлежащей возврату в случае расторжения договора, попросив контрагента о зачете этой суммы в счет предстоящей оплаты по другому договору (постановления ФАС Северо-Западного от 21.04.08 № А56-51381/2006 и Восточно-Сибирского от 07.02.02 № А19-9689/01-25-Ф02-72/02-С2 округов). Таким образом, зачет предоплаты, согласованный обеими сторонами, вполне допустим.

Если контрагентом-покупателем будет принято решение оформить покупку от имени другой своей организации, то проще конечно вернуть аванс, и попросить контрагента заново перечислить его от имени нового покупателя по новому договору. Но тем не менее, если такой возможности нет, можно переуступить право требование от нового контрагента на старого покупателя в сумме уже полученного аванса, и произвести взаимозачет. И хотя договор цессии и расторгнутый договор поставки со старым контрагентом не попадает под понятие встречных поставок, требования подразумевают погашение денежными средствами и являются однородными, а следовательно при взаимозачете, НДС продавцу можно принять к вычету.

Какие встречные требования признаются однородными для проведения взаимозачета?

Обязательства признаются однородными, если они предполагают одинаковый способ их погашения и выражены в одной валюте.

Условие о том, что взаимозачет возможен в отношении однородных встречных требований, содержится в статье 410 Гражданского кодекса РФ. Однако само понятие «однородное требование» гражданским законодательством не определено.

В пункте 7 приложения к информационному письму Президиума ВАС РФ от 29 декабря 2001 г. № 65 сказано, что законодательство не настаивает на том, чтобы предъявляемое к зачету требование вытекало из того же обязательства или из обязательств одного вида. Из этого следует, что однородными можно признать обязательства, которые связаны с исполнением разных договоров, но предполагающих одинаковый способ их погашения. Например, если договоры купли-продажи и подряда, заключенные между одними и теми же организациями, изначально предполагали денежную форму расчетов, то при соблюдении остальных условий эти организации вправе провести зачет взаимных требований. То есть обязательства покупателя по оплате поставленных ему товаров могут быть зачтены в счет исполнения обязательств заказчика по оплате выполненных для него работ.

Если же обязательства организаций по одному договору (например, по договору мены) выражены в натуральных единицах, а по другому (например, по договору возмездного оказания услуг) – в денежной форме, то однородными эти обязательства не признаются. Также не признаются однородными денежные требования, одно из которых выражено в рублях, а другое – в валюте. Это связано с тем, что иностранная и российская валюта являются самостоятельными видами имущества (ст. 140, 141 ГК РФ). К аналогичному выводу пришел суд в постановлении ФАС Северо-Кавказского округа от 1 декабря 1999 г. № Ф08-2593/99. Следовательно, провести взаимозачет по таким договорам невозможно.

При этом финансовое ведомство делает оговорку, что на возможность вычета «предоплатного» НДС, влияют конкретные условия проведения зачета взаимных требований. К примеру, ведомство против вычета «авансового» НДС, если предоплата засчитывается в счет уплаты штрафных санкций и возмещения убытков, понесенных организацией в связи с расторжением договора (письмо Минфина России от 25.04.11 № 03-07-11/109).

В целом арбитры поддерживают налогоплательщиков. Так, например, ФАС Центрального округа пришел к выводу, что произведенным зачетом встречных однородных обязательств налогоплательщик осуществил возврат авансового платежа, по которому не состоялась хозяйственная операция по поставке товара. Поэтому вычет НДС по возвращенным суммам является правомерным (постановление от 26.05.09 № А48-3875/08-8).

Аналогичное мнение высказано в постановлении ФАС Уральского округа от 23.01.09 № Ф09-10463/08-С2.

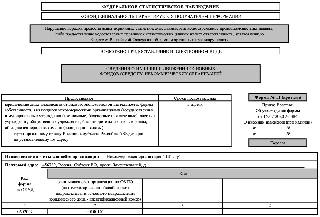

Как печатаются чеки на предоплату, аванс и зачет аванса

Если шахматка TL: WebPMS интегрирована с кассой, чеки печатаются автоматически при проведении платежей в шахматке. В данной статье описана логика печати чеков в зависимости от его детализации и момента платежа.

Печать чека после наступления момента оказания услуги

Если вы проводите платеж по бронированию, и момент оказания услуги наступил, будет напечатан один чек со следующей формулировкой:

Если счет оплачен полностью и баланс по брони равен нулю, то на чеке будет указан «Полный расчёт».

Если счет оплачен не полностью и не включена детализация услуг, то на чеке будет указан «Аванс».

Если счет оплачен не полностью и включена детализация услуг, то на чеке будет указана формулировка «Предоплата».

Печать чека до момента оказания услуги

Если проводите платеж по бронированию, и момент оказания услуги еще не наступил, будет напечатано несколько чеков:

аванс в момент оплаты

зачет аванса после наступления момента оказания услуги

Точная формулировка в чеке зависит от следующих условий:

1. Если счет оплачен полностью и баланс по брони равен нулю:

на первом чеке в момент оплаты будет прописано «Предоплата 100%»;

на втором чеке (зачёт аванса) будет указана формулировка «Полный расчёт». В этом случае потребуется отдельно напечатать чек на зачет аванса.

2. Если счет оплачен не полностью и не включена детализация услуг:

на первом чеке в момент оплаты будет прописано «Аванс»;

на втором чеке (зачёт аванса) указывается «Полный расчёт». В этом случае не требуется отдельно печатать чек на зачет аванса: он будет указан на чеке последнего платежа.

3. Если счет оплачен не полностью и включена детализация услуг:

на первом чеке в момент оплаты будет прописано «Предоплата»;

на втором чеке (зачёт аванса) указывается «Полный расчёт». В этом случае не требуется отдельно печатать чек на зачет аванса: он будет указан на чеке последнего платежа.

Как напечатать чек на зачет аванса

Печать чека на зачет аванса доступна только при наступлении момента оказания услуги. Чтобы напечатать чек на зачет аванса:

1. Перейдите в раздел «Управление отелем» > «Шахматка броней», кликните на нужную бронь и нажмите «Редактировать».

2. Перейдите во вкладку «Счета и платежи».

3. Нажмите на кнопку «Действие» справа от оплаченного счета и выберите опцию «Печатать чек на зачет аванса».

Будет напечатан чек на зачет аванса. Если было сделано несколько предоплатных платежей по одному счету, будет напечатан один чек на зачет аванса: в рамках одного счёта на все авансы печатается один зачёт аванса.

Если чек на зачет аванса не был напечатан, при выселении гостя, который ранее сделал 100% предоплату, откроется сообщение:

Чтобы выдать гостю чек, нажмите на кнопку «Сохранить и распечатать чек на зачет аванса».

Какие настройки влияют на формулировки в чеках

В разделе «Управление отелем» > «Настройки» находятся настройки, которые влияют на формулировку в чеке.

1) «Включить детализацию услуг при печати чеков»;

2) «Считать авансовыми все платежи, сделанные до даты выезда»: если отметить этот пункт, то моментом оказания услуги будет считаться дата и время выезда гостя.

Обратиться в техподдержку TravelLine

Если у вас остались вопросы, вы всегда можете связаться со специалистами технической поддержки.

Позвоните нам по телефону или задайте интересующий вас вопрос прямо сейчас.