Простой по вине работодателя: отражаем в учете выплаты работникам

Эксперты службы Правового консалтинга ГАРАНТ Светлана Овчинникова и Сергей Родюшкин рассказывают о том, как отразить в бухгалтерском учете организации расходы по оплате работникам времени простоя по вине работодателя, если в период простоя продукция не выпускалась.

В феврале произошел простой в производстве из-за отсутствия заказов от покупателей (по вине работодателя). За время простоя работникам произведена выплата 2/3 среднего заработка. Как отражать указанные выплаты работникам в бухгалтерском учете при отсутствии выпуска продукции?

В соответствии с частью третей ст. 72.2 ТК РФ под простоем понимается временная приостановка работы по причинам экономического, технологического, технического или организационного характера.

Порядок оплаты времени простоя предусмотрен ст. 157 ТК РФ, согласно которой время простоя по вине работодателя оплачивается в размере не менее двух третей средней заработной платы работника.

В рассматриваемой ситуации организацией были осуществлены расходы по оплате работникам времени простоя в размере 2/3 средней заработной платы.

Порядок признания расходов для целей бухгалтерского учета установлен ПБУ 10/99 «Расходы организации» (далее — ПБУ 10/99).

Согласно п. 4 ПБУ 10/99 расходы организации, в зависимости от их характера, условий осуществления и направлений деятельности организации, подразделяются на:

— расходы по обычным видам деятельности;

При этом прочими расходами считаются расходы, отличные от расходов по обычным видам деятельности.

Расходы признаются в том отчетном периоде, в котором они имели место, независимо от намерения получить доход (п. 17 и п. 18 ПБУ 10/99).

В соответствии с п. 5 ПБУ 10/99 расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров выполнением работ, оказанием услуг.

Прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг (в том числе расходы на оплату труда работников основного производства), отражаются по дебету счета 20 «Основное производство» с кредита счетов учета производственных запасов, расчетов с работниками по оплате труда и другое. Если доходы в отчетном периоде отсутствуют, допускается наличие сальдо на счете 20, которое показывает стоимость незавершенного производства на последний день месяца (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

Однако расходы по приостановленной деятельности (простою), по нашему мнению, не должны отражаться в составе расходов по обычным видам деятельности и не могут формировать остатки незавершенного производства, поскольку расходы, произведенные организацией в периоде, когда производство продукции отсутствует (в частности выплата 2/3 среднего заработка), не соответствуют понятию расходов по обычным видам деятельности.

Учитывая изложенное, отсутствие выпуска продукции в период простоя не позволяет отнести потери от простоя в состав расходов по обычным видам деятельности. Следовательно, учитывать их на счете 20 «Основное производство», по нашему мнению, некорректно. Такие расходы и убытки отражаются в составе прочих расходов с отнесением на счет 91 «Прочие доходы и расходы».

Соответственно, бухгалтерские проводки, отражающие период простоя, могут быть следующими:

Дебет 91, субсчет «Прочие расходы» Кредит 02

— отражена в составе прочих расходов амортизация основного оборудования в период простоя;

Дебет 91, субсчет «Прочие расходы» Кредит 70

— начислена оплата работникам за время простоя;

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»

— с доходов работников удержан налог;

Дебет 91, субсчет «Прочие расходы» Кредит 69

— начислены страховые взносы.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ

Проводки по производству

Производственный учет, наряду с финансовым, выступает составной частью управленческого учета.

Производственный учет касается операций, связанных с выпуском продукции собственного изготовления, выполнением различных видов работ, оказанием услуг внутри предприятия и сторонним организациям.

Он включает в себя:

- количественный учет объемов производства, интересный руководству и сотрудникам производственных подразделений;

- учет операций по расчету себестоимости на единицу продукции, необходимый преимущественно финансовым отделам и руководителям компании.

Главная цель производственного учета – контроль за издержками производства для выявления возможности повышения эффективности компании в целом.

Как ведется учет производственных затрат

Современный производственный учет, как правило, включает учет издержек и доходов по следующей аналитике:

- по их видам;

- по подразделениям;

- по видам продукции (номенклатурным группам).

В различных отраслях и производствах объектом учета затрат могут быть изделия, их части, группа однородных изделий, отдельный заказ, объем производства в целом по предприятию или на его отдельных участках. Выбор и особенности объектов учета часто определяется спецификой бизнеса.

Все счета, учитывающие затраты производства в проводках, активные. Расходы основного производства ведутся на счете 20, вспомогательных – на счете 23, общепроизводственные и общехозяйственные расходы – на счетах 25, 26.

По состоянию на конец месяца накопленные расходы по дебету счетов 25 и 26 переносятся в дебет счетов 20 и/или 23, при этом счета 25 и 26 закрываются и имеют нулевое сальдо. На счете 28 учитывается брак в производстве, на счете 29 – обслуживающие производства.

Основные бухгалтерские операции по производству

Важнейшие бухгалтерские операции по производству включают:

Расходы основного производства

Сюда же списывается часть расходов вспомогательных производств (счет 23), общецеховые и общехозяйственные расходы (счета 25, 26), относимая на производственную себестоимость готовой продукции (подробно о себестоимости). По кредиту данного счета учитывается возврат материалов (10), а также завершение производственных циклов по выпуску готовой продукции (40, 43) и полуфабрикатов, реализуемых на сторону (21).

Расходы вспомогательных производств

Расходы вспомогательных производств (счет 23) включают расходы энергетического, ремонтного, инструментального хозяйства, затраты на проведение технического контроля и т.д., которые отражаются так же, как на счете 20.

Незавершенное производство

НЗП — материалы, детали, изделия, полуфабрикаты и другие продукты труда, которые поступили в производство, но еще не прошли все предусмотренные технологическим циклом стадии обработки и не могут быть использованы для потребления по своему назначению. Стоимость НЗП на конец месяца определяется величиной сальдо счетов 20, 23 и 29.

Общепроизводственные затраты

Общепроизводственные расходы (счет 25) учитывают затраты на содержание, обслуживание и/или ремонт основных и вспомогательных цехов и подразделений, не относящиеся к конкретным видам продукции: содержание и эксплуатация внутрицехового оборудования и транспорта, оплата труда работников, обслуживающих цех, износ инструмента, расходы электроэнергии на работу цеха, и т.д.

Общехозяйственные расходы

Общехозяйственные расходы (счет 26) отражают затраты на управление предприятием в целом, которые не могут быть отнесены к каким-либо определенным подразделениям и видам продукции: содержание зданий и имущества заводоуправления, заводских лабораторий, расходы на административно-хозяйственные потребности, оплата труда административного персонала, и др.

Общепроизводственные и общехозяйственные расходы по завершению каждого месяца распределяются между подразделениями предприятия и видами продукции на основе выбранной базы для распределения.

Брак (счет 28) – потери в производстве из-за выпуска продукции, не соответствующей требованиям стандартов (ТУ), которую невозможно использовать по назначению или возможно, но с ограничениями и потерей в цене и качестве.

Брак может быть внутренним или внешним, исправимым или неисправимым, возмещенным или невозмещенным.

Готовая продукция

Готовая продукция (счет 43) — вид материально-производственного запаса, который был получен в результате производственной деятельности. В бухгалтерском учете такие запасы отражаются по фактической себестоимости, которая является суммой всех затрат понесенных предприятием в процессе их производства.

Расходы обслуживающих производств

Расходы обслуживающих производств и хозяйств (счет 29) не имеют отношение к основному производству (ЖКХ, дошкольные учреждения, учреждения здравоохранения, культуры, общепита, санатории, дома отдыха и пр.), однако призваны решать социальные вопросы и необходимы для поддержания и, при необходимости, восстановления трудоспособности сотрудников.

Давальческое сырье

Операции с давальческим сырьем (толлинг) представляют собой передачу сырья поставщиком для обработки, переработки и производства на его основе готовой продукции на производственных мощностях предприятия с последующей передачей собственнику сырья произведенной из него готовой продукции в полном или частичном объеме согласно договору.

Давальческое сырье в течение всего периода его нахождения на предприятии учитывается на забалансовом счете 003, поскольку оно не переходит в собственность предприятия. Выпущенная готовая продукция из давальческого сырья отражается на забалансовом счете 002.

Отходы

Отходы – материалы, вещества или предметы, образующиеся в результате производственной деятельности, не пригодные для дальнейшего использования или реализации на сторону и требующие переработки либо утилизации. Отражаются на счете 10.

Учет себестоимости

Себестоимость продукции – сумма всех затрат предприятия на производство одной единицы продукции. Кроме того, может рассчитываться себестоимость полуфабрикатов основного производства, продукции вспомогательных, обслуживающих, подсобных и побочных производств, а также всего объема товарной продукции предприятия.

Процесс исчисления себестоимости единицы продукции называется калькуляцией. Для определения производственной себестоимости используется счет 20.

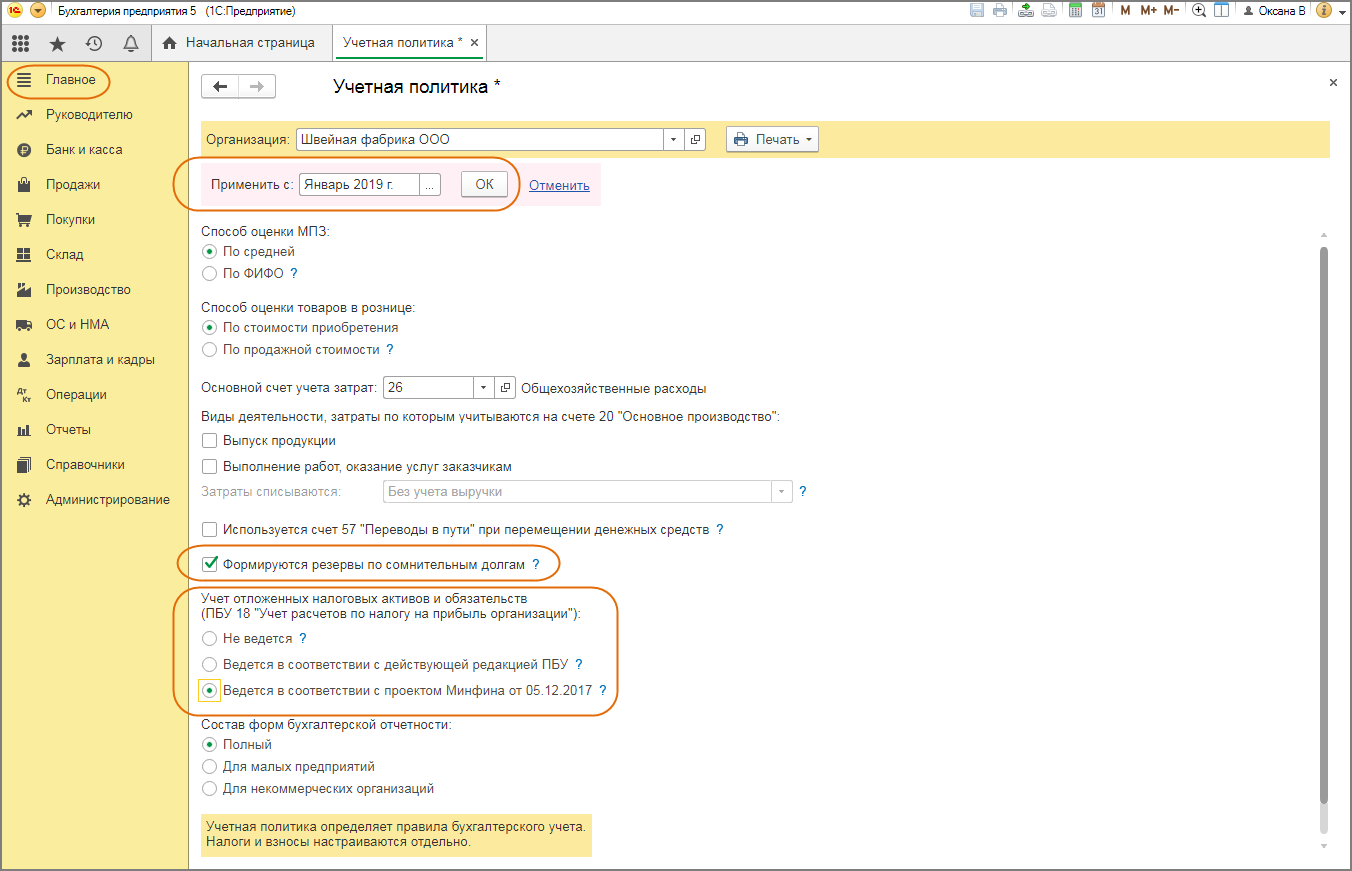

Как применять на практике ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»

Данная статья представляет собой инструкцию для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с учетом налога на прибыль, формированием постоянных и временных разниц, а также постоянных и отложенных налоговых обязательств и активов. Материал составлен в соответствии с редакцией ПБУ 18/02, которая будет актуальна до конца 2019 года.

Кто применяет

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных и муниципальных унитарных предприятий).

Исключение предусмотрено для некоммерческих организаций, а также для субъектов малого предпринимательства (о том, кто относится к субъектам малого предпринимательства см. в статье «Чем бухучет и отчетность «упрощенщиков» будут отличаться от учета и отчетности «обычных» организаций»). Такие компании вправе выбирать — применять ПБУ 18/02 (утв. приказом Минфина России от 19.11.02 № 114н), либо отказаться от него. Каким бы ни был выбор, его необходимо закрепить в учетной политике.

Цель применения

Правила учета доходов и расходов в налоговом учете (НУ) и в бухгалтерском учете (БУ) установлены разными нормативами. Для НУ нормативом является Налоговый кодекс, а для БУ — различные положения по бухгалтерскому учету (в частности, ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации»). Из-за этого налоговый учет далеко не всегда совпадает с бухгалтерским.

Так, некоторые затраты в БУ отражаются в полной сумме, а в НУ — в пределах лимита (например, представительские расходы). Есть затраты, которые отражаются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). Наконец, момент учета доходов и расходов в БУ может отличаться от момента учета доходов и расходов в НУ (в частности, у тех, кто использует кассовый метод). И это далеко не все случаи, когда показатели налогового и бухгалтерского учета расходятся.

В результате может получиться, что прибыль (то есть разница между доходами и расходами) в декларации по налогу на прибыль одна, а в отчете о финансовых результатах — другая. Тогда следует сделать специальные проводки, и с их помощью «подогнать» прибыль из отчета о финансовых результатах под прибыль из декларации. Иными словами, при помощи специальных проводок нужно показать связь между «налоговой» и «бухгалтерской» прибылью. О том, как создать такие проводки, говорится в ПБУ 18/02.

Разницы между данными НУ и БУ

Каждый раз, когда какой-либо доход или расход в налоговом и бухгалтерском учете отражается по-разному, возникает так называемая разница. Существует два вида разниц: временные и постоянные. Для бухгалтера крайне важно определить, к какому из видов относится та или иная сумма.

Временные разницы

Временные разницы — это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы в том, что рано или поздно наступит момент, когда расхождение между налоговым и бухгалтерским учетом будет сведено к нулю.

Пример 1

Компания ввела в эксплуатацию объект основных средств. Его первоначальная стоимость равна 120 000 руб., срок полезного использования пять лет.

В учетной политике закреплено, что для целей НУ используется линейный метод амортизации, а для целей БУ — способ списания стоимости пропорционально объему продукции. Из-за этого сумма ежемесячных амортизационных отчислений по данным налогового учета отличатся от суммы отчислений по данным бухучета. Как следствие, каждый месяц возникает разница.

По окончании срока полезного использования первоначальная стоимость будет полностью списана как в бухгалтерском, так и в налоговом учете. При этом общая сумма амортизации, начисленной в течение пяти лет, и в НУ и в БУ составит 120 000 руб. Значит, расхождение между налоговым и бухучетом будет сведено к нулю.

На основании этого бухгалтер сделал вывод, что разница, возникающая из-за несовпадения ежемесячной суммы амортизации, является временной.

Пример 2

Организация по-разному отражает отпускные в бухгалтерском и налоговом учете.

В БУ компания формирует резерв предстоящих расходов по отпускам. Для этого ежемесячно определенная сумма списывается по дебету «затратного» счета и кредиту счета 96 «Резервы предстоящих расходов».

В НУ отпускные списываются в затраты того месяца, на который приходится отпуск.

Таким образом, ежемесячно возникает разница в виде сумм, списанных на расходы в бухгалтерском учете.

После того, как сотрудник использует отпуск, в налоговом учете будут сформированы затраты на полную величину отпускных. При этом итоговая сумма отпускных по данным НУ совпадет с суммой, которая в течение предыдущих месяцев была отнесена в резерв по данным БУ. Значит, расхождение между налоговым и бухучетом будет сведено к нулю.

На основании этого бухгалтер сделал вывод, что разница, возникающая из-за ежемесячного отражения затрат в бухгалтерском учете, является временной.

Добавим, что временные разницы надо учитывать по каждому виду активов и обязательств. Это означает, что необходимо организовать аналитический учет временных разниц в разрезе основных средств, резервов и проч.

Постоянные разницы

Постоянные разницы — это доходы и расходы, которые отражаются только в одном учете: либо в налоговом, либо в бухгалтерском. Отличительная черта постоянной разницы в том, что расхождение между НУ и БУ никогда не будет аннулировано.

Пример 3

Компания потратила на рекламу 200 000 руб. В бухгалтерском учете данные затраты списаны в полном объеме. Для целей налогообложения расходы списаны в пределах 1 % выручки от реализации, что составило 50 000 руб. В итоге образовалась разница, равная 150 000 руб.(200 00 руб. – 50 000 руб.).

Ни в текущем, ни в последующих периодах часть рекламных затрат в размере 150 000 руб. не будет признана в НУ. На основании этого бухгалтер сделал вывод, что разница является постоянной.

Какие проводки создать в случае временной разницы

Прежде всего, необходимо определить, является временная разница вычитаемой или налогооблагаемой. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой временной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то временная разница является вычитаемой. В этом случае в учете следует отразить отложенный налоговый актив (ОНА). Его величина равна вычитаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 09 КРЕДИТ 68 — отражен отложенный налоговый актив (ОНА).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то временная разница является налогооблагаемой. В этом случае в учете следует отразить отложенное налоговое обязательство (ОНО). Его величина равна налогооблагаемой временной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 77 — отражено отложенное налоговое обязательство (ОНО).

Какие проводки создать в случае постоянной разницы

Прежде всего, необходимо определить, является постоянная разница положительной или отрицательной. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой постоянной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то постоянная разница является положительной. В этом случае в учете следует отразить постоянное налоговое обязательство (ПНО). Его величина равна положительной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 99 КРЕДИТ 68 — отражено постоянное налоговое обязательство (ПНО).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то постоянная разница является отрицательной. В этом случае в учете следует отразить постоянный налоговый актив (ПНА). Его величина равна отрицательной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 99 — отражен постоянный налоговый актив (ПНА).

Как разницы влияют на налог на прибыль

Согласно ПБУ 18/02 прибыль по данным бухгалтерского учета, умноженная на налоговую ставку (она равна 20%), называется условным расходом по налогу на прибыль. Соответственно, убыток по данным бухучета, умноженный на налоговую ставку, называется условным доходом по налогу на прибыль. Условный расход по налогу на прибыль отражают по дебету счета 99 и кредиту счета 68, условный доход по налогу на прибыль — по дебету счета 68 и кредиту счета 99.

Прибыль по данным налогового учета, умноженная на налоговую ставку, называется текущим налогом на прибыль. Никакой отдельной проводки на сумму текущего налога на прибыль делать не надо.

Условный расход (или доход) по налогу на прибыль «подгоняется» к текущему налогу на прибыль при помощи ОНА, ОНО, ПНО и ПНА.

Пример 4

По итогам периода «бухгалтерская» прибыль составила 1 000 000 руб., и условный расход по налогу на прибыль — 200 000 руб.(1 000 000 руб. х 20%).

«Налоговая» прибыль за этот же период составила 700 000 руб., и текущий налог на прибыль — 140 000 руб.(700 000 руб. х 20%).В течение периода образовалась постоянная отрицательная разница в размере 400 000 руб., и вычитаемая временная разница в размере 100 000 руб.

Бухгалтер сделал проводки:ДЕБЕТ 99 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 200 000 руб. – отражен условный расход по налогу на прибыль;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 99

— 80 000 руб. (400 000 руб. х 20%) – отражен постоянный налоговый актив;

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

— 20 000 руб. (100 000 руб. х 20%) – отражен отложенный налоговый актив.В итоге по кредиту счета 68 субсчет «Расчеты по налогу на прибыль» образовалось сальдо в сумме 140 000 руб.(200 000 руб. – 80 000 руб. + 20 000 руб.), что соответствует величине текущего налога на прибыль.

Как погасить отложенные налоговые обязательства и активы

Как говорилось выше, временные разницы возникают в случае, когда расхождение между НУ и БУ рано или поздно будет выведено в ноль. По мере его сокращения или полного аннулирования, следует гасить и отложенные налоговые активы и обязательства. Для этого нужно делать следующие проводки:

ДЕБЕТ 68 КРЕДИТ 09 — погашен отложенный налоговый актив (ОНА);

ДЕБЕТ 77 КРЕДИТ 68 — погашено отложенное налоговое обязательство (ОНО).

Может случиться так, что часть временной разницы останется непогашенной. Это произойдет, например, если основное средство продано или ликвидировано до окончания срока полезного использования. Тогда расхождение, возникшее из-за разных способов амортизации в налоговом учете и бухучете (или по иной причине), не будет полностью аннулировано.

В такой ситуации остаток ОНО или ОНА нужно списать на счет 91 «Прочие доходы расходы». Проводки буду следующие:

ДЕБЕТ 91 КРЕДИТ 09 — списан остаток непогашенного ОНА;

ДЕБЕТ 77 КРЕДИТ 91 — списан остаток непогашенного ОНО.

Как отразить отложенные налоговые обязательства и активы в бухгалтерской отчетности

В балансе бухгалтер должен показать отложенные налоговые активы и обязательства: ОНА — в составе внеоборотных активов, ОНО — в составе долгосрочных обязательств. Что касается постоянных налоговых активов и обязательств, то они в балансе не отражаются.

В отчете о финансовых результатах нужно показать ПНО и ПНА, а также изменения отложенных налоговых активов и обязательств. Под изменениями понимаются временные разницы, возникшие или погашенные в отчетном периоде, и умноженные на налоговую ставку.

Текущий налог на прибыль отражается в отчете о финансовых результатах, где для данного показателя предусмотрена отдельная строка. В балансе следует показать только переплату, либо недоимку по текущему налогу на прибыль: переплату — в составе дебиторской задолженности, недоимку — в составе краткосрочных обязательств. Условный расход и доход по налогу на прибыль ни в балансе, ни в отчете о финансовых результатах не указывается.

Кроме того, в пояснениях к балансу и к отчету о финансовых результатах нужно раскрыть следующие сведения:

— условный расход (доход) по налогу на прибыль;

— постоянные и временные разницы, возникшие в отчетном периоде;

— постоянные и временные разницы, возникшие в прошлых отчетных периодах;

— суммы ПНО, ПНА, ОНА и ОНО;

— суммы ОНА и ОНО, списанные в связи с выбытием (продажей, ликвидацией или безвозмездной передачей) актива или обязательства.

Бухгалтерские проводки: порядок составления

Бухгалтерские проводки — основной инструмент и азбука бухгалтера. Используя проводки, бухгалтер ведет учет активов и пассивов организации, включая разрозненные данные в стройную систему бухгалтерского учета.

Содержание статьи:

1. Бухгалтерские проводки. Историческая справка

2. Составление бухгалтерских проводок

3. Примеры бухгалтерских проводок

4 . Как составить бухгалтерские проводки, когда нет информации

1. Бухгалтерские проводки. Историческая справка

С понятием бухгалтерская проводка неразрывно связано понятие «двойная запись». Авторство двойной записи приписывают Луке Пачоли, хотя есть данные, что само понятие как принцип учета возникло гораздо раньше.

Наиболее наглядной представляется версия, когда учет велся на табличках, левая сторона которых отводилась под запись поступлений, правая — под запись расходов. При этом четко соблюдался принцип «если где-то прибыло, значит — где-то убыло».

Поступление имущества (Актива) стали называть «дебетом» или приходом. А расход / источник поступлений — «кредитом», или пассивом.

Для простоты такая запись со временем трансформировалась в одну строчку, привычную сегодня не только бухгалтерам:

Дебет счета А — Кредит счета Б

Эту запись называют корреспонденцией счетов или корреспонденций по счету, либо бухгалтерской проводкой.

Счетов не так много (номера от 01 до 99, но есть «пропуски», некоторые номера в настоящий момент не используются, никак не поименованы). План счетов бухгалтерского учета и инструкция по его применению утверждены Минфином — Приказ Минфина РФ от 31.10.2000 № 94н.

Напомним, что составление бухгалтерских проводок для забалансовых счетов, имеющих вспомогательное значение, происходит по другим правилам. Принцип двойной записи не используется. Проводка по забалансовому счету представляет собой запись лишь по дебету или кредиту забалансового счета. Например, отражение за балансом стоимости арендованного имущества будет выглядеть так:

Дебет 001 — 500 тыс. руб.

2. Составление бухгалтерских проводок

Как составить бухгалтерские проводки?

Достаточно просто. Нужно определить два счета, на которых фиксируется факт хозяйственной жизни. Раньше этот факт именовали «хозяйственной операцией». А после определения номеров счетов решить, какой счет будет дебетоваться, а какой кредитоваться, где в бухгалтерской проводке будет «дебет», а где — «кредит».

Поможет с определением счетов знание о том, что счета бывают разные.

Часть счетов называются активными. На них отражаются Активы компании. Это могут быть основные средства, товары, материалы, деньги на расчетном счете и задолженности других организаций перед нами (дебиторская задолженность).

Иногда кажется странным, что затраты например, себестоимость продукции, общехозяйственные расходы собираются на активных счетах 20 и 26. Это ведь расходы, траты… Но если вдуматься, понимаешь, что все логично. Да, это траты, но именно они с большой вероятностью принесут прибыль компании в будущем.

Другие счета — пассивные. На них отражаются источники будущих и текущих активов (уставный капитал, полученные кредиты и займы, нераспределенная прибыль) и наши задолженности перед другими организациями (кредиторская задолженность).

Хотя, когда мы говорим о дебиторской и кредиторской задолженностях, чаще речь идет о так называемых активно-пассивных счетах, которые выполняют двоякую роль в учете. Примеры бухгалтерских проводок для таких случаев рассмотрим ниже.

Можно сказать, что бухгалтерская проводка, это решение бухгалтера:

какие счета использовать в учете,

активный или пассивный счет используется,

определение направления движения — где будет «дебет» — увеличение активов компании, а где — кредит — прирост пассивов.

Повторим основные правила для бухгалтерских проводок:

На активных счетах всегда только дебетовое сальдо. Увеличение активов отражается по дебету активных счетов, уменьшение активов — по кредиту.

На пассивных счетах — сальдо всегда кредитовое. Прирост пассивов отражается по кредиту пассивных счетов, а уменьшение, наоборот, по дебету.

На активно-пассивных счетах может быть остаток как по дебету, так и по кредиту такого счета, причем одновременно. В этом случае дебетовое сальдо активно-пассивного счета отражается в Активе баланса, а кредитовое сальдо на конец того же периода — в Пассиве баланса. Показывать в балансе «свернутый» остаток активно-пассивного счета только в Активе или Пассиве баланса не рекомендуется.

3. Примеры бухгалтерских проводок

Рассмотрим несколько примеров формирования бухгалтерских проводок.

3.1 Бухгалтерские проводки формируют Актив баланса

Начнем с активов (активных счетов).

Это те счета, суммы на которых попадают в актив бухгалтерского баланса. Активы разделяются на внеоборотные и оборотные. К внеоборотным относят, например основные средства (ОС) и нематериальные активы (НМА).

Пример 1 ОС

Поступление основных средств изначально учитывается на активном счете 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками».

Дебет 08 Кредит 60 (60.01)

Счет 60 является как раз активно-пассивным (А-П). Почему А-П? У счета 60 есть субсчета. Если при покупке был предоплата (аванс), такая предоплата отражается на активном субсчете 60.02 «Расчеты по авансам выданным» в корреспонденции со счетом 51 «Расчетные счета».

Дебет 60.02 Кредит 51

Если на конец года так и будет числиться предоплата, а ОС не поступят — сумма будет отражаться в Активе баланса в составе дебиторской задолженности.

А при поступлении ОС используется пассивный субсчет 60.01 «Расчеты с поставщиками и подрядчиками». По окончанию расчетов происходит зачет предоплаты (аванса) между субсчетами 60.01 и 60.02.

Дебет 60.01 Кредит 60.02

Поэтому счет 60 и является А-П, ведь в разные этапы времени он выступает то активным, то пассивным счетом.

На счете 08 учитываются все затраты, связанные с покупкой ОС (услуги посредников, затраты связанные с установкой ОС и т.п.).

При вводе в эксплуатацию первоначальная стоимость ОС отражается на активном счете 01 «Основные средства» в корреспонденции со счетом 08.

Дебет 01 Кредит 08.

Пример 2 Товары, материалы

Эти активы относятся к оборотным активам. Бухгалтерские проводки — аналогично примеру 1, с той разницей, что при покупке товарно-материальных ценностей (ТМЦ) счет 08 не используется:

Дебет 10 (41) Кредит 60 — поступление материалов (товаров)

Счета 10 и 41 активные.

Пример 3 Расчетный счет и касса

Расчетный счет мы уже рассмотрели. Для учета наличных денег в кассе компании используется активный счет 50.

Поступления на расчетный счет и в кассу отражаются одинаково. Увеличение актива учитывается по дебету счетов в корреспонденции со счетами расчетов, например:

Дебет 50 (51) Кредит 60 (76)

Счет 76 «Расчеты с разными дебиторами и кредиторами», как и счет 60 является А-П.

При выдаче денежных средств из кассы могут быть сформированы следующие проводки:

Дебет 70 Кредит 50 – выдача заработной платы,

Дебет 73 Кредит 50 – выдача займа сотруднику.

3.2 Бухгалтерские проводки формируют Пассив баланса

Это примеры бухгалтерских проводок преимущественно по пассивным, либо активно-пассивным счетам учета.

Пример 4 Уставный капитал

Уставный капитал (УК), а также добавочный и резервный капитал в балансе отражаются в пассиве. Логично, что и счета учета капитал — пассивные.

Формирование УК Общества с ограниченной ответственностью отражается по кредиту счета 80.09 «Прочий капитал» в корреспонденции со счетом 75 «Расчеты с учредителями»:

Дебет 75 Кредит 80.09.

Пример 5 Полученные займы и кредиты

Полученные займы и кредиты мы видим в Пассиве баланса. А сами деньги, полученные по кредитному договору или договору займа, поступают на расчетный счет (51) или кассу (50) и формируют активы компании.

Дебет 50 Кредит 66 — получен краткосрочный займ (например, от учредителя общества)

Дебет 51 Кредит 67 — получен долгосрочный кредит.

Дебет 91.02 Кредит 66 — начислены проценты по долгосрочному кредиту (для случая, когда проценты учитываются в составе краткосрочной задолженности)

Дебет 91.02 Кредит 67 — начислены проценты по долгосрочному кредиту (для случая, когда проценты учитываются в долгосрочных пассивах).

3.3 Как составить бухгалтерские проводки в конкретных ситуациях

Пример 6 Заработная плата

Обычно начисления по зарплате не вызываются трудности у бухгалтера:

Дебет 20 (26, 44) Кредит 70 — начислена заработная плата.

Частный случай — начисление заработной платы работникам, занятым на строительстве собственными силами — Дебет 08 Кредит 70

Дебет 70 кредит 68 — удержан НДФЛ с заработной платы

Дебет 70 Кредит 50 (51) — заработная плата выдана из кассы (перечислена на банковскую карту).

Пример 7 Налоги и взносы

Зачастую бухгалтер сомневается в проводках по начислению как самих налогов, так и штрафов / пени по налогам.

Дебет 99 Кредит 68 — начислен налог на прибыль (УСН).

Дебет 20 (26,44) Кредит 69 — начислены взносы с заработной платы.

А вот налог на имущество, например, начисляется на те счета, на которых собираются затраты по деятельности, для которой используется имущество, и проводки формируются в соответствии с учетной политикой на одном из счетов, например:

Дебет 91 Кредит 68 — налог на имущество отнесен на прочие расходы,

Дебет 44 (20) Кредит 68 — налог на имущество отнесен к расходам по обычным видам деятельности — связанным и не связанным с торговлей.

Пример 8 Доходы и расходы, финансовый результат, закрытие года

Затраты на производство продукции, а также затраты, связанные с оказанием услуг, стоимость купленных товаров, учтенные на счетах 20, 26, 44, формируют себестоимость по дебету субсчете счета 90:

Дебет 90.02 Кредит 20, 44

Реализация отражается по кредиту субсчета 90:

Дебет 62 Кредит 90.1

Финансовый результат формируется как разница между суммами, отраженными на указанных суб c четах, которые сначала собираются на субсчете 90.09, а затем отражаются на счете 99:

Дебет 90.09 Кредит 99 — положительный результат продаж (прибыль),

Дебет 99 Кредит 90.09 — отрицательный результат продаж (убыток).

После реформации баланса (закрытии года):

Дебет 84 Кредит 99 — выявлен непокрытый убыток,

Дебет 99 Кредит 84 — сформирована прибыль к распределению.

4 . Как составить бухгалтерские проводки, когда нет информации

Зачастую начинающий бухгалтер сомневается, на каких счетах бухгалтерского учета отразить ту или иную операцию.

Если ситуация не сложная, а просто не хватает опыта, — можно воспользоваться подсказкой бухгалтерской программы.

Например, в 1С в Помощнике «Корреспонденция счетов» можно не только определиться со счетами, участвующими в проводке, но и уточнить документ, с помощью которого операция отражается в учете (Главное / Ввести хозяйственную операцию). Даже если вы уверены только в одном счете, входящем в проводку, задав его, вы получите варианты проводок, из которых сможете выбрать нужную.

Подробнее смотрите в видео:

Для более сложных случаев, когда вызывает сомнение сама операция, либо бухгалтер сталкивается с новыми для него операциями, можно воспользоваться рекомендациями, например, сайта БМЦ. Некоторые рекомендации на сайте БМЦ сопровождаются иллюстративными примерами, содержащими бухгалтерские проводки. Например, Рекомендация Р-88/2017-ОК НЕФТЕКАГ «Вывозные таможенные пошлины». Некоторые другие рекомендации содержат описание, позволяющее бухгалтеру определиться со счетом учета.

Мы с вами рассмотрели основные правила составления бухгалтерских проводок и примеры бухгалтерских проводок для некоторых ситуаций. Если у вас остались вопросы, пишите их в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

А если вы хотите научиться составлять проводки, освоить бухгалтерский и налоговый учет, научиться составлять отчетность, то приглашаем на наш курс «Азбука бухгалтера на ОСНО»

Частые ошибки в проводках: в чем путаются бухгалтеры

В бухгалтерском учете часто возникают ошибки. Ошибки могут быть связаны с различными причинами: и разницей между налоговым и бухгалтерским учетом, и ошибками в первичных документах и регистрах бухгалтерского учета.

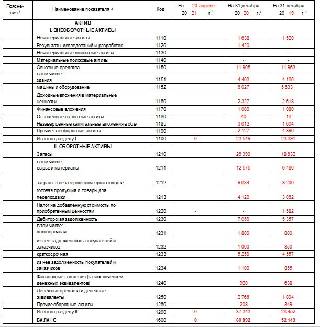

Ошибка 1 — неправильное отражение постоянных разниц

Ошибкой является неприменение ПБУ 18/02 и неотражение постоянных разниц. Постоянные разницы появляются в случае наличия различий в налоговом и бухгалтерском учете. Сначала необходимо разобраться, почему такие разницы возникают. Дело в том, что существует целый ряд нормируемых расходов, нормы для которых установлены для целей налогообложения. Приведем перечень таких расходов.

Нормы, установленные НК РФ:

- расходы на добровольное страхование работников;

- расходы на возмещение затрат работников по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения;

- расходы на капитальные вложения;

- расходы на НИОКР;

- представительские расходы;

- расходы на рекламу;

- расходы при реализации продукции СМИ и книжной продукции;

- расходы на приобретение права на земельные участки;

- расходы на формирование резервов по сомнительным долгам;

- расходы на формирование резерва по гарантийному ремонту и гарантийному обслуживанию.

А вот в бухгалтерском учете эти расходы можно учесть в полном размере.

В результате возникают постоянные разницы, которые увеличат сумму для целей налогообложения прибыли. Если мы этого не сделаем, то сумма будет меньше и в результате мы заплатим меньше налогов, а кроме того, возможны штрафные санкции.

Компания имеет представительские расходы в размере 30 000 рублей. Компания в полном объеме признает расходы и в бухгалтерском учете будет проводка:

Дебет

Кредит

Сумма

Определение

Приняты к учету представительские расходы

Вместе с тем, необходимо сначала рассчитать сумму, которую можно признать в налоговом учете и соответствующее постоянное налоговое обязательства.

Норма составляет 4% от сумм расходов на оплату труда.

Заработная плата — 700 000 рублей.

В налоговом учете можно принять — 28 000 рублей.

Постоянная разница: 30 000 рублей (наши расходы) — 28 000 рублей (норма).

Постоянное налоговое обязательство составит 20% от этой суммы, т.е. 400 рублей.

В проводках это будет выглядеть следующим образом:

Дебет

Кредит

Сумма

Определение

Приняты представительские расход

Начислено постоянное налоговое обязательство

— необходимо заранее нормировать налоговые расходы, чтобы не возникало ошибок и разницы в налоговом и бухгалтерском учете;

— важно помнить, что при наличии различий в бухгалтерском и налоговом учете важно применять Приказ Минфина России от 19.11.2002 N 114н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету „Учет расчетов по налогу на прибыль организаций“ ПБУ 18/02».

Ошибка 2 — занижение расходов в бухгалтерском учете

Причинами занижения в бухгалтерском учете и неотражение в проводках расходов могут быть совершенно разные причины. Это и несогласованность действий бухгалтерии, юристов и других служб, например юридической службы или склада. Также несвоевременное отражение расходов может быть обосновано отсутствием первичных документов, подтверждающих конкретные виды расходов в бухгалтерском учете.

Рассмотрим данную ошибку на конкретном примере.

Пример ошибки.

Арендодатель поднял арендную плату в 2017 году. Счета выставлялись уже с учетом повышенной арендной платы, однако компания целый год оплачивала по старым счетам суммы арендной платы. В результате, возникли ошибки в части непризнанных расходов.

Общая сумма неотраженном в учете расходов 1 000 000 рублей.

Сумма НДС, который предъявлен к вычету 180 000 рублей.

— отразить расходы в учете;

— исправить ошибку в текущем периоде.

Расходы на аренду имущества признаются прочими расходами организации, связанными с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ). Согласно пп. 3 п. 7 ст. 272 НК РФ расходы в виде арендных платежей признаются на последнее число отчетного месяца.

Исправить ошибку возможно в текущем отчетном (налогом) периоде, т.е. в периоде обнаружения ошибки (абз. 3 п. 1 ст. 54 НК РФ).

Нужно также фактически больше уплатить налогов. В период, в котором ошибка обнаружена, при этом в бухгалтерском учете корректируется нераспределенная прибыль прошлых лет, а в периоде обнаружения ошибки расход не признается.

В проводках это будет выглядеть следующим образом:

Дебет

Кредит

Сумма

Определение

Признаны расходы на аренду

Принят НДС к вычету

Признана ОНА с суммы арендной платы (1 000 000 * 20%)

Приведем некоторые рекомендации:

— расходование средств по нормируемым расходам нужно осуществлять приведя в соответствие нормы налогового и бухгалтерского учета;

— следует довести нормы расходования средств в виде разрешенных бюджетов до всех работников.

Ошибка 3 — не списана недостача сырья

Часто бухгалтера не хотят брать на себя ответственность за недостачу материальных ценностей. И факты недостачи скрываются. Однако это будет нарушением бухгалтерского учета, поскольку сведения бухгалтерского учета будут не достоверны.

Для того, чтобы выявить недостачу, необходимо провести инвентаризацию. Сумма выявленной недостачи сырья в пределах норм естественной убыли признается расходом по обычным видам деятельности и относится на счета учета затрат на производство (пп. «б» п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 N 34н, п. 30 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н

Для компании выгодно отражать недостачи в пределах норм, поскольку это увеличивает расходы, а следовательно, снижает налогооблагаемую базу по налогу на прибыль.

Ошибка заключается в том, что никакими проводками недостача в бухгалтерском учете не отражена.

В проводках это будет выглядеть следующим образом:

Дебет

Кредит

Сумма

Определение

Отражена недостача товарно-материальных ценностей по результатам инвентаризации

Отражены потери от недостачи в пределах естественной убыли

Дадим некоторые рекомендации.

Поскольку бухгалтер может не иметь времени для того, чтобы выявлять недостачи, проводить профессиональные расследования, то целесообразно в соответствии с законодательством о бухгалтерском учете необходимо проводить инвентаризации и мероприятий внутреннего контроля. На службу внутреннего аудита может быть возложена обязанность по проверке средств контроля, оценке их функционирования и предоставлению рекомендаций по их улучшению. Выполняя данные обязанности, служба внутреннего аудита обеспечивает уверенность в отношении конкретного средства контроля. Например, служба внутреннего аудита может планировать и проводить тесты или другие процедуры по обеспечению уверенности руководства и лиц, отвечающих за корпоративное управление, в отношении структуры, внедрения и операционной эффективности системы внутреннего контроля, включая те средства контроля, которые являются значимыми для аудита.

Ошибка 4 — неправильное отражение скидок при предоставлении услуг

Сегодня скидки являются частью маркетинговой политики. Невозможно представить работу любой компании без политики скидок и лояльности клиентов. Естественно, есть вип-клиенты, которым предоставляются дополнительные скидки за объем, ретро-скидки. Однако вопрос отражения в бухгалтерском и налоговом учете не достаточно урегулирован в правилах бухгалтерского учета и Налоговом кодексе. Норма ст. 54 НК РФ о пересчете налоговых обязательств перед бюджетом распространяется на ошибки и искажения налоговой базы, а не на предоставление скидок.

Приведем пример ошибки.

Цена договора составляет 424 800 руб. (в том числе НДС 64 800 руб.). Оплата перечислена организацией в семидневный срок в сумме 382 320 руб. (в том числе НДС 58 320 руб.) с учетом 10%-ной скидки (42 480 руб.).

Бухгалтер сразу отражает услуги с учетом скидки.

Дебет

Кредит

Сумма

Определение

Отражена стоимость услуг в соответствии с ценой договора

Но такой подход является неправильным, ведь цена по договору отличается от цены со скидкой. Фактически, бухгалтер не отразил этот факт хозяйственной деятельности.

Однако поскольку на дату выполнения работ (оказания услуг) еще не выполнены условия, дающие право на предоставление скидки, стоимость работ (услуг) признается в составе расходов в полной сумме без учета скидки.

На дату перечисления оплаты исполнителю у организации в соответствии с условиями договора возникает право на скидку. Поскольку при этом изменяется договорная стоимость работ (услуг), величина признанных расходов (кредиторской задолженности) по их оплате подлежит корректировке (п. 6.5 ПБУ 10/99).

После принятия у исполнителя выполненных работ (оказанных услуг) организация вправе принять к вычету сумму НДС, предъявленную исполнителем и указанную в счете-фактуре (пп. 1 п. 2 ст. 171, п. 1 ст. 172 Налогового кодекса РФ). .

В рассматриваемой ситуации согласно договору организация получает скидку путем уменьшения стоимости выполненных исполнителем работ (оказанных услуг) за соблюдение условий договора в части досрочного исполнения обязательства по оплате работ (услуг).

Таким образом, цена договора уменьшается на 10% и сумма уменьшения составляет 42 480 руб. (424 800 руб. x 10%), в том числе НДС 6480 руб. (64 800 руб. x 10%).

Дебет

Кредит

Сумма

Определение

Стоимость работ (услуг) включена в состав расходов по обычным видам деятельности

(424 800 — 64 800)

Отражен НДС, предъявленный организации со стоимости выполненных услуг

НДС принят к вычету

Перечислена оплата с учетом причитающейся скидки

Уменьшены расходы по обычным видам деятельности на сумму полученной скидки

(42 480 — 42 480 / 118×18)

Скорректирован предъявленный НДС в части полученной скидки

Восстановлен НДС с суммы предоставленной скидки, принятый к вычету

Важно обратить внимание на НДС, поскольку часто это вызывает споры с налоговыми органами.

В соответствии с пп. 4 п. 3 ст. 170 НК РФ в случае изменения стоимости выполненных работ (оказанных услуг) в сторону уменьшения сумма налога в размере разницы между суммой налога, исчисленной исходя из стоимости выполненных работ (оказанных услуг) до и после такого уменьшения, подлежит восстановлению. Восстановление НДС организацией производится в налоговом периоде, на который приходится наиболее ранняя из следующих дат:

— дата получения первичных документов на изменение стоимости выполненных работ (оказанных услуг);

— дата получения корректировочного счета-фактуры, выставленного исполнителем при изменении стоимости выполненных работ (оказанных услуг)

Ошибка 5 — неправильное отражение скидок достижение договорных условий в части досрочной оплаты выполненных работ

Существуют и необычные виды скидок, например, за результат, за своевременное выполнение технического задания. Поскольку данные виды скидок действительно специфичны, то и возникают различные ошибки в учете.

Рассмотрим ошибки на примере.

Организацией заключен договор с заказчиком, согласно которому срок оплаты выполненных работ (оказанных услуг) равен одному месяцу со дня принятия работ (услуг) заказчиком. В случае оплаты заказчиком работ (услуг) в течение 10 дней со дня их принятия заказчику предоставляется скидка в размере 10% стоимости работ (услуг), на сумму которой производится корректировка стоимости выполненных работ (оказанных услуг). Сумма скидки, не учтенная заказчиком при оплате, перечисляется на расчетный счет заказчика. Цена договора составляет 424 800 руб. (в том числе НДС 64 800 руб.). Фактическая себестоимость выполненных работ (оказанных услуг) составила 310 000 руб., что по данным налогового учета равно сумме прямых затрат организации на выполнение данных работ (оказание услуг). Принятие заказчиком выполненных работ (оказанных услуг) оформляется актом приемки-сдачи по установленной договором форме.