Особенности аудита расчетов по оплате труда на предприятиях России

Спесивцева, А. Л. Особенности аудита расчетов по оплате труда на предприятиях России / А. Л. Спесивцева. — Текст : непосредственный // Молодой ученый. — 2015. — № 11 (91). — С. 996-998. — URL: https://moluch.ru/archive/91/19470/ (дата обращения: 13.12.2021).

Цель аудита расчетов с персоналом по оплате труда заключается в проверке соблюдения действующего законодательства о труде, правильности начисления заработной платы и удержаний из нее, документального оформления и отражения в учете всех видов расчетов между предприятием и его работниками.

При этом решается комплекс задач:

— подтверждение бухгалтерского учета расчетов по оплате труда и системы внутреннего контроля;

— достоверность производимых начислений и выплат работникам по всем основаниям и отражения их в учете;

— законность и полнота удержаний из заработной платы и из других выплат сотрудникам в пользу предприятия, бюджета, Пенсионного фонда РФ, других юридических и физических лиц;

— проверка организации аналитического учета расчетов с персоналом по оплате труда и взаимосвязи аналитического и синтетического учета;

— проверка соблюдения организацией налогового законодательства по операциям, связанным с расчетами по оплате труда.

Аудиторская организация при выполнении вышеуказанных работ должна руководствоваться Федеральным стандартом аудита № 3 «Планирование аудита».

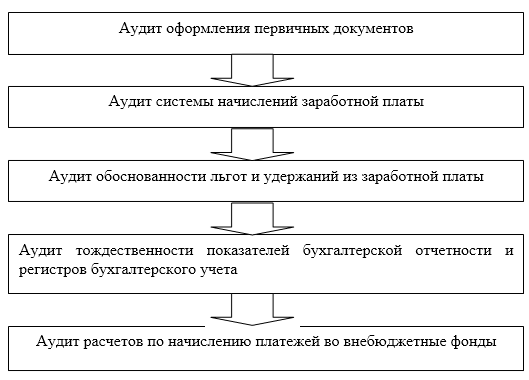

План аудита включает в себя:

— аудит оформления первичных документов;

— аудит системы начислений заработной платы;

— аудит обоснованности льгот и удержаний из заработной платы;

— аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета;

— аудит расчетов по начислению платежей во внебюджетные фонды.

Источники аудиторских доказательств:

1) Договоры с персоналом: гражданско-правовые (подряд, возмездное оказание услуг), трудовые, коллективные, отраслевые договоры; договоры о материальной ответственности; договоры личного страхования, на выдачу ссуд, продажу товаров в кредит; распоряжения; контракты. Положение о формах премирования.

2) Первичная документация по учету кадров: № Т-1 «Приказ (распоряжение) о приеме работника на работу»;№ Т-2 «Личная карточка работника»; № Т-3 «Штатное расписание»; № Т-5 «Приказ (распоряжение) о переводе работника на другую работу»; № Т-6 «Приказ (распоряжение) о предоставлении отпуска работнику»; № Т-7 «График отпусков»; № Т-8 «Приказ (распоряжение) о прекращении (расторжении) трудового договора с работником (увольнении)»; № Т-9 «Приказ (распоряжение) о направлении работника в командировку»; № Т-10 «Командировочное удостоверение»; № Т-10а «Служебное задание для направления в командировку и отчет о его выполнении»; № Т-11 «Приказ (распоряжение) о поощрении работника»; № Т-12 «Табель учета рабочего времени и расчета оплаты труда»; № Т-13 «Табель учета рабочего времени»; № Т-60 «Записка-расчет о предоставлении отпуска работнику»; № Т-61 «Записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении)»; № Т-73 «Акт о приеме работ, выполненных по срочному трудовому договору, заключенному на время выполнения определенной работы».

3) Регистры синтетического и аналитического учета, которые включают карточки и сводные ведомости по заработной плате (№ Т-49 «Расчетно-платежная ведомость»; № Т-51 «Расчетная ведомость»; № Т-53 «Платежная ведомость»; № Т-53а «Журнал регистрации платежных ведомостей»; № Т-54 «Лицевой счет»), журналы-ордера, обороты по счетам, оборотно-сальдовые ведомости по счетам 68, субсчет «Расчеты по налогу на доходы физических лиц», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 73 «Расчеты с персоналом по прочим операциям»;

4) Бухгалтерская финансовая отчётность, декларации по страховым взносам в ФСС, ПФ РФ, ФФОМС.

5) Пересчёт заработной платы за неотработанное время, больничных, резерва на оплату отпусков.

6) Опрос сотрудников организации (бухгалтеров, сотрудников отдела кадров)

7) Анализ среднего уровня заработной платы, норм выработки, производительности труда, содержания договоров.

Методы и приемы аудиторской проверки:

— проверка арифметических расчетов клиента (пересчет);

— проверка соблюдения правил учета отдельных хозяйственных операций;

— устный опрос персонала, руководства экономического субъекта и независимой (третьей) стороны;

— проверка первичных документов.

Проверка арифметических расчетов клиента (пересчет) используется для подтверждения достоверности арифметических подсчетов сумм по оплате труда персонала и точности отражения их в бухгалтерских записях.

Проверка соблюдения правил учета отдельных хозяйственных операций позволяет аудиторской организации осуществлять контроль за учетными работами, выполняемыми бухгалтерией, и корреспонденцией счетов по оплате труда.

Подтверждение используется для получения информации о реальности остатков на счетах расчетов по оплате труда бюджетом и внебюджетными фондами.

Устный опрос используется в ходе получения ответов на вопросник аудитора при предварительной оценке состояния учета расчетов с персоналом по оплате труда, а также в процессе их проверки, при уточнении у специалистов отдельных совершенных хозяйственных операций, вызывающих сомнение.

Проверка документов позволяет аудитору убедиться в реальности определенного документа. Рекомендуется выбрать определенные записи в бухгалтерском учете и проследить отражение операций в учете вплоть до того первичного документа, который должен подтверждать реальность и целесообразность выполнения этой операции.

Прослеживание используется при изучении кредитовых оборотов по аналитическим счетам, ведомостям, отчетам, синтетическим счетам, отраженным в Главной книге, при этом необходимо обращать внимание на нетиповые корреспонденции счетов.

Проверку расчетов с персоналом необходимо разбить на несколько этапов.

На данном этапе изучается численность категорий персонала, а также система оплаты труда.

Далее проводится оценка системы внутреннего контроля. Для этого необходимо составить лист тестирования системы внутреннего контроля.

Цель дальнейшего планирования — организовать эффективную и экономически оправданную проверку данного участка учета в организации. На этапе планирования необходимо определить цели аудита, сроки его проведения; разработать программу аудита.

Для этого необходимо также рассчитать аудиторский риск и уровень существенности.

Программа аудиторской проверки

1. Анализ учредительных документов, учетной политики предприятия.

2. Проверка тождественности данных бухгалтерского учета и отчетности.

Проводится проверка тождественности данных бухгалтерского учёта и отчётности на начало и конец рассматриваемого периода. Проверяются 70, 69 и 68.1 счета. Отдельно проводятся сверки 69 и 68.1 счетов с данными сверок с налоговыми органами.

Осуществляется инспектирование и пересчет числовых данных в первичных документах по операциям, попавшим в выборку.

3. Проверка наличия оснований для начисления заработной платы и правильности документального оформления расчетов с персоналом.

При проведении аудита необходимо установить выполняются ли требования нормативных актов при начислении повременной оплаты труда.

При повременной системе оплаты труда работникам оплачивается то время, которое они фактически отработали.

По документам, попавшим в выборку, проверяется полнота отражения в бухгалтерском учете хозяйственных операций.

4. Проверка правильности начисления и расчета отпускных.

При проверке оплаты за время отпуска обращается внимание на дату начала отпуска по приказу и табелю, правильность определения расчетного периода и соответствие сумм заработной платы по месяцам расчетного периода в расчете отпускных и лицевом счете.

5. Проверка правильности начисления и расчета заработной платы за период нахождения в командировке.

6. Проверка правильности расчетов с работниками при увольнении.

7. Проверка операций по гражданско-правовым и авторским договорам.

8. Проверка правильности удержаний из заработной платы (кроме НДФЛ).

9. Проверка правильности выплаты заработной платы и ее депонирования.

10. Налог на доходы физических лиц (НДФЛ).

Аудит НДФЛ проводился, чтобы проверить правильность начисления и своевременность уплаты налога.

11. Страховые взносы во внебюджетные фонды

Аудиторская проверка расчетов с персоналом по оплате труда неразрывно связана с проверкой правильности определения налоговой базы и полноты начисления и перечисления организациями страховых вносов. Проверка правильности формирования налогооблагаемой база по начислению страховых взносов производится в соответствии с порядком, установленным Федеральным законом от 24 июля 2009г. № 212-ФЗ [1].

Ошибки и рекомендации по результатам аудита расчетов по оплате труда

Заключительный этап аудита расчётов с персоналом по оплате труда содержит анализ ошибок, выявленных в ходе проверки, а также рекомендации по устранению данных ошибок.

1. Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (в редакции от 31.12.2014 г.).

Аудит расчетов с персоналом по оплате труда

Основные положения аудита расчетов с персоналом по оплате труда

Расчеты с персоналом труда представляют собой довольно сложный и трудоемкий участок работы. Аудитору необходимо руководствоваться множеством нормативно-правовых актов при проверке расчетов с персоналом по оплате труда в организации.

Таким образом, цель аудита расчетов с персоналом по оплате труда включает в себя проверку соответствия принятой на предприятии методики учета по оплате труда с действующими в РФ нормативно-правовыми актами за определенный период деятельности предприятия.

Задачи аудита расчетов с персоналом по оплате труда следующие (Рис.1):

Рисунок 1. Задачи аудита расчетов с персоналом по оплате труда

Расчеты с персоналом по оплате труда включают в себя проверку:

- начислений заработной платы по установленным предприятием окладам, сдельным расценкам и т.п.;

- расчет удержаний из начисленной заработной платы работников организации;

- расчет начислений социальных взносов на заработную плату работников организации;

- сроки и порядок выплаты заработной платы работникам организации;

- порядок начислений и выплаты дополнительной заработной платы, премий;

- порядок начислений выплат за неотработанное время (отпускные, больничные, оплата простоев и т.п.);

Планирование аудита расчетов с персоналом по оплате труда

Составляя план аудиторской проверки расчетов с персоналом по оплате труда, аудитор учитывает специфику деятельности организации, а именно:

- наличие особых условий труда;

- продолжительность рабочего дня смены;

- наличие условий для дополнительных выплат работникам;

- и т.п.

План аудиторской проверки, как правило, состоит из последовательности следующих аудиторских процедур (Рис.2):

Рисунок 2. План аудиторских процедур

Готовые работы на аналогичную тему

Этапы аудиторской проверки расчетов с персоналом по оплате труда

Аудиторская проверка соблюдения норм трудового законодательства осуществляется в три основных этапа.

На 1 этапе аудитор знакомится с документами предприятия, где отражены условия труда работников предприятия. Как правило, данная информация отражена в учетной политике предприятия. Данные о размерах окладов, отражены в штатном расписании организации.

На 2 этапе аудитор начинает проверку с оформления работников на работу в организацию. При этом, аудитор проверяет наличие и правильность оформления таких документов, как:

- трудовые договора,

- личные карты работников;

- приказы о приеме, переводе или увольнении;

- трудовые книжки сотрудников;

- и т.д.

Далее, аудитор проверяет наличие и правильность оформления таких документов как:

- табель учета рабочего времени, по каждому сотруднику;

- расчетно-платежная ведомость, где отражено начисление заработной платы и удержания из нее;

- расчеты отпускных, больничных, премий и т.д.;

- платежные ведомости на выплату заработной платы при ее выплате наличными денежными средствами из кассы предприятия;

- выписки банка при выплате заработной платы на банковские карты работников;

- наличие документов, на основании которых применяются различные льготы;

После проверки наличия всех необходимых документов для учета расчетов с персоналом труда, аудитор производит проверку записей по оплате труда в учетных регистрах и их отражение в отчетности организации. Для этого аудитор производит проверку:

- оборотов по счетам $70, 68, 69, 50, 51$ и т.п.

- сверка остатков и оборотов по указанным счетам с оборотно-сальдовой ведомостью и главной книгой;

- сверка данных в главной книге и отчетности организации.

На 3 этапе аудитор формирует аудиторское заключение, в котором документирует результаты аудиторской проверки и отражает все обнаруженные неточности, искажения и нарушения. По результатам аудиторской проверки, аудитор может предложить руководству аудируемой организации мероприятия по устранению выявленных нарушений и оптимизации учета расчетов с персоналом по оплате труда в будущем.

Методические аспекты планирования аудиторской проверки расчетов с персоналом по оплате труда

Предмет. В процессе осуществления деятельности любая организация сталкивается с необходимостью привлечения наемных работников, поэтому правильно поставленная система учета расчетов по оплате труда является важным аспектом не только с точки зрения взаимоотношений с персоналом, но и с точки зрения формирования затрат и, как следствие, определения финансового результата деятельности организации. В статье рассматриваются методические аспекты по планированию проведения аудиторской проверки расчетов по оплате труда.

Цели. Изучение сущности и практических аспектов планирования аудита расчетов с персоналом по оплате труда, формирование основных этапов проведения аудита, а также разработка стратегии и плана аудиторской проверки.

Методология. В рамках статьи были использованы общенаучные методы исследования, такие как анализ, синтез, методы сравнения и обобщения материалов.

Результаты. В статье определены основные направления и области проведения аудита, приведены этапы аудиторской проверки с выделением видов работ, а также разработана общая стратегия проведения аудита, предусматривающая основные решения аудиторской организации по предполагаемому объему аудита и временным рамкам его проведения и план аудиторской проверки.

Область применения. Рассмотренные аспекты планирования аудита расчетов с персоналом по оплате труда могут использоваться в качестве методического обеспечения при подготовке и проведении аудиторской проверки.

Выводы. Аудит расчетов с персоналом по оплате труда является весьма трудоемким в связи с наличием различных систем и форм оплаты труда, однако проведение аудита позволит выявить спорные моменты и привести систему оплаты труда, существующую в организации, в соответствие с действующим трудовым и налоговым законодательством.

В рамках проведения эффективной политики в сфере управления трудовыми ресурсами руководство достаточно часто сталкивается с различными спорными ситуациями, обусловленными как нарушением трудового законодательства, регулирующего систему оплаты труда, так и порядком начисления сумм заработной платы и удержаний из нее. Кроме того, перед каждым руководителем стоит задача по формированию экономически обоснованной и эффективной системы оплаты труда.

По своей экономической сути заработная плата предусматривает стимулирование производственного поведения персонала организации при формировании вознаграждения за труд пропорционально вкладу работника в результаты ее деятельности. Заработная плата затрагивает не только микроэкономические процессы, происходящие в организации между руководством, персоналом и собственниками, но и макроэкономические, отражая уровень социально-экономического положения работников [1].

В рамках гражданского законодательства заработная плата рассматривается как вознаграждение за труд исходя из квалификации работника, сложности, количества и качества выполняемых работ, а также предусматриваются компенсационные и стимулирующие выплаты, обусловленные характером осуществления трудовой деятельности и различными видами дополнительных выплат согласно принятым в организации внутренним положениям <1>.

<1> Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 N 51-ФЗ (в ред. от 29.12.2017). URL: http://www.consultant.ru.

Учитывая сложность и многогранность процедуры начисления заработной платы, руководству необходимо обладать достоверной информацией, а наилучшим инструментом контроля расчетов с персоналом по оплате труда является аудит расчетов по оплате труда [2].

Вопросы методологии аудита расчетов с персоналом по оплате труда рассматривают в своих трудах Ю.П. Зеленко, Г.И. Золотарева [3], Е.Н. Лищук, А.С. Герман [4], С.М. Бычкова, Т.Ю. Фомина [5], Н.В. Парушина [6] и многие другие, раскрывая общие принципы проведения аудита, описывая выявленные типичные ошибки и нарушения, однако планирование аудита расчетов с персоналом по оплате труда требует более глубокого изучения и детализации.

В рамках проведения аудиторской проверки расчетов с персоналом предусматриваются проведение исследований и оценка влияния всех элементов системы оплаты труда на мотивационное состояние персонала, проверка обоснованности и рациональности применения различных форм и систем оплаты труда в организации, а также поиск резервов повышения производительности труда для обеспечения достижения целей развития организации [7].

Целью проведения аудита расчетов с персоналом является проверка правильности осуществления документального оформления, отражение операций с персоналом по оплате труда в бухгалтерском учете организации, контроль соблюдения трудового законодательства при работе с персоналом, установление достоверности применяемых в организации методик учета и налогообложения операций по начислению и выплате заработной платы, а также выявление имеющихся ошибок в учетных регистрах и оценка их влияния на достоверность бухгалтерской отчетности <2>.

<2> Шеремет А.Д., Суйц В.П. Аудит: Учебник / А.Д. Шеремет, В.П. Суйц. 6-е изд. М.: ИНФРА-М, 2014. 352 с.

Для достижения поставленной цели в рамках проведения аудита должен быть решен ряд задач, а именно:

- проверка внутренних нормативных документов в части регулирования расчетов с персоналом по оплате труда;

- проверка полноты и правильности документального оформления трудовых отношений и расчетов с персоналом;

- проверка организации аналитического и синтетического учета расчетов с персоналом по оплате труда;

- проверка тождественности показателей бухгалтерской отчетности и бухгалтерских регистров в части отражения задолженности по расчетам с персоналом по оплате труда.

Исходя из целей и задач, которые ставит перед собой аудитор, выделяются основные направления аудита и области проверки, представляющие собой объекты бухгалтерского учета, отражаемые на определенных счетах (рис. 1).

Направления и области аудиторской проверки

Источник: авторская разработка.

При проведении аудиторской проверки расчетов с персоналом по оплате труда аудитор должен использовать как нормативно-правовые источники информации, регулирующие данный раздел бухгалтерского учета и порядок проведения аудита, так и первичные документы и сводные регистры, применяемые в организации, количество которых зависит от применяемой в организации формы и системы оплаты труда.

Авторы, такие как О.С. Дьяконова, Е.М. Горюнова [8], А.А. Голенко, И.А. Кислая [9], И.Н. Богатая, К.И. Лосик [10], В.В. Глинских [11], Л.А. Соколова, В.Е. Илюшин [12], выделяют ряд последовательных этапов, включающих в себя как проверку правомерности и соблюдения законодательства, так и непосредственно проверку начисления различных видов оплаты труда, удержаний и отражение в отчетности.

Анализ работ указанных авторов позволил нам выделить ряд последовательных этапов проведения аудиторской проверки, представленных на рис. 2.

Этапы проведения аудита расчетов с персоналом по оплате труда Рисунок 2

Источник: авторская разработка.

В рамках этапа подготовки к проведению аудита аудитору необходимо определить предполагаемый объем работ и продолжительность проведения аудита, выделить наиболее важные аспекты проводимого аудита, выяснить условия, требующие особого внимания, установить степень доверия учетной системе и внутреннему аудиту проверяемой организации, определить сущность и объем аудиторских доказательств и др.

Планирование аудиторской проверки позволяет уделить внимание важнейшим направлениям аудита, а также способствует более эффективному распределению всех видов работы. Объем аудиторской работы напрямую зависит от размера аудируемой организации, сложности проводимого аудита, опыта аудиторской работы и знания особенностей деятельности клиента. При определении цели проверки аудитор должен обсудить с клиентом характер, объем и условия работы, выяснить, чего ждет от него клиент и каковы его требования [13].

В практике проведения аудиторской проверки трудового законодательства и расчетов с персоналом по оплате труда аудитор использует различные приемы получения аудиторских доказательств (рис. 3).

Аудиторские процедуры сбора аудиторских доказательств

Источник: авторская разработка.

Проверку системы внутреннего контроля необходимо проводить в соответствии с Международным стандартом аудита 315 «Выявление и оценка рисков существенного искажения посредством изучения организации и ее окружения» в разрезе следующих направлений:

- контрольная среда;

- процесс оценки рисков в организации;

- информационная система, связанная с финансовой отчетностью, в том числе соответствующие бизнес-процессы, и информационное взаимодействие;

- контрольные действия, значимые для проведения аудита;

- мониторинг средств контроля <3>.

Для оценки эффективности системы внутреннего контроля разрабатываются специальные тесты средств контроля, на основании которых дается качественная и количественная оценка системы внутреннего контроля, а также формируется мнение аудитора о состоянии системы внутреннего контроля [15] (табл. 1).

Рабочий документ по оценке системы внутреннего контроля расчетов по оплате труда (фрагмент)

Элемент системы внутреннего контроля

- Оценка контрольной среды

1.1. Оценка уровня профессиональной компетенции главного бухгалтера

1.2. Оценка квалификации работников бухгалтерии и кадровой службы

1.3. Оценка системы документооборота по движению кадровой документации

в установленные сроки

с нарушением сроков

- Оценка трудовых отношений и соблюдения законодательства о труде

2.1. Проверка наличия всех трудовых договоров и правильности их оформления

2.2. Проверка наличия всех распорядительных документов по движению кадров и выплате всех видов доплат

Цели, задачи и объекты аудита расчётов с персоналом по оплате труда

Цель аудита учета труда и заработной платы — основываясь на действующих нормативно-правовых актах, осуществить аудиторскую проверку и выразить мнение о достоверности и порядке ведения бухгалтерского учета труда и заработной платы [6; С.25].

К числу основных комплексов задач, которые необходимо проверить при аудите расчетов учета труда и заработной платы, относятся следующие:

· соблюдение положений законодательства о труде, состояние внутреннего контроля по трудовым отношениям;

· учет и контроль выработки и начисления заработной платы рабочим-сдельщикам;

· учет и начисление повременных и прочих видов оплат;

· расчеты удержаний из заработной платы физических лиц;

· аналитический учет по работающим (по видам начислений и удержаний);

· сводные расчеты по заработной плате;

· расчет налогооблагаемой базы с фонда оплаты труда, учет налогов и платежей с фонда оплаты труда;

· расчеты по депонированной заработной плате [10; С.47].

Объектами аудита учета труда и заработной платы являются первичная информация, в качестве которой в основном используются унифицированные формы первичной документации, а также регистры бухгалтерского учета и отчетность.

Источниками информации, т.е. объектами аудита по учету труда и заработной платы, являются документы по зачислению, увольнению и переводу работников предприятия, первичные документы, регистры бухгалтерского учета и отчетность. Ведение первичного учета по унифицированным формам распространяется на юридических лиц всех форм собственности, осуществляющих деятельность в отраслях народного хозяйства. Так, по учету личного состава используются следующие формы.

1. Приказ (распоряжение) о приеме на работу (ф. № Т-1) — составляется на каждого члена трудового коллектива работником отдела кадров или лицом, ответственным за прием работников. В нем указывается разряд работника, его оклад, испытательный срок. После этого приказ визируется в соответствующей службе с целью подтверждения оклада и его соответствия штатному расписанию и подписывается руководителем организации. С приказом знакомят вновь принятого работника под его расписку.

2. Личная карточка (ф. № Т-2) — заполняется на каждого работника в одном экземпляре. В ее разделах содержатся общие сведения о работнике (фамилия, имя, отчество, дата и место рождения, образование и др.), сведения о воинском учете, назначении и перемещении, повышении квалификации, переподготовке, отпуске, аттестации и дополнительные сведения.

3. Приказ (распоряжение) о переводе на другую работу (ф. № Т-5) — составляется в двух экземплярах в отделе кадров при оформлении перевода работника из одного подразделения в другое. Один экземпляр остается в отделе кадров, второй передается в бухгалтерию. Приказ визируется руководителями соответствующих структурных подразделений и подписывается руководителем организации.

4. Приказ о предоставлении отпуска (ф. № Т-6) — применяется для оформления ежегодного отпуска и отпусков других видов. Содержит все необходимые сведения для расчета отпускных сумм и удержаний.

5. Приказ о прекращении трудового договора (контракта) (ф. № Т-8) — составляется в двух экземплярах в отделе кадров и подписывается руководителем подразделения организации и ее руководителем. В нем указывают причину и основание увольнения.

По учету использования рабочего времени и расчетов с персоналом по оплате труда применяются: табель учета использования рабочего времени и расчета заработной платы (ф. № Т-12), табель учета использования рабочего времени (ф. № Т-13). Необходимо отметить, что табельный учет охватывает всех работников организации. Каждому из них присваивается определенный табельный номер, который указывается во всех документах по учету труда и заработной платы. Сущность табельного учета заключается в ежедневной регистрации явки работников на работу, ухода с работы, всех случаев опозданий и неявок с указанием их причины, а также часов простоя и часов сверхурочной работы.

Независимо от формы первичные документы содержат в себе, как правило, следующие реквизиты: место работы (цех, участок, отделение); время работы (дата); наименование и разряд работы; количество и качество работы; фамилии, инициалы, табельные номера и разряды рабочих; нормы времени и расценки за единицу работы; сумму заработной платы рабочих; шифры учета затрат, на которые относится начисленная заработная плата.

К регистрам, которые подлежат проверке, относятся сводные ведомости распределения заработной платы, регистры по счету 76 «Расчеты с разными дебиторами и кредиторами» в части расчетов по исполнительным листам и депонированной заработной плате, журналы-ордера № 8 и № 10 (при журнально-ордерной форме учета), Главная книга, баланс (ф. № 1).

Нормативные документы. Типичные ошибки

Аудит расчётов по оплате труда осуществляется на базе следующих нормативных документов:

1. Трудовой кодекс РФ.

2. Инструкция о составе фонда заработной платы и выплат социального характера (утв. Постановлением Госкомстата России № 116 от 24.11.2000г.).

3. ПБУ № 10/99 «Расходы организации».

Для аудитора очень важно знание наиболее распространенных ошибок и нарушений, встречающихся при расчетах по оплате труда. Наиболее характерные из них:

— не применяются типовые формы первичных документов по оплате труда;

— не ведутся табели учета рабочего времени;

— включение в себестоимость продукции для целей налогообложения оплаты труда за проведение строительных работ;

— не включались в совокупный доход работающих суммы премий и выданных подарков;

— неверно производилось начисление НДФЛ;

— неверно рассчитывались суммы по прочим выдам выплат [12; С.84].

ПЛАНИРОВАНИЕ АУДИТА расчётов с персоналом по оплате труда ОАО «АРСЛАН»

Цель и процесс планирования аудита

Планирование аудита (рис. 2.1) предполагает разработку общей стратегии и детального подхода к ожидаемому характеру, срокам проведения и объему аудиторских процедур.

1) планирование

ознакомление с деятельностью оценка риска, работа по организации

клиента, системой внутреннего установление аудита

контроля и бухучета уровня существенности

2) тестирование средств 3) аудиторские процедуры

контроля по существу

проверка оборотов и сальдо аналитические процедуры

4) формулирование мнения аудитора, составление

аудиторского отчета и заключения.

Рис. 2.1. Схема проведения аудиторской проверки

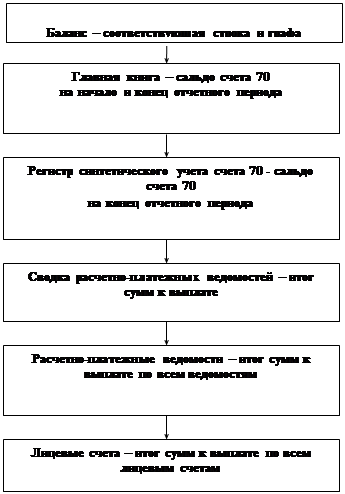

Проверку достоверности обязательств по расчетам с персоналом по оплате труда начинают с установления тождества учетных и отчетных данных по схеме 2.2:

При обнаружении несоответствий необходимо установить причину расхождений. Эффективное проведение всех процедур в ходе аудита базируется на их тщательном планировании и подготовке. Поэтому первым (начальным) этапом аудиторской проверки является этап планирования

|

Рис. 2.2. Схема проверки достоверности обязательств по расчетам с персоналом по оплате труда

Целью планирования аудита является определение его стратегии и тактики, составление общего плана аудиторской проверки, разработка аудиторской программы.

Процесс планирования аудита проходит несколько стадий:

1) предварительное планирование;

2) подготовка и составление общего плана;

3) подготовка и составление программы [12; С.79].

В соответствии с правилом (стандартом) «Письмо-обязательство аудиторской организации о согласии на проведение аудита», работа с заказчиком должна начинаться с предварительного планирования. Письму-обязательству о согласии на проведение аудита должно предшествовать официальное предложение заказчику с просьбой об оказании ему аудиторских услуг. После этого аудитор проводит предварительное планирование и знакомство с организацией клиента. Правильнее сказать, на данной стадии происходит обоюдное знакомство потенциальных партнеров: аудиторской организации и потенциального клиента, обмен информацией, которая позволила бы каждой из сторон (в первую очередь аудиторской организации) принять решение о принципиальной возможности и целесообразности дальнейшего сотрудничества.

По завершении стадии предварительного планирования аудитор должен принять решения:

1) о принципиальной возможности аудита бухгалтерской отчетности заказчика;

2) о принципиальной возможности сотрудничества с заказчиком;

3) о наличии в аудиторской организации необходимых ресурсов для качественного аудита бухгалтерской отчетности заказчика [3; С.102].

Основные процедуры предварительного ознакомления аудитора с клиентом:

1) определение цели проверки у данного клиента и возможного использования ее результатов;

2) определение отраслевых особенностей и специфики деятельности заказчика, его организационно-управленческого устройства;

3) знакомство с прежними аудиторскими заключениями, отчетами внутренних аудиторов, материалами налоговых проверок;

4) экспресс-анализ отчетности, предварительное знакомство с состоянием бухгалтерского учета и системы внутреннего контроля клиента;

5) оценка собственной способности аудитора к выполнению работы с точки зрения наличия подготовленного персонала, знания специфики отрасли, особенностей её законодательного регулирования и т.д.

В общем плане аудита предусматриваются сроки проведения аудита, составляется график проведения аудита, отчет и аудиторское заключение.

В процессе планирования затрат времени аудитору необходимо учесть:

· проведенные оценки рисков аудита.

В общем плане аудиторская организация определяет способ проведения аудита на основании результатов предварительного анализа, оценки надежности системы внутреннего контроля, оценки рисков аудита. Для повышения доверия и действенности аудита аудитор может предварительно согласовать свой план с клиентом.