Как вести бухучет кассовых операций

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Расчеты наличными деньгами, несмотря на множество вариантов безналичных расчетов, остаются все так же актуальны. Они учитываются в организациях на активном счете 50 «Касса». Бухгалтеру, кроме стандартных проводок и привычных форм первичных документов по кассе, приходится учитывать и изменения законодательства, и введение в обиход кассовых операций технических новшеств – онлайн-касс (кстати, не так давно собрали горячий ТОП-10 вопросов про онлайн-кассы), уделять внимание возникающим в бухучёте нюансам: соблюдение кассовой дисциплины всегда строго контролируется государством.

Порядок ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства.

Общие положения и нюансы

Порядок ведения кассовых операций определен один и тот же вне зависимости от вида деятельности и правовой формы хозяйствующего субъекта. Он содержится в указании №3210-У от 11/03/14 г. Банка РФ.

Для некоторых участников рынка определен упрощенный порядок учета кассы. Это:

- фирмы малого бизнеса и микро-бизнеса;

- ИП.

И те и другие освобождены от обязанности расчета кассового лимита, а предприниматели могут вообще не вести кассовый учет, т.е. не оформлять приходные и расходные кассовые ордера, не заполнять кассовую книгу. Тем не менее специалисты советуют предпринимателям вести кассовый учет, поскольку на практике эти данные часто используются (например, при оформлении банковского кредита, в случае спорных ситуацией, связанных с выдачей наличных). При этом ИП должны вести учет доходов (расходов), физических показателей для целей НУ (письмо ФНС №ЕД-4-2/13338 от 9/07/14 г.).

Вопрос: Сколько кассовых книг при совершении кассовых операций должна вести организация, если у обособленного подразделения зарегистрировано пять аппаратов ККТ и оно расположено в другом регионе РФ?

Посмотреть ответ

Учет наличности состоит из:

- учета прихода и расхода по кассе с заполнением приходных и расходных кассовых ордеров (ф. КО-1, КО-2);

- хранения наличности;

- установления и соблюдения лимита кассы; (ф. КО-4);

- сдачи наличных денег в банк.

Документы кассы подписываются бухгалтером, а если его нет – руководством, с обязательным проставлением оттиска печати. При приеме наличных необходимо вручить лицу, сдавшему деньги, корешок ПКО.

Если у фирмы несколько касс и кассиры взаимодействуют со старшим кассиром, передают ему деньги, используется учетная форма КО-5, в ней учитываются принятые и выданные в течение дня средства.

Если у фирмы имеются обособленные подразделения, они ведут кассовые книги, а в головной офис передают копии листов кассовой книги для сведения данных. Наличные могут выдаваться не только лично гражданину, но и его представителю по доверенности. В обоих случаях кассир, прежде чем выдать деньги, проверит данные паспорта получателя. В документах на выдачу обязательно помечается, что деньги выдавались по доверенности.

Заработная плата выдается из кассы по расчетным (расчетно-платежным) ведомостям, может быть оформлен и расходный ордер на выдачу. На сумму, выданную по ведомости, тоже составляется общий РКО. Выдача средств «подотчетнику» возможна либо по его заявлению, либо по распоряжению руководства.

При выплате наличных по одному договору из кассы имеется ограничение – 100 тыс. рублей, однако оно не касается расчетов с физлицами (указание №3073-У Банка РФ от 7/10/13 г.).

Как считать лимит кассы

В приложении к документу №3210-У от 11/03/14 г. Банка РФ предлагается два варианта расчета кассового лимита:

- по объему поступления наличности в кассу;

- по объему выдачи наличности из кассы.

Формулы расчета такие:

- L1 = V / P * Nc – «по объему поступления»;

- L2 = R / P * Nn – «по объему выдачи».

Здесь L1 и L2 – рассчитанные лимиты, V и R – величина поступления и выдачи наличности, Nc и Nn – временной промежуток в р. днях между моментами сдачи выручки, получения денег в банке по чеку, соответственно. Он не может превышать 14 р. дней; P – расчетный период, за который учитывается величина поступления или выдачи наличности. Он не может быть выше 92 р. дней. Из расчета «по объему выдачи» исключаются дни и суммы выплат зарплаты, иных выплат сотрудникам «зарплатного» характера.

Пример. Организация устанавливает лимит кассы. За расчетный период взят декабрь прошлого года. В нем 21 рабочий день. Расчет лимита ведется по первому варианту, объем полученной наличной выручки — 550 000 рублей. Выручка, по соглашению с банком, сдается раз в 3 дня.

550000 / 21 * 3= 78571 рубль – лимит кассы.

Аналогично рассчитывается лимит и по объему выдачи.

Сверхлимитные суммы на конец дня вычисляют, вычитая из фактического остатка наличности установленный лимит и невыданную заработную плату.

Сверхлимитный остаток может быть превышен в дни:

- выдачи зарплаты (не более 5 р. дней);

- выходные и праздники (наличность сдается в первый р. день).

Если юрлицо имеет обособленные подразделения, общий лимит рассчитывается с учетом лимитов в обособленных подразделениях.

Кассовый лимит могут не рассчитывать ИП, представители малого бизнеса.

Проводки

Стандартные, наиболее часто используемые в БУ корреспонденции счетов по кассе приведены ниже.

- 50/51 – с расчетного счета оприходованы деньги.

- 50/62 – покупатель внес оплату (аванс в счет поставок).

- 50/66,67 – в кассу поступили средства по кредиту (краткосрочному, долгосрочному).

- 50/75 – учредители сделали взнос в уставный капитал наличными.

- 51/50 – сверхлимитная сумма сдана в банк.

- 70/50 – выдана наличными зарплата.

- 71/50 – выдача наличных «подотчетнику».

- 60/50 – наличными уплачено поставщику за товар, услуги (уплачен аванс).

- 66,67/50 – погашен наличными кредит (краткосрочный, долгосрочный).

- 75/50 – дивиденды выплачены наличными.

При использовании онлайн-кассы проводки могут иметь особенности:

- 50/90-1 – выручка с розницы. Если выручка от определенного контрагента, используют Кт 62, а затем делают проводку 62/90-1. При расчетах картой вместо счета 50 используется счет 57 «Переводы в пути». В данном случае средства за товар внесены, но считаются еще не поступившими на счет фирмы.

- 41/76 (или 62), 76/50 (или 51) – от покупателя принят товар, и ему возвращены деньги; дебет и кредит формируются с учетом рабочего плана счетов фирмы. Здесь необходимо еще сторнировать проводки 76/90-1 и 90-2/76, т.е. откорректировать выручку и стоимость проданного товара.

- 76/50 и обратная проводка 50/76 применяются для различных расходных и приходных операций. Вместо 76 может применяться счет 60. Отметим, что расход и возврат могут осуществляться, помимо кассы, и на расчетный счет (51), и на карту (57).

Операции по онлайн-кассе

1.07.2019 г. завершается последний этап внедрения в систему наличных расчетов онлайн-касс, начатый еще 1.07.2017 (ФЗ-54 от 22/05/03 г.). Сразу следует сказать, что изменений в ведении учета по операционной кассе в связи с внедрением кассового обслуживания онлайн не произошло. Порядок документирования и ведения кассовых операций, как и раньше, регламентируется документом №3210-У.

Вместе с тем, введены существенные изменения и дополнения ранее существующего порядка. Применение онлайн-касс регламентируется самим ФЗ-54 и подзаконными актами, принятыми на основе его положений.

На сегодняшний день отпала необходимость в ведении:

- актов КМ1-КМ3, КМ9 (о переводе показаний денежных счетчиков на нули, о снятии показаний счетчиков при передаче кассы в ремонт, о возврате денег, о проверке наличных);

- журналов КМ4, КМ5, КМ8 (кассира-операциониста, регистрации показаний счетчиков, учета вызовов тех. специалистов);

- отчетов-справок КМ6, КМ7 ( кассира-операциониста, о показаниях счетчиков и выручке).

Согласно ФЗ-54 формируются (ст. 4.1-4):

- отчеты об открытии/закрытии смены;

- отчет о закрытии фискального накопителя;

- кассовый коррекционный чек;

- подтверждение оператора и др.

Фиксируются операции прихода наличности, выдача и получение денег, их возвраты. Наличная выручка приходуется по операционной кассе оформлением ПКО на основании отчета о закрытии смены, аналога применяемого ранее z-отчета.

Важно! Существуют организации и предприниматели, которые полностью освобождены от обязанности использования онлайн-кассы. Их список содержит статья 2 ФЗ-54.

Как произвести внесение в уставный капитал через кассу?

Как при создании ООО оплатить долю в уставном капитале деньгами: куда вносить и как выглядит подтверждение оплаты?

Оплата уставного капитала ООО регламентирована законом «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ. По п. 15 указанного закона денежный вклад является одним из допустимых способов формирования уставного капитала.

Порядок оплаты долей установлен ст. 16 закона № 14-ФЗ и предусматривает:

- обязанность каждого учредителя по полной оплате своей доли;

- недопустимость освобождения учредителя от выполнения вышеуказанной обязанности;

- соблюдение сроков оплаты (он оговаривается в учредительных документах, но не может превышать 4 месяцев со дня госрегистрации ООО);

- оплата не может осуществляться по цене ниже ее номинальной стоимости;

- своевременно неоплаченная (или оплаченная частично) доля в неоплаченной части переходит к ООО и реализуется в соответствии со ст. 24 закона № 14-ФЗ;

- доля учредителя предоставляет ему право голоса только в пределах оплаченной части.

Как просчитать наиболее выгодную систему налогообложения для ООО, смотрите здесь.

Деньги от учредителей можно принять:

- в кассу ООО — подтверждением внесения вклада будет приходный кассовый ордер;

- на расчетный счет — в подтверждении платежа поможет банковская выписка.

Можно ли открыть счет в банке, не выходя из офиса, рассказано здесь.

В каком порядке оплачивается уставный капитал ООО, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ООО новый участник: что делать до и после оплаты доли?

Появление у ООО нового учредителя может происходить как с увеличением уставного капитала, так и без этого (если новый участник общества приобретает долю выбывшего учредителя).

Рассмотрим схему появления нового участника, сопровождаемого увеличением уставного капитала (далее также УК).

В этой ситуации до оплаты новым участником доли потребуется (ст. 17–19 закона № 14-ФЗ):

- проверить, все ли действующие участники оплатили свои доли — если нет, увеличение уставного капитала не допускается;

- убедиться, что устав общества не запрещает увеличивать УК за счет взносов третьих лиц;

- получить от нового участника заявление с просьбой принять его в состав общества (с указанием величины взноса, сроков и порядка внесения);

- созвать собрание участников для решения вопросов о введении в состав учредителей нового участника, увеличении УК и иных вынесенных на повестку дня сопутствующих вопросов;

- оформить протокол (решение) общего собрания, в котором нужно отразить:

- факт принятия в ООО нового участника и увеличения за счет его вклада УК;

- размер и номинальную долю нового участника, корректировку долей остальных учредителей;

- утверждение новой редакции устава ООО в связи с увеличением уставного капитала.

Новый участник может внести свой вклад деньгами или имуществом.

Как отразить в бухучете внесение уставного капитала в кассу предприятия, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Когда оплата доли в ООО через кассу невозможна или противозаконна?

Препятствия для внесения доли через кассу могут возникнуть, если общество все расчеты осуществляет в безналичном порядке — оплачивать вклад придется на расчетный счет.

В отдельных случаях внесение вклада в уставный капитал (в том числе через кассу) может быть признано противозаконным, например:

- деньги вносятся нерезидентом-учредителем (нарушение валютного законодательства);

- денежный уставный вклад поступил в кассу от лица, не имеющего права выступать учредителем общества (нарушение Гражданского кодекса и иных законов);

- в других случаях (например, вклад в уставный капитал страхового общества внесен в кассу заемными средствами, что является нарушением п. 3 ст. 25 закона «О страховом деле в РФ» от 27.11.1992 № 4015-1).

Остановимся подробнее на первых двух ситуациях.

Деньги внес учредитель-нерезидент

Если ваш учредитель является юридическим иностранным лицом, прием от него денежного вклада в кассу будет являться нарушением подп. 9 «б» п. 1 ст. 1 закона «О валютном регулировании» от 10.12.2003 № 173-ФЗ.

Внесение денег в уставный капитал в этом случае (даже если это происходит в рублях) представляет собой валютную операцию, а через кассу ее осуществлять нельзя. Согласно п. 2 закона № 173-ФЗ расчеты при осуществлении такого рода операций производятся через банковские счета в уполномоченных банках (порядок открытия и ведения их устанавливается Центробанком).

Как организовано валютное регулирование в нашей стране, узнайте здесь.

За принятие в кассу денежных средств от такого учредителя вас могут наказать материально по п. 1 ст. 15.25 КоАП РФ (от 3/4 до 1 размера суммы незаконной операции).

Внесший деньги учредитель не может быть участником ООО

Прежде чем принять в кассу от участника ООО деньги в качестве вклада в уставный капитал, проверьте, законно ли пребывание участника в этом статусе.

Законодательством установлено, что:

- иностранным фирмам, отечественным компаниям с иностранным участием в уставном капитале 50% и более, гражданам РФ с двойным гражданством запрещено выступать учредителями радио- и телеканалов, теле-, радио- и видеопрограмм (ст. 19.1 закона «О СМИ» от 27.12.1991 № 2124-1 );

- состоящее из одного участника ООО не может быть единственным учредителем или участником другого ООО (п. 2 ст. 7 закона № 14-ФЗ);

- не могут выступать учредителями состоящие на военной службе лица — п. 7 ст. 10 закона о статусе военнослужащих от 27.05.1998 № 76-ФЗ, иные граждане (госслужащие и др.)

Когда и в каком порядке снимают с воинского учета, расскажет эта публикация.

Итоги

В кассу ООО его учредители могут внести денежный вклад в уставный капитал на начальном этапе деятельности или в процессе его работы (при появлении нового участника). Подтверждением оплаты вклада служит приходный кассовый ордер.

Довнесения уставного капитала в кассу необходимо проверить законность такой операции, а также оформить внесение изменений в устав (если вклад увеличивает уставный капитал) и иные документы (заявление нового участника, решение общего собрания и др.).

Внесение денег на расчетный счет ООО: процедура и законные основания

Рассказываем, кто и на каком основании может произвести пополнение расчетного счета ООО, чтобы у контролирующих органов не было поводов для претензий и проверок.

- Процедура внесения денег на расчетный счет ООО

- Основания для пополнения расчетного счета ООО

- Внесение налогооблагаемых денежных средств

- В качестве материальной помощи

- В качестве оплаты товаров, работ или услуг

- Внесение средств, не подлежащих налогообложению

- Передача средств в качестве займа

- Вклад в имущество

- Пополнение уставного капитала

Сейчас вы узнаете, как внести деньги на расчетный счет ООО. Вопрос их снятия также актуален?

Процедура внесения денег на расчетный счет ООО

Существует несколько способов положить деньги на расчетный счет организации. Общая процедура выглядит следующим образом:

- учредитель дает поручение с указанием реквизитов платежа банку, обслуживающему ООО или расчетный счет плательщика. Обязательно указываются название и ИНН юридического лица, номер расчетного счета, название и БИК банка-получателя;

- банк осуществляет платеж и уведомляет обе стороны о внесении денежных средств. На проведение операции отводится два рабочих дня.

Основания для пополнения расчетного счета ООО

Чтобы внесение денег на счет ООО учредителем было законным и не вызвало нареканий со стороны контролирующих органов, необходимо правильно отражать их приход в бухучете и указывать основания:

- финансовая помощь или дар;

- вклад средств в имущество организации;

- оплата товаров, работ или услуг фирмы;

- заем средств;

- оплата доли в уставном капитале.

Каждое основание имеет свои особенности и требует документального подтверждения.

Внесение налогооблагаемых денежных средств

Статус учредителя не дает права свободно внести деньги на счет организации через кассу банка, как это делается, например, с лицевыми счетами физ. лиц. Тем не менее, для пополнения расчетного счета ООО учредителем есть три основания.

В качестве материальной помощи

Этот вариант пополнения расчетного счета ООО собственными средствами должен оформляться документально: подойдет договор дарения или соглашение о финансовой поддержке со стороны учредителя. В них нужно указать цель оказания помощи: погашение убытков либо увлечение оборотного капитала.

Внесение материальной помощи осуществляется путем перевода с банковской карты или через кассу банка. Возможно, придется заплатить комиссию за операцию, а также налог с суммы полученных средств (если учредителю принадлежит менее 50% в доле компании).

Организация может вернуть учредителю внесенную им сумму путем выплаты дивидендов в будущем. Обязательными условиями при этом являются решение об операции на общем собрании учредителей компании и оплата НДФЛ по ставке 13%.

В качестве оплаты товаров, работ или услуг

Учредитель может также пополнить счет юридического лица переведя средства в качестве оплаты его товаров или услуг. Осуществляется эта операция наличными или платежным поручением в счет будущих поставок товара или оказанных услуг. Ключевым моментом является наличие договора, который подтверждает сделку и выступает в качестве обоснования внесения денег. Если его нет, появление средств на расчетном счете считается незаконным.

Как внести деньги, не подлежащие налогообложению, на счет организации

Оставшиеся три способа внесения денежных средств на счета юридического лица не облагаются налогом.

Передача средств в качества займа

Этот метод наиболее распространен среди бизнесменов, поскольку деньги по нему очень просто внести и со временем их можно вернуть. Учредители могут предоставить фирме займ, по которому средства можно внести как безвозмездно, так и с начислением процентов. Решение о виде займа принимается учредителями компании.

Деньги займом могут вноситься наличными через кассу компании или банковским переводом. Займ может быть краткосрочным и долгосрочным. Также законодательством предусмотрена возможность поэтапного предоставления заемных средств (например, когда предоставляется крупная сумма). Для этого заключается один договор, который устанавливает порядок и сроки внесения денег на расчетный счет.

В случае займа под проценты все операции по его обслуживанию (начисление процентов, просрочки и прочее) обязательно должны отражаться в бухучете. В отличие от дара (или матпомощи), займ подлежит обязательному возврату. Он осуществляется аналогично внесению средств.

Еще один нюанс. Договор займа является единственным способом пополнения расчетного счета ООО собственными средствами, если учредитель компании одновременно является директором юр. лица.

Вклад в имущество

Еще один вариант пополнения расчетного счета ООО учредителем. Им можно воспользоваться, если в Уставе организации прописан такой пункт. Если его нет, то положить деньги можно после изменения и регистрации обновленного документа в регистрирующем органе ФНС. Впрочем, существует способ как положить деньги на счет ООО, не внося изменения в Устав. Для этого взнос нужно направить на пополнение добавочного капитала организации.

Еще один нюанс касается количества учредителей. Если у организации один учредитель, то наличные на расчетный счет ООО вносятся по его решению, подкрепленному письменным распоряжением. Когда учредителей несколько, деньги должен внести каждый. Сумма прямо пропорциональна доле конкретного учредителя.

Чтобы не нужно было платить налог, в качестве цели пополнения средств в решении указывается «увеличение чистых активов».

Пополнение уставного капитала

И последний способ как внести наличные на расчетный счет ООО — пополнить уставной капитал организации. Для этого созывается и проводится собрание учредителей, составляется протокол, вносятся изменения в Устав. После этого новую редакцию документа необходимо зарегистрировать в налоговой инспекции, предварительно оплатив государственную пошлину.

Увеличение уставного капитала повлечет за собой перераспределение долей (в отличие от внесения средств в целях увеличения добавочного капитала). Эта информация отражается в протоколе собрания учредителей.

При пополнении расчетного счета ООО этим способом вернуть внесенные средства не получится, так как уставной капитал должен быть полностью оплаченным. Вносятся средства через кассу компании и банковским переводом непосредственно на расчетный счет ООО. Для совершения этой операции законом отводится полгода. Срок исчисляется со дня принятия решения о пополнении УК организации.

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Законодательство не обязывает предпринимателей для работы открывать банковские счета. Но это необходимо, если предстоят безналичные расчеты с покупателями и заказчиками. Перечислять деньги в бюджет в качестве оплаты налогов и взносов удобнее через банк.

С 1 июля 2019 года в Российской Федерации вводится система обязательной маркировки обуви для участников рынка. Каждая пара обуви будет помечаться контрольными идентификационными знаками.

Какими документами оформляется сдача в банк из кассы денежной суммы наличными для внесения на свой расчетный счет?

В соответствии с п. 3 Указания N 3210-У Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Указание N 3210-У) уполномоченный представитель юридического лица сдает наличные деньги в банк или в организацию, входящую в систему Банка России, осуществляющую перевозку наличных денег, инкассацию наличных денег, операции по приему, пересчету, сортировке, формированию и упаковке наличных денег клиентов банка (далее — организация, входящая в систему Банка России), для зачисления их сумм на банковский счет юридического лица.

Выдача денежных средств из кассы для внесения на расчетный счет оформляется расходным кассовым ордером (форма N КО-2). Документы на выдачу денег должны быть подписаны главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром (п. 4.3 Указания N 3210-У). Выдача денег по расходному ордеру должна быть отражена в кассовой книге (форма N КО-4). Формы КО-2 и КО-4 утверждены постановлением Госкомстата России от 18.08.1998 N 88.

При сдаче наличных денег в банк расходный кассовый ордер следует заполнить следующим образом:

— по строке «Выдать» указывается фамилия, имя, отчество сотрудника, сдающего средства в банк;

— по строке «Основание» — сдача наличных средств в банк;

— по строке «Сумма» — сумма сдаваемых средств;

— по строке «Приложение» — реквизиты квитанции банка;

— по строке «Получил» — также сумма сдаваемых средств;

— по строке «По» — наименование, номер, дата и место выдачи документа, удостоверяющего личность получателя денег.

Кроме того, в расходном кассовом ордере проставляются подписи соответствующих лиц (руководителя, главного бухгалтера, кассира).

Сдача денежной наличности организацией в кассу банка производится по объявлению на взнос наличными по форме 0402001 (Приложение 1 к Указанию Банка России от 30.07.2014 N 3352-У), представляющему собой комплект документов, состоящий из объявления, ордера и квитанции (пункты 2.3, 3.1 Положения Банка России от 29.01.2018 N 630-П (далее — Положение N 630-П)).

Кассир банка, приняв от организации деньги по объявлению, ставит на квитанции оттиск штампа кассы и печать, затем выдает ее организации. Ордер с отметкой банка о приеме наличных денег прилагается к банковской выписке с расчетного счета организации. Объявление остается в банке (п. 2.9 Положения N 630-П). Квитанция подшивается к расходному кассовому ордеру, которым оформлялось выбытие денег из кассы.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Учет выдачи денежных средств из кассы для внесения на расчетный счет;

— Энциклопедия решений. Учет поступления денежных средств на расчетный счет из кассы.

С учетом образа консультации, представленного на сайте, это будет выглядеть следующим образом:

Организация собирается сдать в банк из кассы денежную сумму наличными для внесения на свой расчетный счет.

Какими документами оформляется такая операция? Как следует заполнить расходный кассовый ордер (на чье имя)?

Указания Банка России N 3210-У

В соответствии с п. 3 Указания N 3210-У Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Указание N 3210-У) уполномоченный представитель юридического лица сдает наличные деньги в банк или в организацию, входящую в систему Банка России, осуществляющую перевозку наличных денег, инкассацию наличных денег, операции по приему, пересчету, сортировке, формированию и упаковке наличных денег клиентов банка (далее — организация, входящая в систему Банка России), для зачисления их сумм на банковский счет юридического лица.

Документальное оформление выдачи денег из кассы

Выдача денежных средств из кассы для внесения на расчетный счет оформляется расходным кассовым ордером (форма N КО-2). Документы на выдачу денег должны быть подписаны главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром (п. 4.3 Указания N 3210-У). Выдача денег по расходному ордеру должна быть отражена в кассовой книге (форма N КО-4). Формы КО-2 и КО-4 утверждены постановлением Госкомстата России от 18.08.1998 N 88.

При сдаче наличных денег в банк расходный кассовый ордер следует заполнить следующим образом:

— по строке «Выдать» указывается фамилия, имя, отчество сотрудника, сдающего средства в банк;

— по строке «Основание» — сдача наличных средств в банк;

— по строке «Сумма» — сумма сдаваемых средств;

— по строке «Приложение» — реквизиты квитанции банка;

— по строке «Получил» — также сумма сдаваемых средств;

— по строке «По» — наименование, номер, дата и место выдачи документа, удостоверяющего личность получателя денег.

Кроме того, в расходном кассовом ордере проставляются подписи соответствующих лиц (руководителя, главного бухгалтера, кассира).

Сдача денежной наличности организацией в кассу банка производится по объявлению на взнос наличными по форме 0402001 (Приложение 1 к Указанию Банка России от 30.07.2014 N 3352-У), представляющему собой комплект документов, состоящий из объявления, ордера и квитанции (пункты 2.3, 3.1 Положения Банка России от 29.01.2018 N 630-П (далее — Положение N 630-П)).

Кассир банка, приняв от организации деньги по объявлению, ставит на квитанции оттиск штампа кассы и печать, затем выдает ее организации. Ордер с отметкой банка о приеме наличных денег прилагается к банковской выписке с расчетного счета организации. Объявление остается в банке (п. 2.9 Положения N 630-П). Квитанция подшивается к расходному кассовому ордеру, которым оформлялось выбытие денег из кассы.

Движение денег в кассе

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, зима 2019 г.

Рассмотрим, какие особенности присущи учету кассовых операций в бюджетных учреждениях, какие первичные документы оформляются при работе с наличными средствами, а также порядок отражения операций на бухгалтерских счетах.

Требования к ведению кассовых операций

При совершении и оформлении кассовых операций бюджетные учреждения руководствуются общим для всех организаций порядком, установленным Указанием Банка России о порядке ведения кассовых операций № 3210-У от 11.03.2014, а также Федеральным законом «О применении ККТ» от 22.05.2003 № 54-ФЗ.

Регламентированы действующим законодательством следующие требования: порядок определения лимита остатка наличных денег в кассе учреждения, сдача наличности при превышении утвержденного остатка, закрепление должностных обязанностей за кассиром (ответственным работником), формы документов на прием и выдачу наличности, ведение кассовой книги.

Напомним, что с 01.07.2019 бюджетные учреждения наравне с коммерческими организациями должны применять ККТ при расчетах: наличными денежными средствами, с использованием банковских карт, посредством интернет-кошельков и других электронных средств платежа. Если учреждение занимается оказанием услуг населению с оформлением бланков строгой отчетности, то с 01.07.2019 бланки строгой отчетности нужно формировать с использованием специальной кассовой техники.

Самостоятельно учреждению необходимо определить:

размер лимита остатка наличности в кассе;

правила обеспечения сохранности документов и наличных денежных средств, а также перевозки денежных средств;

периодичность внутренних проверок ведения кассовой дисциплины.

Лимит остатка кассы — предельно допустимая сумма наличных, которая может храниться в специально оборудованных помещениях для кассовых операций после завершения смены и выведения остатка по кассовой книге. Размер лимита можно пересчитывать в любой момент времени, либо оставлять без изменения, об этом сказано в пунктах 8, 9 Письма Центрального Банка РФ от 15.02.2012 № 36-3/25. То есть, если в организации увеличивается наличный денежный оборот, то перерасчет можно произвести в любой день.

Способ расчета лимита зависит от того, осуществляет ли учреждение прием выручки от оказания платных услуг или нет. Формулы расчет лимита:

исходя из объема поступлений:

Размер лимита = объем поступлений / расчетный период * период времени между сдачей выручки.

исходя из объема расходов:

Размер лимита = объем выдачи / расчетный период * период между получением денег

За расчетный период принимается любой период не более 92 дней, периоды между сдачей выручки (получением средств) не более 14 дней.

Требования к документальному оформлению

Прием наличных денежных средств оформляется Приходным кассовым ордером (ф. 0310001), выдача — Расходным кассовым ордером (ф. 0310002) и Ведомостью на выдачу денег из кассы подотчетным лицам (ф. 0504501).

Приходный и расходный кассовые ордера, Ведомости (ф. 0504501) выписываются в одном экземпляре, который остается в кассе. Ведомости (ф. 0504501) применяются при оформлении выдачи денежных средств под отчет нескольким лицам (взамен индивидуальных расходных кассовых ордеров по каждому подотчетному лицу) и составляются раздельно по основаниям выплат: на заработную плату, хозяйственные расходы, командировочные расходы и другие нужды. По результатам выдачи денежных средств по Ведомости (ф. 0504501) необходимо оформить Расходный кассовый ордер.

Кассир должен вести Журнал регистрации приходных и расходных кассовых документов (ф. 0310003) и Кассовую книгу (ф. 0504514) записи в которых должны производиться сразу же после получения или выдачи денег.

Рассмотрим порядок ведения кассовой книги при наличии ККТ. Оформление и ведение регулируется Указаниями ЦБ РФ № 3210-У. Несмотря на значительные новшества и внедрение онлайн-касс, порядок заполнения КК остался неизменным:

все данные вносятся в книгу по факту движения денежных средств на основании предоставленных в кассу ПКО и РКО;

остаток на конец дня переносится на начало следующего операционного дня, в котором зафиксированы движения наличности, и сверяется с фактическим остатком денег.

При использовании онлайн-оборудования кассир должен вносить денежные средства на основании Z-отчета, при помощи которого закрывают смену (отчетность о закрытии смены). Кассир или иное ответственное лицо формирует отчет о гашении, сведения из отчетности направляются в ИФНС. Кассовая книга может заполняться бухгалтерией на основании полученной из Z-отчета информации.

Каждое учреждение самостоятельно выбирает формат ведения КК: электронно или в бумажном виде. Если Кассовая книга ведется в электронной форме, ее необходимо распечатывать, прошивать, заверять подписями руководителя и главного бухгалтера и закреплять печатью. При использовании онлайн-касс электронная кассовая книга может не распечатываться, а подписываться при помощи электронной цифровой подписи и храниться на специальных носителях.

Отражение кассовых операций в учете бюджетного учреждении

Ведение бухгалтерского учета бюджетными учреждениями, в том числе операций с наличными денежными средствами регламентированы Инструкциями, утвержденными приказами Минфина РФ:

№ 157н от 01.12.2010 «Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений» (далее Инструкции № 157н);

№ 174н от 16.12.2010 «Инструкция по применению плана счетов бухгалтерского учета бюджетных учреждений».

Операции с наличными денежными средствами необходимо отражать на балансовом счете 201 34 «Касса» Основные корреспонденции на балансовых счетах по поступлению и выбытию денежных средств приведены в таблицах 1 и 2.

Таблица 1. Операции поступления денежных средств в кассу

Корреспондирующие счета

Содержание операции

Дт

Кт

Поступление наличных денежных средств в кассу с лицевого счета учреждения, открытого в органе казначейства

Поступление доходов от оказания платных услуг в кассу учреждения

Возврат в кассу учреждения ранее произведенных авансовых выплат

Возврат в кассу остатков подотчетных сумм

Поступление наличных денежных средств в возмещение ущерба, причиненного учреждению

Оприходование в кассу учреждения наличных денежных средств, поступивших во временное распоряжение

Поступление в кассу учреждения денежных средств в рамках внутриведомственных расчетов

Поступление в кассу учреждения денежных средств в рамках расчетов с прочими кредиторами

Таблица 2. Операции выбытия денежных средств из кассы

Выбытие денежных средств из кассы учреждения для зачисления на лицевой счет в органе казначейства

Возврат наличных денежных средств, находящихся во временном распоряжении учреждения, при наступлении условий их передачи владельцу и по назначению в порядке, установленном законодательством Российской Федерации

Выдача наличных денежных средств из кассы учреждения в подотчет на хозяйственные или командировочные расходы

Оплата из кассы бюджетного учреждения предварительных платежей по государственным (муниципальным) договорам на нужды учреждения (авансов)

Отражение сумм выявленных недостач, хищений денежных средств – отнесение сумм недостач на виновное лицо

Возврат покупателю из кассы учреждения излишне полученных доходов

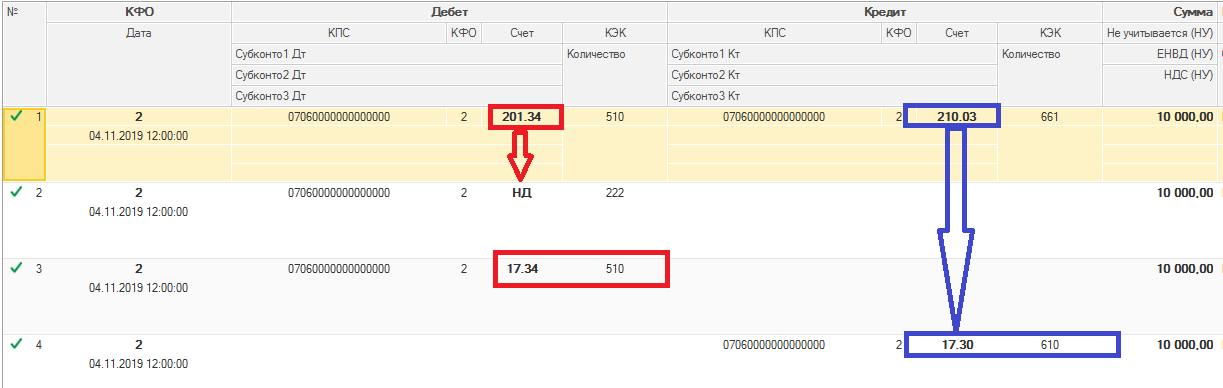

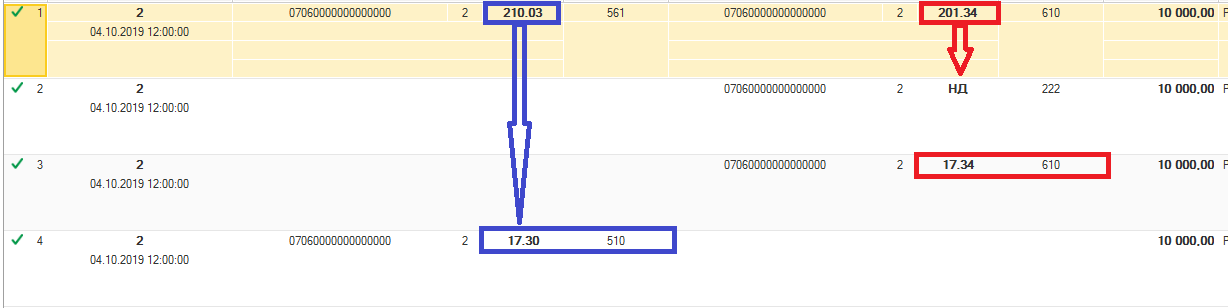

Обороты по дебету и кредиту счета 201 34 «Касса» не позволяют анализировать движение средств в разрезе видов поступлений и выбытий и кодов экономической классификации. Всю необходимую информацию можно почерпнуть из анализа движений на забалансовых счетах: 17 «Поступления денежных средств на счета учреждения» и 18 «Выбытия денежных средств со счетов учреждения».

Особенности учета денежных средств на забалансовых счетах

В соответствии с пунктами 365, 367 Инструкции № 157н забалансовые счета 17 «Поступления денежных средств на счета учреждения» и 18 «Выбытия денежных средств со счетов учреждения» открываются к соответствующим группировочным счетам счета 201 00 «Денежные средства учреждения», предназначенным для учета операций по движению денежных средств учреждения, а также к счету 210 03 «Расчеты с финансовым органом по наличным денежным средствам». Соответственно, информация на забалансовых счетах 17 и 18 отражается одновременно с отражением соответствующих операций по счетам 201 00 и 210 03.

По общему правилу по КФО 2, 4, 5, 6, 7 счет 18 бюджетными учреждениями используется при отражении перечислений и восстановлений расходов. Счет 17 применяется:

при отражении поступлений и возвратов доходов;

при отражении движений между счетами, счетами и кассой (например, инкассация на банковский счет, сдача наличных из кассы на счет, зачисление наличных на счет учреждения, снятие наличных со счета и т.д.).

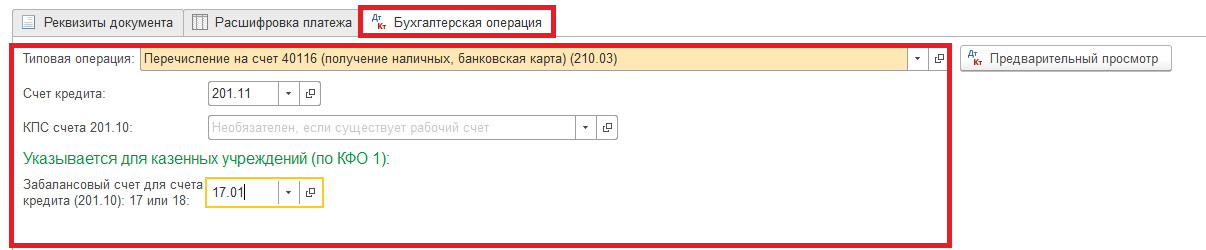

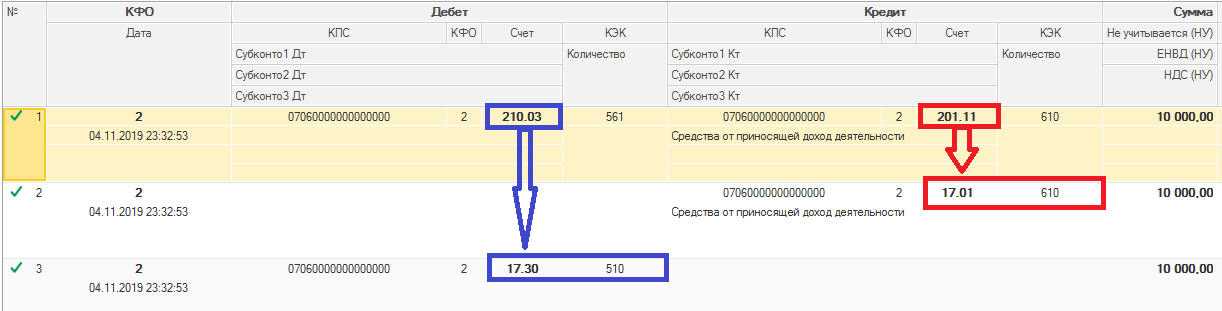

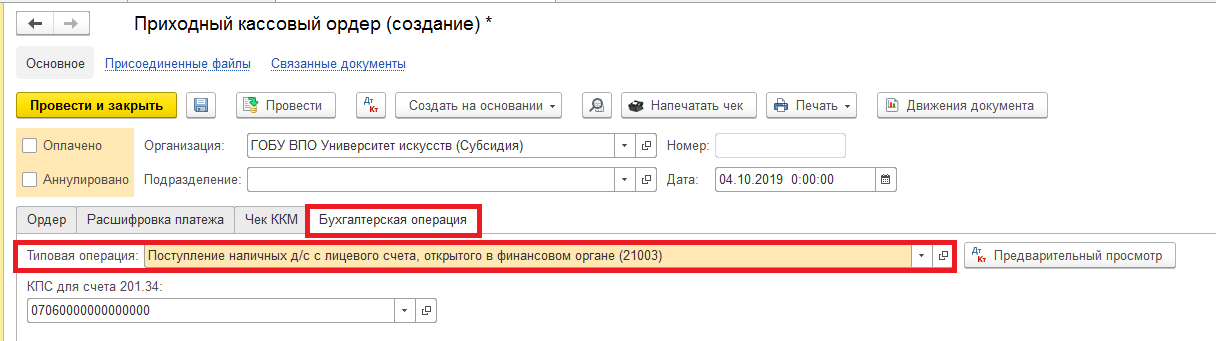

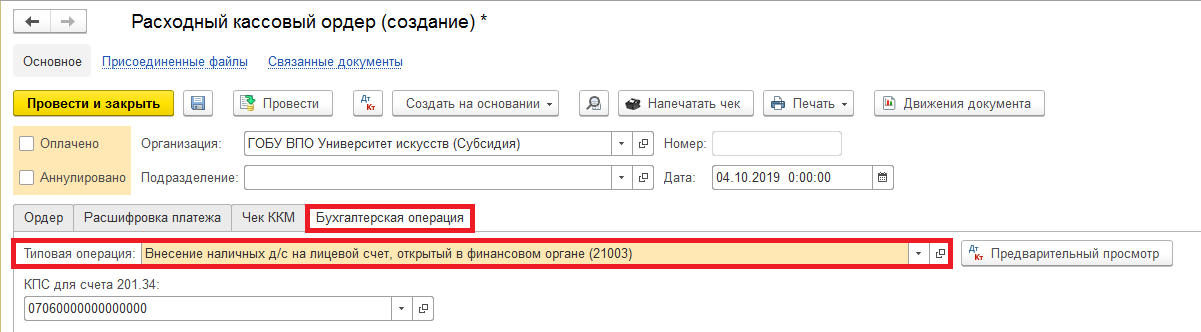

Отражение операций в программе

В конфигурациях «1С:Бухгалтерия государственного учреждения 8», ред.1.0 и 2.0 реализована единая концепция применения забалансовых счетов 17 и 18 в операциях по движению денежных средств. К счетам 17 и 18 открыты субсчета первого порядка для раздельного учета операций со средствами на счетах и в кассе учреждения в рублях и в иностранной валюте, а также операций со средствами в пути. К счету 201.34 открываются счета 17.34 и 18.34. Аналитический учет на них ведется КПС (кодам поступлений и выбытий) и КЭК (КОСГУ).

В операциях по поступлению (выбытию) наличных денежных средств с лицевого счета, открытого в органе казначейства участвует счет 210.03 «Расчеты с финансовым органом по наличным денежным средствам». Для ведения учета движения денежных средств по видам поступлений и выплат к счету 210 03 открываются забалансовые счета 17.30 «Поступления денежных средств на счет 40116» и 18.30 «Выбытия денежных средств со счета 40116». Аналитический учет на них также ведется по КПС (кодам поступлений и выбытий) и КЭК (КОСГУ).

Операции по движению денежных средств между лицевым счетом и счетом № 40116 не являются доходными или расходными, поэтому к забалансовому счету 17 применяются статьи 510 «Поступление на счета бюджетов» и 610 «Выбытие со счетов бюджетов» КОСГУ (письма Минфина РФ от 15.04.2015 № 02-07-07/21402, от 01.07.2015 № 02-07-07/38257).

Пример 1.

С лицевого счета сняты наличные, которые в дальнейшем поступят в кассу учреждения (документ «Заявка на наличные» или «Кассовое выбытие»).

Пример 2. Далее наличные поступили в кассу (документ «Приходный кассовый ордер»).

Пример 3. Из кассы учреждения выбывают деньги на лицевой счет (документ «Расходный кассовый ордер»).

Пример 4. На лицевой счет поступают наличные, которые были сняты из кассы учреждения (документ «Кассовое поступление»).

- Внесение налогооблагаемых денежных средств