Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Выдача справки 2-НДФЛ при увольнении

Справка 2-НДФЛ оформляется работникам для предоставления в различные финансовые учреждения, но она же может понадобиться и при уходе с работы.

Без этого документа сложно обойтись при начислении новым работодателем определенных выплат, льгот и компенсаций.

Именно поэтому справка 2-НДФЛ при увольнении очень важна, но не все знают, на каких основаниях ее можно затребовать у нанимателя, а также какой именно период должен быть включен в бланк, и как он правильно оформляется.

Документы, выдаваемые при увольнении

Процедура увольнения строго регламентируется законодательными нормами. При ее проведении, главное, произвести полный расчет с работником и выдать ему все причитающиеся документы на руки. Фактически стороны должны закрыть взаимные претензии друг к другу, чтобы впоследствии не поднимать документацию для решения дополнительных вопросов. Получение всех обязательных бланков на руки позволяет увольняемому в будущем сэкономить время на дополнительные поездки к бывшему нанимателю для получения не забранных ранее документов.

При расторжении трудового договора с сотрудником наниматель обязан в обязательном порядке выдать ему на руки:

- с записью о работе в данной организации.

- Медицинскую книжку, если таковая имелась.

- Документы об образовании, при условии, что их оригиналы хранились у нанимателя. Речь идет не о дипломах, а о сертификатах повышения квалификации, удостоверениях о полученных в процессе работы навыках и иное.

- Справку, которая позволит на будущей работе производить начисления по листкам нетрудоспособности в случае болезни работника.

- При сокращении сотрудника ему выдается справка для центра занятости.

По требованию самого увольняемого ему выдаются:

- Копии приказов о приеме и увольнении.

- Заверенные копии бланков о поощрениях и переводах.

- Справка о доходах за последние 12 месяцев по форме 2-НДФЛ.

Все бумаги требуют соответственного заполнения и заверения, наниматель обязан придерживаться установленных норм оформления.

Справка о доходах при увольнении

Справка о доходах при расторжении трудового договора не входит в пакет обязательных к выдаче бланков, но должна предоставляться по требованию самого увольняемого. К тому же ее можно затребовать даже после того, как договор расторгнут, отказать в ее выдачи организация не вправе, а подготовить документ необходимо в трехдневный срок.

Чтобы получить справку 2-НДФЛ вместе со всеми иными документами при увольнении, работнику не понадобится производить каких-то дополнительных действий. Теоретически он просто обязан оповестить о своем желании работодателя, просьба выражается кадровым служащим, бухгалтерам или самому руководителю. Устной формулировки должно быть достаточно для удовлетворения потребности.

Если по каким-то причинам наниматель отказывается от выдачи документа или, ссылаясь на свою занятость, отговаривает от ее получения, лучше подстраховать себя письменной просьбой.

Письменная просьба о подготовке бланка может выражаться в произвольной форме. Важно не то, как она будет составлена, а то, что она представляется.

При написании заявления следует соблюсти два важных пункта:

- В тексте прошения четко изложить свою просьбу, с указанием срока его подачи.

- Зарегистрировать бланк при подаче. Сделать это можно путем подачи его нанимателю напрямую или отправкой документа по почте заказным письмом.

При письменном прошении отказать в просьбе наниматель не сможет, согласно законодательным нормам.

Назначение справки 2-НДФЛ

Справка 2 НДФЛ при увольнении позволяет подтвердить наличие официальных доходов за предыдущий период и показать, что подоходный налог был уплачен.

Этот документ может понадобиться:

- Для предоставления в налоговую инспекцию.

- При обращении к банковским организациям для оформления кредитных сумм.

- Для нового работодателя, чтобы подтвердить свои доходы и выплаты.

Новый наниматель может воспользоваться ею для:

- Расчета больничной компенсации.

- Произведение налогового вычета на детей.

- Начисление иных компенсаций и льгот.

Расширение границ требования данного документа не позволяет с уверенностью сказать, где может понадобиться бланк для каждого конкретного уволенного, поэтому лучше оформить его при увольнении, чтобы впоследствии не тратить время на его получение.

Правила оформления документа

Перед оформлением справки следует определиться с тем, какие именно финансовые сведения в нее необходимо включать. Чтобы не путаться с тем, какие суммы включаются, а какие исключаются из бланка, следует уяснить главное – прописываются только те сведения, которые подлежали налогообложению.

Нельзя учитывать такие материальные выплаты:

- Пособие, выплачиваемое при сокращении штатов или при ликвидации предприятия.

- Государственные компенсации за время в декрете и отпуске по уходу за ребенком.

- Компенсации за причиненный моральный или физический вред.

- Иные необлагаемые подоходным налогом суммы.

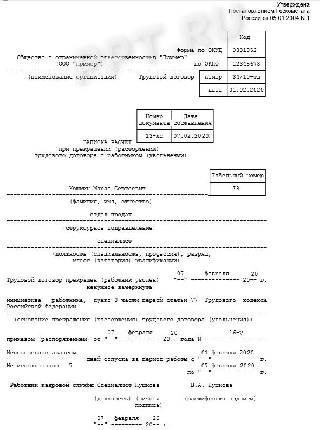

При заполнении самой формы указываются поэтапно следующие сведения:

- Год, за который предоставляются сведения.

- Порядковый номер бланка и дата оформления.

- Код налогового органа, куда поддаются сведения об уплаченном налоге.

- Реквизиты работодателя, как юридического лица.

- Сведения об увольняемом, его ФИО, ИНН, гражданство и адрес проживания.

- Налоговая ставка, по которой производятся отчисления.

- Доходы помесячно и итоговой суммой.

- Вычеты, произведенные в каждом месяце из начисленных сумм.

Справка заверяется главным бухгалтером предприятия и его директором. Подписи скрепляются печатью, после чего документ отдается на руки работнику.

Период, за который выдается справка

Для нового работодателя важны исчисления за текущий год, для расчета положенных вычетов и совокупного подоходного налога. Однако справка может быть выдана и за иные отрезки времени как меньшие, так и большие, все определяет цель, ради которой она собственно и берется.

Для получения кредита могут потребовать документ о расчетах за последний квартал или полугодие. Иногда бланк о доходах может быть затребован и иными бюджетными и небюджетными организациями, при этом каждая из них сама определяет требуемый период расчета.

Данный документ заполняется работодателем не только по требованию работника, но и ежегодно для отчетности в налоговые органы.

Инструкция: подаем работодателю запрос на справку 2-НДФЛ

Запрос работодателю на справку 2-НДФЛ — это стандартизированная форма заявления в адрес нанимателя для получения сведений о доходах по унифицированной форме КНД 1151078.

Когда работнику нужна 2-НДФЛ

Форма 2-НДФД — это бумага, подтверждающая уровень заработной платы и иных доходов физического лица, полученных за отчетный период. В документе отражаются не только выплаты, но и величина удержаний подоходного налога и суммы вычетов, предоставленных работнику у конкретного нанимателя.

Справка о доходах формируется работодателем ежегодно для представления информации в ФНС. Но документ требуют и сами сотрудники. Бланк подтверждает официальный доход (зарплату, вознаграждения по договорам ГПХ, иные выплаты), это требуется для:

- оформления вычетов по НДФЛ;

- исчисления величины налогообложения (вместе с декларацией 3-НДФЛ);

- получения кредита;

- получения субсидий, компенсаций и льгот (для подтверждения низкого уровня доходов);

- судебных заседаний и разбирательств;

- расчете алиментов;

- иных ситуаций, в которых требуется подтверждение уровня заработной платы.

Документ формирует работодатель либо иное лицо, которое осуществляет выплату доходу физлицу и исчисляет налог. Чтобы получить форму, необходимо подать запрос на справку 2-НДФЛ.

Как правильно составить запрос

Установленной формы заявления для получения сведений о заработной плате не предусмотрено на законодательном уровне. Запрос оформляйте в произвольном виде или уточните в бухгалтерии, возможно, в вашей организации предусмотрен специальный бланк для заполнения. Учтите ключевые правила оформления заявлений, составляя запрос справки 2-НДФЛ у работодателя. В документ включите обязательную информацию:

- наименование организации-работодателя или Ф.И.О. предпринимателя;

- должность руководителя и его Ф.И.О.;

- собственную должность;

- Ф.И.О. заявителя.

В текстовой части

Пропишите мотивационное прошение предоставить форму справки. Обязательно укажите, за какой период необходимы сведения о доходах и удержаниях. А вот для чего требуется документ, указывать не обязательно, но рекомендовано.

Запрос на 2-НДФЛ оформляют от руки или на компьютере. В любом случае работник заверяет документ собственноручной подписью.

Дата подачи (составления) заявления указывается в обязательном порядке. Это требуется для определения срока, который отводится нанимателю на формирование сведений о доходах.

Подать запрос на получение формы 2-НДФЛ рекомендуем лично, чтобы принимающая сторона зарегистрировала документ в журнале входящей корреспонденции. В некоторых организациях предусмотрены иные способы передачи запросов. Например, по электронной почте, почтовым отправлением или через доверенного представителя.

Директору ГБУ ДОД ДЮСШОР «АЛЛЮР»

от инструктора по верховой езде

Прошу выдать мне справку о доходах и суммах налога физического лица за I полугодие 2020 года для оформления потребительского кредита в ПАО «Банк Надежный».

Иванов Иванов И.И.

В какой срок работодатель обязан выдать справку

Законодательством предусмотрены конкретные сроки для формирования 2-НДФЛ по запросу физлица. Это период от 3 до 30 дней с момента получения заявления. Срок зависит от категории заявителя:

- Если заявку подал работник (действующий или бывший) — в течение 3 рабочих дней с момента получения запроса от физического лица (ч. 1 ст. 62 ТК РФ).

- Увольняющемуся работнику — в последний день его работы вместе в другими документами по увольнению: трудовая книжка, справка для пособий №182н и прочее (ч. 1 ст. 62, ч. 4 ст. 84.1 ТК РФ).

- Другому гражданину, которому организация или ИП выплачивали налогооблагаемые доходы — в течение 30 дней с даты получения заявления (п. 1 ст. 230 НК РФ, п. 1, 2 ст. 3, ч. 1 ст. 20 Закона о персональных данных №152 от 27.07.2006).

Если же организация выплачивала иные доходы физлицу, например, по договору гражданско-правового характера, то срок оформления формуляра не должен превышать 30 календарных дней.

Могут ли отказать и не выдать

Работодатель не вправе отказать подчиненному в выдаче сведений о доходах. Даже если запрос подает уволенный работник, или вышедший на пенсию. Причина расторжения трудового договора не влияет на обязанность по представлению 2-НДФЛ физлицу в установленный срок.

Если работодатель не предоставит сведения о заработной плате в установленные даты, то его могут привлечь к административной ответственности за нарушение норм ТК РФ (ст. 5.27 КоАП РФ). Например, если работник, не получивший документы в срок, обратиться в Госинспекцию по труду или в суд.

Где взять справку, если организация закрылась

Если же работодатель ликвидирован, то справку 2-НДФЛ затребовать у него не удастся. Получите всю необходимую информацию в территориальном отделении налоговой службы, по месту жительства.

Представители ФНС по вашему обращению сформируют сведения о доходах по установленной форме 2-НДФЛ. Проверьте, чтобы полученная справка была удостоверена уполномоченным работником. Запросить данные допустимо в электронной форме. В таком случае справка заверяется цифровой подписью ФНС.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Выдача работнику справки 2-НДФЛ при увольнении

При расторжении трудового договора в последний рабочий день сотруднику выдаётся трудовая книжка и с ним производится полностью денежный расчёт. А вот справку 2-НДФЛ при увольнении работодатель может не предоставить, если работник не сделал запрос на её получение. Поэтому о таком моменте следует позаботиться заранее, так как этот документ может пригодиться на новой работе или в других организациях.

Назначение справки о доходах

Справку 2-НДФЛ сотрудник может получить в организации по письменному запросу, а также просто при обращении в устной форме к руководителю или в отдел кадров. При этом организация не имеет права отказать работнику в её выдаче. Этот бланк является важным документом для работающего человека, так как в нём отражается средний заработок и уплаченный подоходный налог.

При увольнении выдача справки 2-НДФЛ производится в последний рабочий день сотрудника. Но она не входит в перечень обязательный документов, поэтому предоставляется по просьбе увольняемого лица.

Этот документ может понадобиться в следующих случаях:

- Во время трудоустройства на новую работку. Благодаря данным, которые содержатся в этой справке, работодатель будет начислять оплату, если работник находился на больничном.

- Для начисления пособия по безработице. Если сотрудник после увольнения встал на Биржу труда, то по справке 2-НДФЛ производится расчёт пособия. А оно как раз выплачивается исходя из среднего заработка.

- При обращении в банковскую организацию с целью получения кредита.

А также этот документ может понадобиться для оформления различных государственных выплат, например, при подаче документов на детское пособие. В налоговой инспекции тоже могут запросить этот бланк для подтверждения выплаты подоходного налога. Чтобы оформить визу в другое государство, также необходимо представить такой документ.

Справка 2-НДФЛ по уволенному сотруднику в налоговую инспекцию подаётся по окончании года, когда передаются прочие документы. При этом на ней должен стоять такой же номер и такая же дата, как и на бланке, который был передан сотруднику на руки по его просьбе.

Содержание документа

В справке 2-НДФЛ прописываются только те суммы, которые подлежат налогообложению, а сам документ составляется по особой форме. В самом верху указывается период, за который он выдаётся, от какого числа.

А дальше идёт графа, которая называется «Данные о налоговом агенте», в ней содержится вся информация об организации. После этого идут сведения о сотруднике, а именно:

- Ф. И. О., которые прописываются без сокращения;

- гражданство лица;

- статус налогоплательщика;

- паспортные данные;

- прописка и место фактического проживания.

После этого идут сведения о доходах работника, которые подлежали налогообложению, причём они все расписаны помесячно. В форме указывается не только сумма, но и код дохода. Дальше идут данные о положенных вычетах разного характера. И в самом низу указывается сумма удержанного налога.

Документ обязательно должен быть заверен главным бухгалтером, а также начальником фирмы или предприятия. И на нём должна стоять печать организации. Только в этом случае он будет считаться действительным.

Выходное пособие в 2-НДФЛ не показывается, так как оно не облагается налогом. А также в этом документе не указываются следующие выплаты:

- Пособия, которые связаны с беременностью и родами.

- Пособия, которые выплачивались при ликвидации предприятия или в связи с сокращением штата работников.

- Компенсации, за нанесённый физический и моральный вред.

Многие люди не знают, где получить справку 2-НДФЛ, если уволился из организации. Взять же её можно в любой момент на бывшей работе, работодатель обязан её выдать. Только об этом необходимо сообщить в письменном обращении.

Написать такое заявление можно в произвольной форме, но в нём нужно изложить просьбу и указать срок подачи. Отнести бланк можно самостоятельно на работу и там его зарегистрировать в отделе кадров или отправить заказным письмом по почте.

Организация обязана предоставить бывшему сотруднику справку о доходах в течение трёх дней. Если руководитель отказывается выдавать документ, то в этом случае работник может обратиться в инспекцию по труду.

За какой период выдаётся бланк

Важно знать не только, что содержится в документе о доходах, но и за какой период делается справка 2-НДФЛ. При увольнении работник может указать в письменной форме конкретный отрезок времени, за который ему понадобится этот бланк.

В общих случаях такой документ заполняется за текущий год. Но иногда бывают такие ситуации, когда его необходимо предоставить за более длительный или, наоборот, меньший промежуток времени.

Все зависит от цели, для которой он берётся в организации. Например, для получения детского пособия, справка о доходах должна быть выдана за три месяца.

Бывают и такие ситуации, когда нужно предоставить документацию за два, а иногда даже три года, то в этом случае работодатель может выдать несколько справок. И тогда каждый бланк будет соответствовать определённому году.

В любой организации налоговая документация хранится не больше четырёх лет, поэтому начальник может предоставить уволенному сотруднику справку о доходах только в этот период. Если же организация уклоняется от выдачи документа, то её могут привлечь к административной ответственности.

Какие справки при увольнении работника обязан выдать работодатель по закону — бланки 2-НДФЛ, 182н

Среди официальных документов, которые работодатель должен выдать увольняющемуся работнику, можно выделить бумаги, которые являются обязательными для выдачи по ТК РФ, а также справки, дополнительно оформляемые по письменному требованию сотрудника.

Необходимо разобраться в том, какие справки вправе получить работнику при увольнении с места работы. Кроме того, нужно выяснить, для каких целей оформляются такие бумаги, в какие сроки они передаются увольняемому лицу, как поступить, если руководство фирмы отказывается их выдавать.

Какие справки можно взять при увольнении с места работы?

Увольняемый наемный работник вправе запросить у своего работодателя любую справку, касающуюся трудовой деятельности, как в период работы, так и после увольнения.

Основание для расторжения трудового договора не оказывает никакого влияние на перечень выдаваемых справок – это может быть как собственное желание сотрудника, так и любая другая причина (например, инициатива работодателя, соглашение сторон).

Перечень справок, которые сотрудник вправе запросить по месту бывшей работы по факту увольнения:

- Сведения о заработной плате за последние 2 года работы. Для оформления используется стандартная форма 182-Н. Эти данные потребуются для расчета больничных пособий по листу нетрудоспособности на следующем месте занятости.

- Показатель среднего заработка, применяемый с целью определения для него пособия по безработице. Сведения о средней заработной платы для ЦЗН оформляются за 3 последних месяца.

- Справка 2-НДФЛ о доходах. Она отражает информацию о подоходном налоге, уплаченном с заработка конкретного гражданина, и вычетах по НДФЛ, предоставленных ему.

- Справки, составляемые по формам СЗВ-СТАЖ, СЗВ-М, а также СПВ-2, оформляемая при уходе сотрудника на пенсию, и расчет страховых взносов (раздел 3).

Если нужно, выбывающий сотрудник вправе запросить иные справки, а также копии официальных бумаг (например, копию приказа руководства о прекращении трудовых отношений).

Скачать образец заявления на выдачу справок можно в этой статье.

Обязан ли работодатель выдавать их сам?

Когда работник увольняется, его работодатель возвращает ему трудовую книжку и окончательно рассчитывается с ним. Данные процедуры выполняются непосредственно в день увольнения трудящегося гражданина.

Если в день прекращения трудовых отношений сотрудник не забирает трудовую книжку, работодатель должен направить в его адрес уведомление о необходимости получения.

Если выбывающему сотруднику потребуются какие-либо бумаги, касающиеся его работы, он должен обратиться к своему работодателю с надлежащим письменным заявлением. Руководитель организации обязан удовлетворить просьбу, предоставив заявителю заверенные копии необходимых документов.

Данные правила четко оговорены ч. 4 ст. 84.1 ТК РФ, регулирующей общий порядок соблюдения формальных процедур при увольнении наемного сотрудника.

В обязательном порядке руководство организации выдает уходящему сотруднику следующие официальные бумаги, касающиеся трудовой деятельности:

- Трудовая книжка данного гражданина.

- Справка, составляемая по форме 182-Н. Она используется для определения соответствующих больничных пособий, предназначенных физлицу, и отражает сведения о его заработке (полученном доходе) за 2 предшествующих года.

- Документальное подтверждение пенсионных отчислений и других страховых взносов, произведенных в пользу конкретного работника.

- Справка 2-НДФЛ, которая показывает доходы, выплаченные данному лицу, а также суммы подоходного налога, удержанные и перечисленные с этих доходов.

Другую документацию, запрошенную увольняемым гражданином, работодатель оформляет и выдает на протяжении 3 дней, отсчитываемых с момента подачи соответствующей просьбы (она подается письменно). Такое требование четко оговорено ч. 1 ст. 62 ТК РФ, регламентирующей выдачу сотруднику бумаг, касающихся его трудовой деятельности.

Форма 182н для расчета больничных пособий

Справка, которая оформляется по стандартной форме 182н, содержит сведения о доходах, полученных работников за предшествующий двухлетний период перед увольнением.

Такие данные учитываются для расчета пособий, подлежащих выплате гражданину в связи с его временной нетрудоспособностью (то есть по больничному листу), а также в связи с материнством (декретные по беременности и родам). Информация, которая указывается в этой справке, позволяет рассчитать среднюю заработную плату человека, которая, в свою очередь нужна для определения суммы пособия.

Как известно, сумма пособия по больничному листу определяется по данным о доходах, полученных за последние два года, предшествующих тому году, в котором этот гражданин заболел. Нужно позаботиться о наличии соответствующих данных, так как есть вероятность, что они понадобятся работнику на новом месте трудоустройства. Ведь он может заболеть или, как вариант, уйти в декрет.

Если трудящийся не представит 182н своему новому работодателю до передачи листа нетрудоспособности, больничное пособие будет вычисляться для него согласно величине МРОТ, то есть будет минимальным. Такой расчет может привести к существенной потере причитающихся денег.

Именно поэтому работник должен своевременно позаботиться о наличии этой справки. Если работодатель не выдал самостоятельно форму 182н по какой-то причине, нужно ее запросить самостоятельно.

Скачать бланк

Актуальный бланк 182-н содержится в Приложении №1 к Приказу Минтруда России №182н от 30.04.2003 в последней редакции от 09.01.2017. Данный бланк можно скачать бесплатно по ссылке ниже в формате word.

2-НДФЛ о доходах сотрудника

Форма 2-НДФЛ отражает сведения о налогооблагаемых доходах работника, удержанных с него суммах НДФЛ и оформленных вычетах по по подоходному налогу за конкретный отчетный год.

Этот бланк потребуется трудящемуся гражданину, если он будет получать вычеты через нового работодателя (при наличии соответствующих оснований) или непосредственно через подразделение налогового ведомства.

Если гражданин оформит данный вычет, фактически перечисленная налоговая сумма, которая указана в справке 2-НДФЛ, будет законно возвращена гражданину-заявителю.

Если работодатель сам не выдает при увольнении 2-НДФЛ, то для ее получения увольняющийся сотрудник подает ему надлежащее заявление.

Скачать образец

Актуальный бланк 2-НДФЛ утвержден Приказом ФНС России №ММВ-7-11/566@ от 02.10.2018. Данная форма для скачивания представлена ниже.

Нужна ли СЗВ-СТАЖ?

Надо отметить, что документальный шаблон СЗВ-СТАЖ применяется с 2017 года. Данная форма содержит информацию о страховых взносах, фактически перечисленных за конкретного наемного сотрудника.

При увольнении СЗВ-СТАЖ выдается работнику непосредственно в оговоренный день ухода. Чтобы получить эту бумагу, не нужно делать особый запрос.

Если работодатель не выдает такую справку, его могут привлечь к надлежащей ответственности (руководство компании наказывается штрафом).

Скачать бланк

Актуальный бланк СЗВ-СТАЖ утвержден Постановлением Правления ПФ РФ от 06.12.2018 №507п, скачать его можно ниже бесплатно в формате xls.

Что делать, если не дают документы?

Расчет (все полагающиеся выплаты), трудовую книжку и дополнительные бумаги, касающиеся работы, увольняющийся гражданин должен получить в день своего увольнения с места работы. Дата такого выбытия всегда определяется заранее.

Часть документации предоставляется уходящему работнику без требования о подаче письменного заявления. Для получения некоторых справок (бумаг) физлицу всё же приходится оформлять нужный запрос в письменной форме, адресуя его непосредственно руководству организации.

Так или иначе, отказ работодателя от выдачи обязательных документов и удовлетворения просьбы увольняющегося сотрудника о предоставлении дополнительных справок считается неправомерным.

Если руководство не выдает справки при увольнении, придется отвечать по закону, если выбывающий работник, ущемленный в правах, пожелает реализовать соответствующую процедуру:

- Заявитель готовит письменный запрос на получение полагающихся бумаг и адресует его руководству компании. Такую бумагу можно составить в двух экземплярах, передав её через канцелярию директора. При этом на экземпляре заявителя должна стоять отметка секретаря о принятии. Ещё один способ – переслать этот запрос почтой, то есть заказным письмом (отправитель оповещается о передаче этого письма адресату).

- Если в трехдневный срок работодатель адекватно не отреагирует, заявитель может направить соответствующую жалобу в компетентную инстанцию – трудовую инспекцию или прокуратуру. Как вариант, можно передать эту жалобу сразу обеим госструктурам. Бумагу можно передать лично, почтой или онлайн.

- Жалоба рассматривается контролирующим госорганом на протяжении 30 дней, отсчитываемых с момента её получения.

- Рассмотрев жалобу, госорганы проведут надлежащую проверку. Работодатель будет привлечен к соответствующей административной ответственности (если его вина будет официально установлена и подтверждена).

Срок выдачи по ТК РФ

Если увольняющийся гражданин подал работодателю необходимый письменный запрос, соответствующие справки должны быть выданы заявителю на протяжении 3 дней, отсчитываемых со дня передачи этого заявления.

Если просьба была оформлена надлежащим образом, проблем с удовлетворением законного требования возникнуть не должно. В противном случае заявитель может пожаловаться контролирующим службам.

Полезное видео

Что работодатель должен выдать работнику в день увольнения, смотрите в видео:

Выводы

Официально прекратив трудовые отношения, работник вправе получить расчет (выплаты), трудовую книжку и дополнительную документацию, касающуюся работы. Всё это должен предоставить выбывающему гражданину его работодатель.

Часть бумаг выдается уходящему работнику в обязательном порядке (по умолчанию), а некоторые справки предоставляются по письменному запросу на протяжении 3 дней.

Так или иначе, работодатель не может отказать работнику в удовлетворении его законного требования. Если просьба своевременно не выполняется, сотрудник вправе жаловаться.