Подготовка к сдаче 2- и 6-НДФЛ

Материалы газеты «Прогрессивный бухгалтер», март 2020 г.

Отчетность по НДФЛ заполняется в учетных системах «1С» автоматически – для этого необходимо отразить все доходы физических лиц, ввести данные по налоговым вычетам и рассчитать суммы исчисленного, удержанного и перечисленного налога. Однако для автоматического формирования отчетов 2- и 6-НДФЛ в программе важно учесть не только законодательные аспекты, но и особенности программы по формированию данных о суммах налога, чтобы обойтись без ручных корректировок. Рассмотрим подробнее особенности заполнения отчетности по НДФЛ в программе «1С:Зарплата и управление персоналом 8», ред.3.1.

Заполнение титульного листа и раздела 1 в расчете 6-НДФЛ

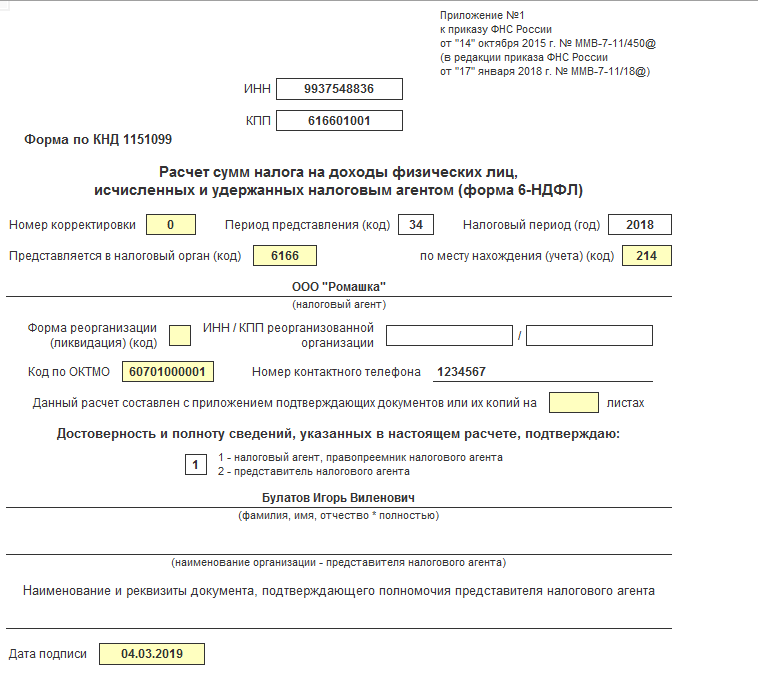

Данные титульного листа расчета заполняются из справочника «Организации». Незаполненные ячейки со сведениями о налоговом агенте, которые не предусматривают ручного ввода означают, что в базе не введены соответствующие сведения. После добавления, например, в справочник «Организации» КПП необходимо нажать кнопку «Еще» – «Обновить» либо создать новый отчет (просто перезаполнение отчета не поможет), после чего титульный лист заполняется обновленными сведениями

Важно обратить внимание на поле «Дата подписи» на титульном листе. В этом поле указывается по умолчанию текущая дата компьютера на момент создания отчета, но в строке 080 раздела 1 сумма неудержанного налога в программе определяется как раз в соответствии с этой датой. Например, если дата подписи отчета 10.01.2020, а заработная плата за декабрь 2019 г. была выплачена 12.01.2020, то сумма удержанного налога в строке 080 расчета за 2019 г. отразится, если дату подписи проставить, например, 13.01.2020, то строка 080 будет незаполненной (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

Строки 020-045 раздела 1 отчета 6-НДФЛ заполняются на дату фактического получения дохода. По ней определяется месяц налогового периода, в который включается доход. Например, дата фактического получения дохода с кодом 2000 (оплата труда) – это последний день месяца, за который начислен доход, а вот что касается отпускных (код дохода 2012) и больничных (код дохода 2300) – это дата выплаты.

Строка 060 заполняется общим количеством физических лиц, получивших в отчетном периоде налогооблагаемый доход. Строка 070 – общей суммой удержанного налога в отчетном периоде. Например, если зарплата за декабрь 2019 г. выплачена в декабре, то удержанный налог с зарплаты включается в строку 070 расчета за 2019 г., если выплачена в январе 2020 г., то удержанный налог попадет в расчет при сдаче отчетности за 1 квартал 2020 г. (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@);

Некоторые данные ячеек в отчете можно расшифровывать с детализацией по сотрудникам и суммам по кнопке «Расшифровать» и при необходимости распечатать.

Раздел 2 расчета 6-НДФЛ

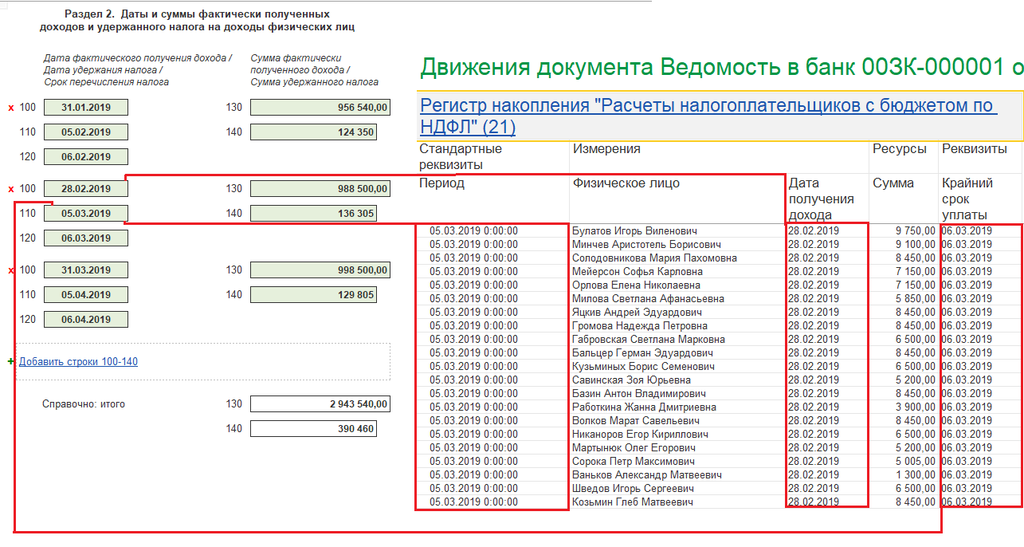

Одно из важнейших правил, которое следует учитывать при заполнении раздела 2 расчета 6-НДФЛ: отчет заполняется по сроку перечисления налога (согласно письмам ФНС от 09.08.2016 № ГД-4-11/14507 и от 24.10.2016 № БС-4-11/20120). Иными словами – операция включается в тот период, на отчетный квартал которого приходится срок перечисления удержанного налога (строка 120).

Строка 100 расчета заполняется с учетом положений ст. 223 НК РФ, соответственно, в программе для различных видов доходов дата фактического получения – это последний день месяца или дата выплаты, которые регистрируются, например, начислением заработной платы или ведомостью.

Что касается премий, то согласно письмам ФНС от 10.10.2017 № ГД-4-11/20374@, от 14.09.2017 № БС-4-11/18391, Минфина от 29.09.2017 № 03-04-07/63400 датой фактического получения дохода в виде ежемесячной премии с кодом 2002 является последний день месяца, за который она начислена, так как премия входит в систему оплаты труда. Для этого в программе в виде начисления данной премии в самом коде дохода по НДФЛ необходимо установить флажок «Соответствует оплате труда» и выбрать категорию дохода – «Оплата труда».

Строка 110 – дата удержания налога — заполняется в соответствии с п. 4 ст. 226 НК РФ и п. 7 ст. 226.1 НК РФ. Дата удержания налога – это дата фактической выплаты, в программе удержание налога производится документами «Ведомость в банк/кассу/на счета». Дата удержания налога в учете будет отражаться датой, указанной в поле «Дата выплаты».

В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога (п. 6 ст. 226 НК РФ и п. 9 ст. 226.1 НК РФ). Например, если это отпускные, то срок перечисления до конца месяца, в котором они выплачивались, а для зарплаты – это следующий день после удержания налога. Если срок перечисления налога выпадает на выходной, то он переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ и письмо ФНС РФ от 16.05.2016 № БС-4-11/8568@). Таким образом, в строке реальная дата перечисления налога не отражается, а отражается предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется автоматически предельный срок перечисления налога.

В строке 130 указываем обобщенную сумму фактически полученных доходов в указанную в строке 100 дату. Данная строка является справочной и не проверяется контрольными соотношениями (письмо ФНС от 10.03.2016 № БС-4-11/3852@), а в строке 140 отражаем обобщенную сумму удержанного налога на дату, указанную в строке 110.

Заполнение справки 2-НДФЛ для ИФНС

Принцип формирования данных в справке 2-НДФЛ такой же, как в 6-НДФЛ. Но важно обратить внимание на следующее: если заработную плату за декабрь 2019 г. работодатель перечисляет, например, в январе 2020 г., ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ, составляемой по итогам 2019 г. (письма ФНС РФ от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

На автоматическое заполнение справки 2-НДФЛ для передачи в ИФНС влияет дата документа: в отчет включаются суммы доходов и НДФЛ за соответствующий налоговый период, зарегистрированные до даты документа. Например, если удержание и перечисление НДФЛ за декабрь 2019 г. произведено 11.01.2020, то для того чтобы эти суммы отразились в отчетности за 2019 г., дата документа справки 2-НДФЛ для передачи в ИФНС должна быть большей или равной 11.01.2020.

Какими отчетами проверить отчетность по НДФЛ

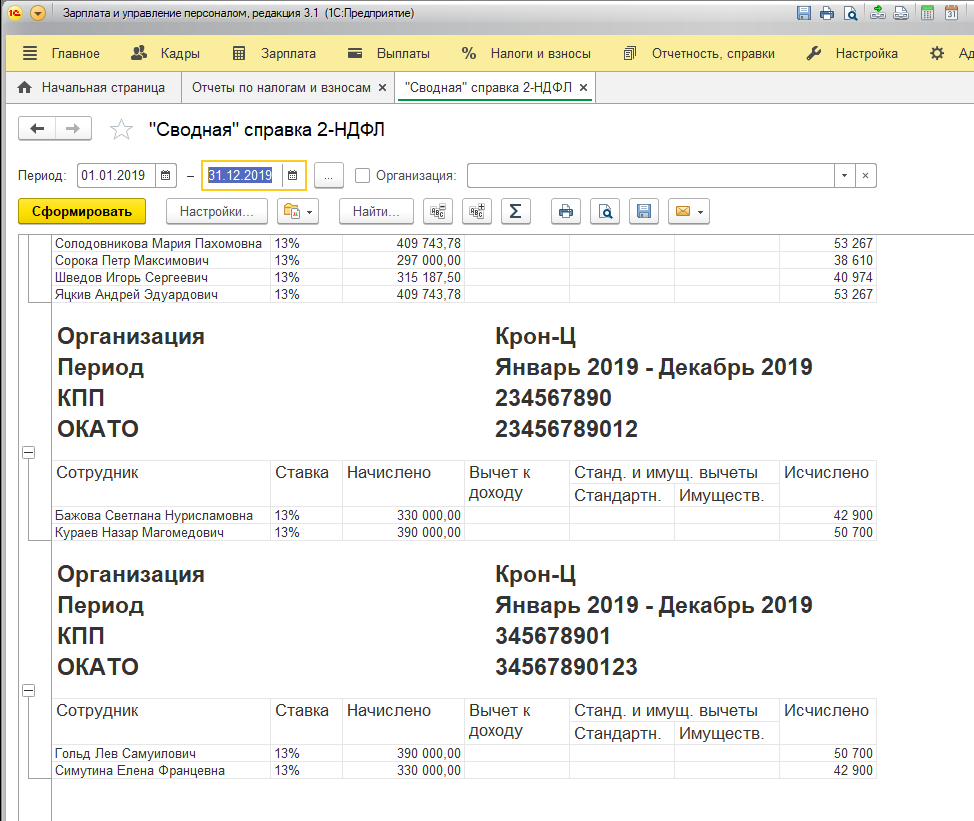

Наиболее популярным является отчет «Сводная справка 2-НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»), в нем сумма колонки «начислено» соответствует строке 120 расчета 6-НДФЛ, помимо этого отчет показывает примененные вычеты, сумму НДФЛ в разрезе различных ставок.

«Проверка разд. 2 6-НДФЛ» – еще один популярный отчет. Он показывает сведения раздела 2 6-НДФЛ в разрезе дат и документов, и сумм НДФЛ. Помимо этого, в версии 3.1.8 появилась серия отчетов «Анализ НДФЛ по документам-основаниям /датам получения доходов/ по месяцам», позволяющих детальнее анализировать и расшифровывать суммы доходов и НДФЛ вплоть до документов, не затрагивая при этом регистры в программе.

НДФЛ в 1С 8.3 Бухгалтерия 3.0 — настройка, отчетность, начисление и удержание

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

Настройка регистрации в налоговом органе

Наиболее важная настройка, без нее не удастся сдать отчетность в контролирующие органы. Зайдем в справочник «Организации» (меню «Главное» – «Организации»). Выбрав нужную организацию, нажимаем кнопку «Еще…». Из выпадающего списка выбираем «Регистрация в налоговых органах»:

Нужно внимательно заполнить все реквизиты.

Настройка учета заработной платы

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

Зайдем в «Общие настройки» и укажем, что учет ведется в нашей программе, а не во внешней, иначе все разделы, связанные с учетом кадров и зарплаты, не будут доступны:

Далее нажимаем на ссылку «Порядок учета зарплаты».

Получите понятные самоучители по 1С бесплатно:

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

На закладке «НДФЛ» нужно указать, в каком порядке применяются стандартные вычеты:

На закладке «Страховые взносы» нужно указать, по какому тарифу исчисляются страховые взносы:

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

В качестве примера возьмем документ «Начисление зарплаты»:

На закладке «НДФЛ» мы видим рассчитанную сумму налога. После проведения документа создаются следующие проводки по НДФЛ:

Также документ создает записи в регистре «Учет доходов для исчисления НДФЛ», по которому в дальнейшем заполняются формы отчетности:

Фактически удержанный налог с работника отражается в учете при проведении документов:

- ; ;

- Операция учета НДФЛ.

В отличие от начисления, датой удержания налога является дата проведенного документа.

Отдельно следует рассмотреть документ «Операция учета НДФЛ». Он предусмотрен для расчета НДФЛ с дивидендов, отпускных и прочей материальной выгоды.

Документ создается в меню «Зарплата и кадры» в разделе «НДФЛ», ссылка «Все документы по НДФЛ». В окне со списком документов при нажатии кнопки «Создать» появляется выпадающий список:

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

В качестве примера рассмотрим формирование записей регистра налогового учета документом «Списание с расчетного счета».

Добавим документ «Ведомость в банк» (меню «Зарплата и кадры» – ссылка «Ведомости в банк») и на ее основании создадим «Списание с расчетного счета»:

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Формирование отчетности по НДФЛ

Выше я описал основные регистры, которые участвуют при формировании основных отчетов по НДФЛ, а именно:

- (для работников и ИФНС). Формируется в разделе «НДФЛ», меню «Зарплата и кадры»:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

Документ не формирует проводок и записей в регистры, а служит только для печати.

Отчет относится к регламентированной отчетности. Перейти к его оформлению можно также из раздела «НДФЛ», меню «Зарплата и кадры», либо через меню «Отчеты», раздел «Отчетность 1С», «Регламентированные отчеты».

Пример заполнения второго раздела:

Проверка удержанного и начисленного НДФЛ

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Интересовать нас будет регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Как составить 6-НДФЛ в 1С:ЗУП 8

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3.

Заполнение титульного листа 6-НДФЛ

Начнем с титульного раздела этого отчета. Здесь заполняются поля с запретом на редактирование, такие как: «ИНН»,«КПП», «Периодпредставления (код)»,»Налоговый период (год)», иполей с возможностью редактирования, они подсвечены желтым цветом: «Номер корректировки»,«Предоставляется в налоговый орган (код)»,«по месту нахождения (учета) (код)«, «Код по ОКТМО».

Данные для этого раздела берутся программой из справочника«Организации«(раздел «Настройка» — «Предприятие» — «Организации»).

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (ячейки, невыделенные желтым цветом), это означает, что в базе не введены соответствующие данные. Тогда следует добавить нужные сведения в справочники, а в отчете в правом верхнем углу нажать на кнопку«Еще« — «Обновить».

Отдельно стоит выделить поле «Дата подписи», в котором указываетсядата подписи отчета (по умолчанию это текущая дата компьютера).

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

Заполнение раздела 1 формы 6-НДФЛ

Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

В разделе 1 указывается:

- В строке 010 — ставка налога. Кликнув на ячейку, мы можем выбрать нужную нам ставку;

- В строке 020— нарастающим итогом отражаются начисленные доходы

Проанализировать суммы по НДФЛ помогут регистры записей. Что это такое? По сути, ведение учета в «1С» — это запись документов. Каждый документ имеет результат, например, записывает суммы по начислениям. Эти результаты можно посмотреть с помощью отчетов, которые могут суммировать результаты по документам и показывать пользователю итог. Однако документов обычно много, поэтому документы записывают свои результаты («движения») в специальные таблицы — регистры «1С», которые сами суммируют результаты, чтобы отчет просто отобразил заранее посчитанные итоги.

Регистр «1С» — это таблица, такая же, как в Excel, каждый документ пишет в регистр «1С» одну или несколько строк своих движений (результатов) с каким-либо знаком — плюс или минус. Это значит, что итого регистра «1С» изменилось на соответствующее число.

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

Первый вариант: зайти в «Начисления зарплаты и взносов» — «Еще» — «Движение документа». В поле «Выводить только»выбираем два регистра «Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

Второй вариант: «Все функции — «Регистры накопления» — выбираем поочередно «Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

- В разделе 1 сумма вычетов по доходам из строки 020 отражается в строке 030. Например,профессиональные, стандартные, имущественные, социальные.

- Встроке 040 указывается общая сумма исчисленного НДФЛ по доходам, которые отражены в 020 строчке, за минусом вычетов.

- В строке 050 указывается общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога.

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090.Они заполняются не по дате получения дохода.

Заполнение раздела 2

- Встроке 100— дата фактического получения доходов, отраженных по строке 130. К примеру, для зарплаты — это последний день месяца, за который она начислена, для других доходов — дата выплаты (рис.8).

- В строке 110 — дата удержания налога. Обычно совпадает со строкой 100.

- Встроке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Согласно контрольным соотношениям (письмо ФНС от 10.03.2016 № БС-4-11/3852@) для показателей формы расчета строка 120 будет сверяться с реальной датой уплаты суммы НДФЛ из строки 140 по данным карточки расчетов с бюджетом налогового агента, которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Причем сверяться будет не сумма, а дата.

Если дата по строке 120 будет меньше даты уплаты суммы НДФЛ по строке 140, то это может указывать на нарушение срока перечисления удержанной суммы НДФЛ. В «1С» для анализа нарушения срока уплаты налога можно воспользоваться отчетом «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы» — «Отчеты по налогам и взносам»). Отчет показывает суммы удержанного налога не на дату удержания, а на дату крайнего срока перечисления. Это позволяет сформировать отчет так, чтобы он был похож на оборотно-сальдовую ведомость, и при этом положительное сальдо означало бы просроченный платеж.

- Вся сумма доходов до того, как из нее удержали НДФЛ, указывается встроке 130.

- В строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

В программе с помощью отчета «Проверка разд. 2 6-НДФЛ«(раздел «Налоги и взносы» — «Отчеты по налогам и взносам») можно проверить правильность заполнения раздела 2, сформированного расчета. Отчет проводит проверку по данным учета с разделом 2 и контролирует сроки уплаты налога.

Учет НДФЛ в 1С 8.3 Бухгалтерия 3.0

В этой статье мы рассмотрим работу с НДФЛ в 1С 8.3 Бухгалтерия 3.0 — от настроек до операций и отчетности.

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

Выберите в меню «Главное» пункт «Организации».

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Настройка зарплаты

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

Получите понятные самоучители по 1С бесплатно:

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, больничный и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

Рассмотрим НДФЛ в документе «Начисление зарплаты». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как больничные, отпуска, дивиденды. Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Отчетность

Самыми часто используемыми отчетными документами по НДФЛ являются: «2-НДФЛ» и «6-НДФЛ». Они находятся в меню «Зарплата и кадры».

Справка 2-НДФЛ необходима только для получения информации и передаче либо сотруднику, либо в ИФНС.

Формирование 6-НДФЛ относится к регламентирующей отчетности и сдается каждый квартал. Заполнение производится автоматически.

Проверка корректности начисления НДФЛ

Если начисленный и удержанный НДФЛ в 1С 8.3 не совпадает, можно найти ошибки универсальным отчетом. В шапке выберите регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» и укажите, что его формирование будет производиться по остаткам и оборотам.

Через меню «Еще» — «Прочее» измените вариант отчета. Настройки можно сделать, какими угодно. В данном примере мы убрали некоторые поля и сделали группировку по физическому лицу.

Данный отчет позволит вам проверить корректность начисления и удержания НДФЛ.